SEB并购苏泊尔案例分析

- 格式:pptx

- 大小:500.12 KB

- 文档页数:9

法国SEB集团并购泊尔案【案情简介】浙泊尔股份(以下简称泊尔)是中国最大的炊具研发、制造商,炊具行业首家上市公司。

该公司成立于1994年8月27日,创立伊始就率先推出执行国家新标准的压力锅产品,并独创“安全到家的品牌诉求,使泊尔牌压力锅一举成为国压力锅市场的领头羊。

从此,“安全到家”的泊尔产品深入人心,泊尔几乎成为压力锅产品的代名词。

法国SEB 集团始创于1857年,是目前世界炊具与小家电领域的知名企业,旗下拥有炊具、厨房电器、食品饮料加工、个人护理和家居电器等五大类、十多个世界著名品牌,雇员人数15000多名,年营业收入超过24亿欧元,产品行销120多个国家和地区,在欧洲、美洲及其他许多地区享有盛誉。

SEB具有近150年的历史,1975年在巴黎证券交易所上市。

SEB先后创立或拥有TEFAL、Moulinex、Rowenta、Krups、All-Clad和Lagostina等世界知名电器和炊具品牌2005年,SEB集团的销售收入为24.63亿欧元。

2006年8月14日,为借助国际资本和国际技术将泊尔品牌在国际市场上进一步做强做大,泊尔与SEB集团正式签署战略合作框架协议,拟以股权协议转让、定向增发和部分要约收购相结合的方式获得泊尔不超过61%的股权并展开战略合作。

2006年8月29日,爱仕达、双喜、顺发等6家炊具企业在联合签署“关于反对法国SEB集团绝对控股泊尔的紧急联合声明”(后附一),请求国家有关部门,高度关注此次并购行为的严重后果,尽快、果断叫停此并购行为,并且于《外国投资者并购中国境企业规定》生效后,对此并购进行反垄断审查。

2006年8月30日,泊尔举行临时股东大会,在关联股东回避表决的情况下,持股45,040,502股的股东投票,以高达96.404%的赞成率高票通过泊尔与SEB的战略合作协议。

同时,针对六家企业的“联合声明”,泊尔认为,声明容与事实严重不符,并且正式发表声明反驳(后附二)。

法国SEB并购苏泊尔姓名: 庄健青学号: 1302020352专业: 会计学班级: 会计3班二零一六年六月摘要2006年8月14日,浙江苏泊尔股份有限公司与法国SEB集团签署“战略合作框架协议”,法国SEB集团将最终持有苏泊尔61%的股份,成为实际控股股东。

浙江苏泊尔也由此成为首家外资控股的A股上市公司。

就交易金额和企业规模来说,此次交易也是当时国内小家电行业最大并购案。

关键字:并购要约收购文化整合目录1绪论 (1)1.1相关背景 (1)1.1.1苏泊尔企业背景 (1)1.1.2 SEB企业背景 (1)1.2并购目的 (1)2 并购过程及结果 (3)2.1 此前原苏泊尔股东持股比例,见图表1 (3)2.2根据协议,控股权计划分三步完成: (3)2.3 并购方式及结果 (3)2.3.1并购方式 (3)2.3.2并购结果 (4)3 案例分析 (5)3.1并购动机 (5)3.1.1从并购方的视角分析 (5)3.1.2从被并购方的视角分析 (5)3.2并购遇到的障碍及解决办法 (6)3.2.1同行业竞争对手反垄断指控 (6)3.2.2并购后苏泊尔面临退市 (6)3.2.3应对跨国并购的文化整合 (7)3.2.4如何符合其他的法律要求 (7)3.3并购效益 (7)3.3.1苏泊尔获取了更多的发展资金。

(8)3.3.2协同效应初现,营业收入显著增长。

(8)4总结与启示 (9)4.1 总结 (9)4.2 启示和反思 (9)参考文献 (10)1绪论1.1相关背景1.1.1苏泊尔企业背景浙江苏泊尔股份有限公司(以下简称苏泊尔)是中国最大的炊具研发、制造商,炊具行业首家上市公司。

该公司成立于1994年8月27日,创立伊始就率先推出执行国家新标准的压力锅产品,并独创“安全到家的品牌诉求,使苏泊尔牌压力锅一举成为国内压力锅市场的领头羊。

为了突破炊具行业发展的局限性,苏泊尔不断努力,走上向多元化外向发展的路径;一方面进入小家电领域,另一方面以贴牌方式积极拓展海外市场。

摘要随着中国入世后各项政策的实施,我国将为跨国公司的并购提供更多的发展机遇。

因此跨国公司并购也就成为了人们关注的焦点。

随着跨国公司在我国跨国并购增多,跨国公司给我国企业既带来了许多的发展机遇,当然也有威胁。

我国企业将面临一场并购风暴,在全球化的背景下,跨国公司并购国内企业是一种必然趋势,我国如何应对这种挑战是值得思考的问题。

本文主要研究的从2006年引起各界人士广泛关注的法国SEB并购苏泊尔的案例分析中,探讨跨国公司在华的并购趋势。

首先,本文对此案作了简单的描述以及从在不同立场人的角度对此做了对比分析,而后侧重的是探讨跨国公司在华的并购趋势、并购动因、以及给我国企业所带来的机遇与挑战。

最终提出应对跨国公司并购的相关对策建议。

【关键词】跨国公司跨国并购战略部署AbstractAs the deepening of China’s reform and opening and the implementation of different kinds of policies after China’s access to WTO, China would provide more comfortable and ascendant environment as well as more opportunities to multinational M&A. So multinational M&A becomes focus among everybody in China. With the number of cross-border M&A increase, these foreign multinational corporations bring both opportunities and challenges to our local companies.Chinese companies are going to face a storm of M&A. Multinational corporations’ merging of local companies will become a necessary trend under the background of globalization. Chinese government and local companies should consider how to deal with this kind of challenges. This assay analyses and discusses the trend of multinational M&A based on acquisition of Supor Company of China by French SEB Company, which caused widely attention of the public in 2006. First of all, the assay is to outline and analyze it from different positions. Then the trend, cause, opportunities and challenges of multinational M&A will be emphasized on. At last, some advices on how to deal with this kind of international M&A is going to be put forwards.【Key Words】Multinational Corporation; Cross-border M&A; Strategies目录1 导言 (4)1.1跨国并购背景 (4)1.2国内相关研究现状 (5)1.3 法国SEB并购苏泊尔案例概述 (5)2 法国SEB等跨国公司在华并购的趋势与动因 (7)2.1法国SEB等跨国公司在华并购趋势 (7)2.2 法国SEB等跨国公司在华并购动因 (9)3 从法国SEB跨国并购看我国企业的机遇与挑战 (11)3.1 跨国并购带给我国企业的发展机遇 (11)3.2 跨国并购带来的威胁 (12)4 我国企业在跨国并购浪潮中应对策略 (13)4.1注意国际市场动态分析 (13)4.2战略规划适当 (13)4.3立足国内市场竞争 (14)4.4树立诚信意识 (14)4.5坚持品牌的持续发展 (14)5 小结 (15)参考文献 (16)致谢 (17)从法国SEB并购苏泊尔探讨跨国公司在华并购趋势1导言1.1跨国并购背景近十年来,世界经济出现了两个引人注目的发展趋势,一个是经济全球化,另一个是跨国公司并购。

摘要企业并购活动在国内外已经有很长时间的发展历史,中国第一次企业并购发生在1984年,随着时间的推移,企业间的并购活动越来越普遍,总体上得到了快速发展,近年来,我国企业兼并收购、资产重组的掀起热潮,当前我国企业并购数量和交易额已居全球第二位,但是不能合理利用政策优惠,政策不全面,对成本和效益的控制不够完善等,影响了企业并购的绩效。

通过研究企业并购成本和效益,分析出问题和对策,对我国企业的并购提供有利条件。

本文通过对法国SEB公司并购苏泊尔案例中,成本效益对并购企业双方产生的问题进行探讨与研究,并总结相应对策,从企业的营业收入、营业利润、毛利率、部分产品市场占有率等数据入手,分别从成本和效益两个方面进行分析,得出企业在并购是需要注意到的问题和相对的解决办法。

通过研究企业并购的成本与效益分析,能够给我国企业发展并购提供理论和数据上的支持,为其他计划并购的企业提供参考和建议,提高企业并购成功的几率,有利企业发展。

关键词:法国SEB;苏泊尔;并购;成本与效益1 绪论1.1 研究背景伴随着我国的经济体制不断的改革和深化,企业并购成为了如今企业产权交易的主要方法之一,企业用并购的方法将社会资源从头进行分配和配置,生产技术不断提高,提升企业的成本效益,提高在同行业之间的竞争力。

今年来,我国经济市场不断发展,为顺应市场变化,越来越多的企业选择并购,但目前在企业并购在成本方面我国还存在并购动机不正确、并购成本受到多种原因影响、对整合与营运成本的了解不够透彻等众多问题。

1.2 研究意义从成本与效益原则上来说,企业在并购的过程中更想付出比较少的成本,获得更高的利润;企业经过并购达到扩大规模,得到更大的市场,并且获得协同效益。

企业并购也是因为这些原因,尽管失败的案例高达80%,仍旧受到众多管理者的青睐。

2011年前半年期间,我国有将近1500家企业选择并购的方式进行发展,比2010年增长了66.6%。

但是在获取众多数据的同时也暴露了并购的不少问题,其中,由于并购成本太高、对成本控制和计划不合理等等问题,造成的并购成功率降低困扰了很多企业,如何合理有效的降低成本,减少开支,并且使并购效益达到最大化,是我们现在需要着重探讨和深思的问题。

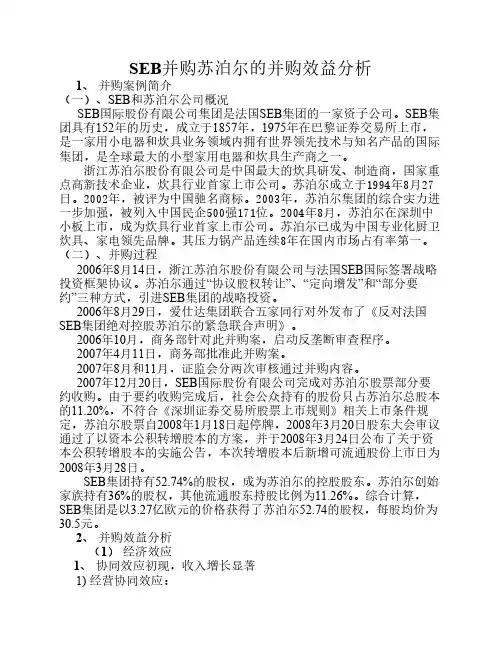

SEB并购苏泊尔的并购效益分析1、并购案例简介(一)、SEB和苏泊尔公司概况SEB国际股份有限公司集团是法国SEB集团的一家资子公司。

SEB集团具有152年的历史,成立于1857年,1975年在巴黎证券交易所上市,是一家用小电器和炊具业务领域内拥有世界领先技术与知名产品的国际集团,是全球最大的小型家用电器和炊具生产商之一。

浙江苏泊尔股份有限公司是中国最大的炊具研发、制造商,国家重点高新技术企业,炊具行业首家上市公司。

苏泊尔成立于1994年8月27日。

2002年,被评为中国驰名商标。

2003年,苏泊尔集团的综合实力进一步加强,被列入中国民企500强171位。

2004年8月,苏泊尔在深圳中小板上市,成为炊具行业首家上市公司。

苏泊尔已成为中国专业化厨卫炊具、家电领先品牌。

其压力锅产品连续8年在国内市场占有率第一。

(二)、并购过程2006年8月14日,浙江苏泊尔股份有限公司与法国SEB国际签署战略投资框架协议。

苏泊尔通过“协议股权转让”、“定向增发”和“部分要约”三种方式,引进SEB集团的战略投资。

2006年8月29日,爱仕达集团联合五家同行对外发布了《反对法国SEB集团绝对控股苏泊尔的紧急联合声明》。

2006年10月,商务部针对此并购案,启动反垄断审查程序。

2007年4月11日,商务部批准此并购案。

2007年8月和11月,证监会分两次审核通过并购内容。

2007年12月20日,SEB国际股份有限公司完成对苏泊尔股票部分要约收购。

由于要约收购完成后,社会公众持有的股份只占苏泊尔总股本的11.20%,不符合《深圳证券交易所股票上市规则》相关上市条件规定,苏泊尔股票自2008年1月18日起停牌,2008年3月20日股东大会审议通过了以资本公积转增股本的方案,并于2008年3月24日公布了关于资本公积转增股本的实施公告,本次转增股本后新增可流通股份上市日为2008年3月28日。

SEB集团持有52.74%的股权,成为苏泊尔的控股股东。

中国·苏泊尔集团是一家以炊具制造为主、多元发展的企业集团。

公司始建于1994年,现拥有总资产13亿元,职工4000余名,其中工程技术人员约占20%。

2002年,国家工商总局认定“苏泊尔”为“中国驰名商标”。

2003年,被列入中国民企500强171位。

SEB国际股份有限公司是一家法国股份有限公司,在里昂工商登记处注册,SEB S.A(SEB股份有限公司)的一家全资字子公司,在巴黎证券交易市场上市,公司是一家炊具(不粘锅、压力锅)和小家电(电熨斗、电饭煲、吸尘器)业务领域内知名的国际性公司。

8月16日,停牌两天后的苏泊尔发出公告宣布了SEB拟三步入股苏泊尔方案。

该交易完成后,法国家电制造商SEB集团将出资23.72亿元人民币,收购苏泊尔52.7%至61%股权,完全控股中国知名民营企业苏泊尔至此,业界一片哗然。

更有甚者,称SEB集团并购苏泊尔是炊具业的“徐工收购案”第一步,协议受让苏泊尔股份合计25320116股。

第二步,向SEB全资子公司定向增发4000万股股份。

第三步,SEB将向苏泊尔所有股东发出收购所持有的部分股份的要约,部分要约收购数量66452084股。

详细苏泊尔(23.87,0.12,0.51%)昨日起临时停牌,原因是将有重大事项披露。

本报记者获悉,该重大事项是苏泊尔的外资股东法国SEB公司部分要约收购事宜已获证监会审核通过。

去年8月,苏泊尔和法国SEB签订《战略投资框架协议》,拟定以协议股权转让、定向增发和部分要约三种方式,使法国SEB最终持有苏泊尔61%的股份。

其后,SEB如约收购了苏泊尔集团和苏氏父子的股权,苏泊尔并以18元/股的价格向SEB定向增发4000万股,两项投资使得SEB掌握了苏泊尔30%的股份,一切进展得颇为顺利。

但是到了计划中的第三步要约收购时,情况却发生了变化。

其原因是:在2005年8月苏泊尔实施股改时,大股东承诺,在2010年8月8日之前,将维持其持有公司股份占比不低于30%。

国际巨头SEB收购国内巨头苏泊尔从2006年8月14日到2007年11月21日,国际炊具巨头SEB成功收购国内炊具巨头苏泊尔。

这场外资收购引起了国内同行业竞争对手的恐慌、中国监管部门的高度重视和国内投资者的广泛关注。

1、并购双方简介苏泊尔是一家以炊具制造为主,集研究开发、生产、营销为一体的股份制民营企业。

公司前身是浙江台州玉环农机厂。

最先开始只是给沈阳“双喜”压力锅厂做配件,1989年,开始自己生产压力锅;1994年初注册成立了苏泊尔公司;2004年8月17日,苏泊尔登陆中小板,成为中小板第32家上市公司。

公司主导产品有智能电压力锅、电饭煲、电磁炉、快速电水壶、榨汁机、咖啡壶、电火锅等,目前产品规格型号将近200个,“苏泊尔”为中国驰名商标,公司已通过ISO9001体系,全部产品均通过了中国电工产品强制性安全认证(3C)以及UL、SG、CE、GS等一系列国际认证。

经过多年的高速成长,苏泊尔已经成为国内炊具行业的领头羊。

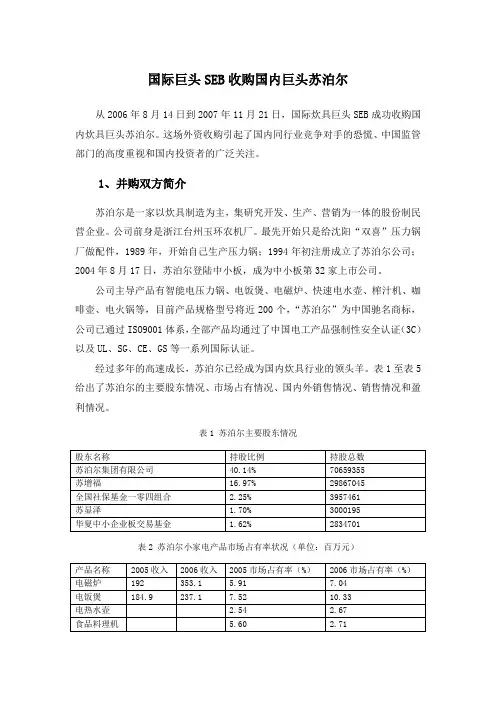

表1至表5给出了苏泊尔的主要股东情况、市场占有情况、国内外销售情况、销售情况和盈利情况。

表1 苏泊尔主要股东情况表2 苏泊尔小家电产品市场占有率状况(单位:百万元)表3 2004年~2006年苏泊尔内外销情况(单位:百万元)表4 2002年~2006年苏泊尔收入状况表5 2002年~2006年苏泊尔利润率与净利润率水平(%)SEB国际股份有限公司是一家法国股份有限公司,在里昂工商登记处注册SEB S.A(SEB股份有限公司)的一家全资字子公司,在巴黎证券交易市场上市,公司是一家炊具(不粘锅、压力锅)和小家电(电熨斗、电饭煲、吸尘器)业务领域内知名的国际性公司。

其中电热水壶等9类产品全球销售额第一。

2005年,SEB 的营业额逾20亿欧元。

SEB还是一家善于借助购并扩充实力的企业。

近年来,该集团先后收购了意大利的“拉歌诗蒂娜”(LAGOSTINA)、美国的“奥克兰”(ALL CLAD)、“W.M.R”等多个知名品牌,在国际同类产品中市场份额已占到24%。

第35卷第1期 唐山师范学院学报 2013年1月 Vol.35 No.1 Journal of Tangshan Teachers College Jan. 2013──────────收稿日期:2012-12-10 作者简介:王争(1976-),男,河北丰润人,硕士研究生,经济师,研究方向为资本运作。

-93-企业并购的交易结构设计研究—— 以SEB 并购苏泊尔为例王 争(燕山大学 经济管理学院,河北 秦皇岛 066004)摘 要:企业并购是企业配置资源的重要途径,交易结构设计作为并购的重要环节,对并购活动的影响不仅在于达成并购交易,更重要的是,还应为并购整合创造有利条件,使并购双方实现共赢。

关键词:并购;交易结构;设计 中图分类号:F271文献标识码:A 文章编号:1009-9115(2013)01-0093-03DOI :10.3969/j.issn.1009-9115.2013.01.025A Study on Deal Structural Design of Enterprise Merger andAcquisition Base on SEB’s Merger of SuporWANG Zheng(College of Economics and Management, Yanshan University, Qinhuangdao 066004, China)Abstract: The enterprise merger and acquisition is an important way of enterprise resource allocation. Design of deal structure, as an important part of the M & A activities, is not only to reach a deal, but also to create favorable conditions, which is more important for the future merger integration to achieve win-win of both sides.Key Words: merger and acquisition; deal structure; design1982年诺贝尔经济学奖获得者G. J.施蒂格勒在考察美国企业成长路径时指出:“没有一个美国大公司不是通过某种程度、某种形式的兼并收购而成长起来的,几乎没有一家大公司主要是靠内部扩张成长起来。

苏泊尔并购的崎岖历程与SEB合作动了谁的奶酪摘自:新京报作者:吴敏SEB挟资借道技术换市场,外资兵临城下“一口锅”市场战火骤然升级8月31日下午2点半,天气闷热。

杭州高新区滨安路苏泊尔生产基地总部大楼,一场决定公司前途去向的股东大会正在进行。

大楼另一处会议室里,聚集了20多名来自北京、上海和杭州本地的记者,因未能获允许进入股东会现场,他们只能在此等待股东大会最终结果。

苏泊尔(002032)这次股东大会审议的是SEB收购方案,而之前,SEB收购苏泊尔方案已经引起了竞争对手强烈抵制。

继凯雷收购徐工案激起了一场大争论之后,SEB收购苏泊尔方案再次被推向了舆论的风口浪尖。

一家年销售额不过15亿元的家族企业,一家经营“一口锅”的小家电公司,何以引起如此之大反响。

SEB收购苏泊尔方案究竟动了谁的奶酪,这场收购背后究竟还有哪些不被人知的细节?并购过关股东会苏泊尔企划部一位员工说,她看到董事长苏显泽在股东大会结束之后,才流露出几天来难得的轻松表情。

8月31日下午3点半,苏泊尔股东大会仍在进行之中。

苏泊尔副总裁王禾丰开始带坐不住的记者参观公司展厅和生产车间。

在股东大会现场的另一侧厂房内,是一条电饭锅生产线。

记者看到,一块块圆形铝合金片材正放在机床上,然后被冲压成型,这是第一道工序。

此后经过清洗,氧化硬化等多道工序,最后在三楼的车间里完成组装。

流水线上的工人埋头紧张工作,偶尔有人会抬头看看在车间里穿行的参观者。

下午4点半,天空开始下起小雨,公司高官和股东代表们终于从大楼中走出来。

而媒体见面会则被安排在10分钟车程之外的一处酒店进行。

媒体见面会上,苏泊尔董事长苏显泽略带笑容地宣布,现场结果和网络投票结果显示,73%非关联股东参与了这次表决,96.4%非关联股东赞成苏泊尔与SEB合作框架。

至此,苏泊尔与SEB战略合作方案过关股东大会。

苏泊尔企划部一位员工说,她看到董事长苏显泽在股东大会结束之后,才流露出几天来难得的轻松表情。

法国SEB并购苏泊尔案例分析篇一:法国收购苏泊尔10财本一10101013242张晓丹法国收购苏泊尔一、背景分析集团:“SEB集团”成立于1857年,1975年正式在巴黎证券交易所上市。

是全球最大的小型家用电器和炊具生产商,2019年的销售收入达到了2463亿欧元。

SEB集团在不粘锅、厨房用电器、电熨斗等家用电器领域拥有世界领先的技术和知名产品,业务遍布全球50多个国家和地区,拥有众多世界知名电器和炊具品牌,除了自身创立的一些品牌外,很多都是通过收购获得的。

苏泊尔:是一家以炊具制造为主、集研究开发、生产、营销为一体的股份制民营企业。

其成立于1994年,于2019年8月17日登陆中小盘,成为了一家中小板板块上市公司。

短短20年,苏泊尔就在苏氏父子的辛勤努力下,从一个配件小加工厂成为全国最大的炊具生产基地,并且为了突破期炊具行业的发展的局限性,苏泊尔自身也在不断努力走上向多元化外向发展的路径;一方面进入小家电领域,另一方面以贴牌方式积极拓展海外市场。

因此,无论从苏泊尔是国内炊具市场的老大地位还是其多元化发展的路径来看,苏泊尔都无疑是块诱人的“蛋糕”。

苏泊尔作为中国炊具行业的龙头老大,在国内有着良好的业绩和品牌形象,但是随着外资不断进入中国市场,其受到的竞争威胁也越来越大,尤其是炊具行业的进入门槛比较低,加之国外企业雄厚的资金实力,先进的管理以及较强的技术优势,苏泊尔如果单靠自己的力量与之竞争显然是弱人一等,想要开拓国外市场更是难上加难。

在这种情况下,选择与外资联手应该是企业的一种战略决策。

二、动因分析并购方:1快速进入中国市场。

对于来说,斥巨资收购苏泊尔的控股权,意味着拥有了整条中国炊具和小家电销售渠道,占领了超过20%的市场份额。

而且中国的消费面临着快速升级,市场的诱惑力是巨大的,通过收购中国企。

法国SEB并购苏泊尔案例分析09090442X53赵龙随着中国加入W TO 以及经济的进一步开放,外资正大规模的进入中国市场。

近几年,外资并购事件频繁发生。

一、案例简介2006年7月,我国政府出台政策允许外资并购国内A股公司。

仅仅一个月之后,我国炊具龙头企业苏泊尔便与法国从事炊具和小家电生产的大型跨国公司SEB 联姻,整个谈判过程只用的一个月的时间。

2006年8月14日,苏泊尔发表公告,公司与 SEB 旗下的全资子公司签署了战略合作的框架协议:通过“协议股权转让”、“定向增发”和“部分要约”三种方式,引进 SEB 的战略投资;同时在市场、技术等方面开展全面合作。

SEB 将对苏泊尔进行收购,最终将持有苏泊尔61%的股份。

2006年9月1日,苏泊尔召开临时股东大会,高票通过同法国SEB进行战略合作的方案。

浙江苏泊尔股份有限公司是国内知名的经营炊具的上市公司,同时它又是由民营企业主苏显泽及其家族控制的民营上市公司,上述两个特点往往使上市公司控股股东偏好对公司的控制权。

然而,在我国从法律上解禁外资并购国内上市公司仅仅一个月之后,苏泊尔便和法国SEB股份有限公司闪电“成婚”,成为国内第一起外资并购国内A股公司的经典案例。

人们不禁要问:苏显泽为何要将一家业绩优良公司的控制权出让出去?当然,SEB跨国并购苏泊尔并非坦途。

尽管苏泊尔与 SEB两情相悦,但并购过程仍历时一年有余,那么SEB并购苏泊尔遇到了哪些问题,苏泊尔又是如何成功应对的?并购完成之后产生了什么样的并购效果?根据SEB和苏泊尔签署的《要约收购协议》,SEB收购苏泊尔计划分三步完成:第一步,SEB以每股18元的价格协议受让苏泊尔集团持有的苏泊尔的股份约1710.33万股、苏增福持有的苏泊尔股份约746.68万股、苏显泽持有的苏泊尔股份约75万股,合计约2532万股股份(占苏泊尔现有总股本的 14.38%)。

第二步,苏泊尔向SEB全资子公司以每股18元的价格下,定向增发4000万股股票,增发后SEB持股数将占苏泊尔总股本的30.24%。