高会实务:无风险报酬率

- 格式:doc

- 大小:23.50 KB

- 文档页数:2

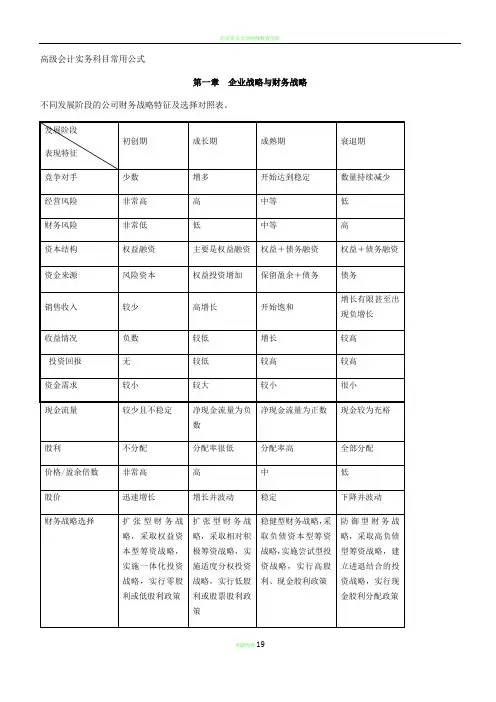

高级会计实务科目常用公式第一章企业战略与财务战略不同发展阶段的公司财务战略特征及选择对照表。

第二章企业投资、融资决策与集团资金管理1.净现值法的计算公式为:式中:NPV为净现值、为各期的现金流量。

2.内含报酬率法内含报酬率指使未来现金流入量的现值等于未来现金流出量的现值的折现率。

即现值(现金流入量)=现值(现金流出量),其计算公式为:或表示为:3.利用插值法计算出IRR的近似值举例:IRR=15% NPV=-7.24; IRR=x% NPV=0; IRR=14% NPV=7.09注:考试会给定几组IRR和NPV,只要选择NPV一正一负与0临近的两组数据,利用上面的原理计算即可。

4.修正的内含报酬率法方法一:方法一说明:投资成本的终值(以“1+修正报酬率”折算)=报酬的终值(以“1+资本成本率”折算)方法二:方法二说明:投资成本的终值(以“1+修正报酬率”折算)=报酬的终值(以“1+资本成本率”折算)注:方法一与方法二原理相同,修正报酬率方法与内含报酬率不同之处是在于投资成本在计算终值时,一个是按资本成本率折算,一个是按内含报酬率折算,而报酬均按资本成本率折算终值与现值。

5.现值指数法(Profitability Index, PI)式中:r为资本成本,现值指数是未来现金流入现值与现金流出现值的比率,亦称获利指数法、贴现后收益/成本比率。

6.投资收益法(Return on Invested Capital , ROIC ) 用公式表示为投资收益法是一种平均收益率的方法,它通过将一个项目整个寿命期的预期现金流平均为年度现金流,再除以期初的投资支出。

亦称会计收益率法、资产收益率法。

7.税后现金流量的计算公式 (1)根据现金流量的定义直接计算。

营业现金流量=营业收入-付现成本-所得税 (2)根据税后净利调整计算。

营业现金流量=营业收入-付现成本-所得税 =营业收入-营业成本-所得税+折旧 (3)根据所得税对收入和折旧的影响计算。

第三章 投资风险报酬率风险是现代企业财务管理环境的一个重要特征,在企业财务管理的每一个环节都不可避免地要面对风险。

风险是客观存在的,如何防范和化解风险,以达到风险与报酬的优化配置是非常重要的。

本章着重介绍投资风险报酬率的评估。

假设有需要投资1000万元的项目A 和B ,项目A 是没有风险的,投资A 项目可获得报酬是100万元;项目B 存在着无法规避的风险,并且成功和失败的可能性分别为50%,成功后的报酬是200万元,而失败的结果是损失20万元。

你选择哪个项目?这涉及风险和报酬。

一、 风险报酬率风险是指人们事先能够肯定采取某种行为所有可能的后果,以及每种后果出现可能性的状况。

风险报酬是指投资者因承担风险而获得的超过时间价值的那部分额外报酬。

前述B 项目投资者承担了50%风险的同时,他必然要求获得一定的风险补偿,这部分补偿就是获得200万元的风险报酬。

通常情况下风险越高,相应所需获得的风险报酬率也就越高,在财务管理中,风险报酬通常采用相对数,即风险报酬率来加以计量。

风险报酬率是投资者因承担风险而获得的超过时间价值率的那部分额外报酬率,即风险报酬与原投资额的比率。

风险报酬率是投资项目报酬率的一个重要组成部分,如果不考虑通货膨胀因素,投资报酬率就是时间价值率与风险报酬率之和。

二、单项投资风险报酬率的评估单项投资风险是指某一项投资方案实施后,将会出现各种投资结果的概率。

换句话说,某一项投资方案实施后,能否如期回收投资以及能否获得预期收益,在事前是无法确定的,这就是单项投资的风险。

因承担单项投资风险而获得的风险报酬率就称为单项投资风险报酬率。

除无风险投资项目(国库券投资)外,其他所有投资项目的预期报酬率都可能不同于实际获得的报酬率。

对于有风险的投资项目来说,其实际报酬率可以看成是一个有概率分布的随机变量,可以用两个标准来对风险进行衡量:(1)期望报酬率;(2)标准离差。

(一)期望报酬率期望值是随机变量的均值。

高会实务:无风险报酬率高会实务:无风险报酬率高级会计师考试日趋临近。

考试离不开学习,学习离不开做题,大家在遇到疑问时可以到东奥答疑板提问,在高级会计实务中不留死角。

更多相关信息请关注相关栏目!【参考答案及分析】1.宏达公司股权资本成本=4%+10%×1.2=16%根据“债务与股权比率为1.5”可知,债务资本比重为60%,股权资本比重为40%加权平均资本成本=16%×40%+8%×(1-25%)×60%=10%2.收购后第一年宏达公司的息税前利润=600/(1-25%)+80=880(万元)收购后第一年年末宏达公司自由现金流量=880×(1-25%)+120-400-(220-200)=360(万元)3.收购后第五年年末宏达公司的价值(预测终值)=500×(1+5%)/(10%-5%)=10500(万元)宏达公司目前的总价值=360×(P/F,10%,1)+500×(P/A,10%,4)×(P/F,10%,1)+10500×(P/F,10%,5)=360×0.9091+500×3.1699×0.9091+10500×0.6209=8287.60(万元)宏达公司目前的股票市值=8287.60-100=8187.60(万元)宏达公司目前的每股市值=8187.60/300=27.29(元)由于收购价18元低于每股市值,所以,值得收购。

问题:股权资本成本率的.计算,题目中给出的是股票市场的风险收益率,并不是风险溢价啊。

不是应该4%+1.2(10%-4%)吗?企业并购价值评估方法——收益法股票市场风险报酬率与风险溢价是一个意思,都代表股票市场的报酬率减去无风险报酬率只要带风险的都值得是股票市场的报酬率超过无风险报酬率的风险报酬率或者风险溢价针对以上回答,我还有点疑问,教材P349页,例8-4中,第三段“选取上证综合指数和深证指数股票市场报酬率为10.62%,减去2004-2013年期间平均无风险报酬率为3.65%,计算出市场风险溢价为6.97%”。

第二章财务管理的价值观念 一、名词解释 1.年金2.风险报酬率3.标准离差4.可分散风险5.不可分散风险6.利息率7.实际利率8.名义利率 9.浮动利率二、填空题1.终值又称复利值,是指若干期以后包括()和()在内的未来价值,又称本利和。

2.年金按付款方式可分为后付年金、先付年金、()和()。

其中后付年金又称为()。

3.按风险的程度,可把企业财务决策分为三种类型:确定型决策、()()和()。

4.风险报酬是指因为投资者冒着风险投资而获得的超过()的那部分额外报酬。

风险报酬有两种表示方法:()和()。

5.可分散风险可通过()来消减,而不可分散风险由()而产生,它对所有股票都有影响,不能通过证券组合而消除。

6.证券组合的风险报酬是指投资者因承担()而要求的,超过时间价值的那部分额外报酬。

7.资本资产定价模型是论述()和()的关系的。

8.一般而言,资金的利率由三部分构成:()、()和风险报酬。

其中风险报酬又分为()、()和()。

9.纯利率是指没有()和()情况下的均衡点利率。

10.一项负债,到期日越长,债权人承受的不肯定因素就越多,承担的风险也越大。

为弥补这种风险而增加的利率水平,叫做()。

三、判断题 1.时间价值原理,正确地揭示了不同时点上资金之间的换算关系,是财务决策的基本依据。

2.先付年金与后付年金的区别仅在于付款时间不同。

3.n期先付年金与n期后付年金的付款次数相同,但由于付款时间的不同,n期先付年金终值比n期后付年金终值多计算一期利息。

所以,可以先求出n期后付年金终值,然后再乘以(1+i),便可求出n期先付年金的终值。

4.在两个方案对比时,标准离差越小,说明风险越大;同样,标准离差率越小,说明风险越大。

5.无风险报酬率就是加上通货膨胀贴水以后的货币时间价值。

6.当两种股票完全负相关(r=-1)时,分散持有股票没有好处;当两种股票完全正相关(r=+1)时,所有的风险都可以分散掉。

股权资本成本第三节折现率的确定折现率与收益口径的匹配关系如表3-8:表3-8 折现率与收益口径的匹配关系【历年真题·多选题】下列关于折现率与收益口径关系的说法中,正确的有()。

A.折现率应当与其对应的收益口径相匹配B.利润总额对应税后的权益回报率C.净利润对应根据税后权益回报率和税后债务回报率计算的加权平均资本成本D.股权自由现金流量对应税后的权益回报率E.息税前利润对应根据税前权益回报率和税前债务回报率计算的加权平均资本成本『正确答案』ADE『答案解析』利润总额是税前的,对应税前的权益回报率,选项B不正确;净利润对应的是税后权益回报率,选项C不正确。

【知识点】股权资本成本测算股权资本成本的常用方法有:资本资产定价模型、套利定价模型、三因素模型和风险累加法。

(一)资本资产定价模型1.资本资产定价模型的计算公式(1)无风险报酬率一是没有违约风险或违约风险可以忽略;二是没有投资和再投资风险。

实务中,无风险报酬率通常选取与企业收益期相匹配的中长期国债的市场到期收益率。

(2)β系数(β系数是衡量系统风险的指标)影响β系数的因素主要有三个:①反映股票市场整体价格水平的指数种类的选择。

(沪深300、上证180、上证50、红利指数等)②观察间隔期的选择。

股票收益可能建立在每年、每月、每周甚至每日的基础上,对回报率的预测越频繁,对协方差的估算以及对β系数的测算就会越准确。

但当某种股票很少交易时,在没有成交或停牌期间的收益率为0,由此引起的偏差会降低该股票的β系数。

使用每周或每月的收益率就能显著降低这种偏差。

③样本期间长度的选择。

公司风险特征无重大变化时,可以采用5年或更长的样本期间长度;如果公司风险特征发生重大变化,应当使用变化后的年份作为样本期间长度。

在采用收益法对非上市公司进行评估时,一般是通过在公开交易市场中选择与被评估企业类似的公司作为可比公司,用可比公司的β系数并经一定的调整后间接地得出非上市公司的β系数。

高会实务:无风险报酬率

高级会计师考试日趋临近。

考试离不开学习,学习离不开做题,大家在遇到疑问时可以到东奥答疑板提问,在高级会计实务中不留死角。

更多相关信息请关注相关栏目!

【参考答案及分析】

1.宏达公司股权资本成本=4%+10%×1.2=16%

根据“债务与股权比率为1.5”可知,债务资本比重为60%,股权资本比重为40%

加权平均资本成本=16%×40%+8%×(1-25%)×60%=10%

2.收购后第一年宏达公司的息税前利润=600/(1-25%)+80=880(万元)

收购后第一年年末宏达公司自由现金流量=880×(1-25%)+120-400-(220-200)=360(万元)

3.收购后第五年年末宏达公司的价值(预测终值)=500×(1+5%)/(10%-5%)=10500(万元)

宏达公司目前的总价值=360×(P/F,10%,1)+500×(P/A,10%,

4)×(P/F,10%,1)+10500×(P/F,10%,

5)=360×0.9091+500×3.1699×0.9091+10500×0.6209=8287.60(万元)

宏达公司目前的股票市值=8287.60-100=8187.60(万元)

宏达公司目前的每股市值=8187.60/300=27.29(元)

由于收购价18元低于每股市值,所以,值得收购。

问题:

股权资本成本率的计算,题目中给出的是股票市场的风险收益率,并不是风险溢价啊。

不是应该4%+1.2(10%-4%)吗?

企业并购价值评估方法——收益法

股票市场风险报酬率与风险溢价是一个意思,都代表股票市场的报酬率减去无风险报酬率只要带风险的都值得是股票市场的报酬率超过无风险报酬率的风险报酬率或者风险溢价

针对以上回答,我还有点疑问,教材P349页,例8-4中,第三段“选取上证综合指数和深证指数股票市场报酬率为10.62%,减去2004-2013年期间平均无风险报酬率为3.65%,计算出市场风险溢价为 6.97%”。

为什么例题里的市场风险溢价没有选用股票市场报酬率呢?而是要减去无风险报酬率呢?

回答:

教材的例8-4这里的是股票市场报酬率,是包括了无风险报酬率的。

而上面老师说的是股票市场风险报酬率,多了“风险”二字,是不包含无风险报酬率的,二者是不同的概念,请注意区分。