固定资产折旧年限

- 格式:doc

- 大小:120.00 KB

- 文档页数:25

最新的固定资产折旧年限表除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:(一)房屋、建筑物,为20年;(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;(三)与生产经营活动有关的器具、工具、家具等,为5年;(四)飞机、火车、轮船以外的运输工具,为4年;(五)电子设备,为3年。

「释义」本条是对固定资产最低折旧年限的规定。

虽然企业固定资产折旧年限的长短,只是涉及缴纳税款的时序问题,但是国家每年财政收入的要求、通货膨胀或者紧缩等经济情况的变化等多种因素的影响决定了,若不对固定资产的折旧年限作一个基本要求,仍然会影响到国家的税收利益。

所以,国家需要根据不同类型的固定资产的共有特性,对不同类别的固定资产的折旧年限作一个最基本的强制规定,以避免国家税收利益受到大的冲击。

原内资企业所得税暂行条例及其实施细则并未对固定资产的折旧年限作直接的规定,而是笼统的规定,固定资产折旧年限参照国家其他有关规定执行。

原外资税法实施细则则对固定资产的最低折旧年限作了规定:固定资产计算折旧的最短年限如下:(一)房屋、建筑物,为20年;(二)火车、轮船、机器、机械和其他生产设备,为10年;(三)电子设备和火车、轮船以外的运输工具以及与生产、经营业务有关的器具、工具、家具等,为5年。

本条基本沿用了外资税法实施细则的规定,但也作了小幅度的调整:首先,增加授予了国务院财政、税务主管部门可以作除外规定的权力;其次,将飞机的折旧年限从5年改为10年;再其次,飞机、火车、轮船以外的运输工具的最低折旧年限从5年改为3年;最后,将电子设备的最低折旧年限从5年改为3年。

本条的规定,具体可从以下几方面来理解。

(一)房屋、建筑物的最低折旧年限为20年。

房屋和建筑物作为最主要的固定资产,其构造、属性等方面相对较为特殊,使用寿命相对较长,价值相对较高,其使用价值的体现也是一个相对较长的过程,根据收入与支出配比原则等要求,其折旧年限也应相对较长,所以本条规定,房屋、建筑物的最低折旧年限为20年,这基本能反映房屋、建筑物的现实使用情况。

最新2021年折旧年限规定背景折旧是指固定资产价值在使用过程中逐渐减少的过程。

根据税法规定,企业可以将固定资产的折旧费用作为税前扣除项目,以减少纳税额。

为了保持税收制度的公平性和适应经济发展的需要,政府定期更新折旧年限规定。

本文将介绍最新的2021年折旧年限规定。

最新规定根据2021年的最新折旧年限规定,不同类型的固定资产将有不同的折旧年限。

以下是一些常见固定资产的最新折旧年限:1. 建筑物:根据建筑物的用途和材料,折旧年限在20至50年之间变动。

2. 机械设备:折旧年限通常在3至15年之间,具体取决于设备的类型和用途。

3. 车辆:根据车辆的类型和用途,折旧年限通常在5至8年之间。

4. 电子设备:折旧年限通常在3至7年之间,具体取决于设备的种类和技术更新速度。

需要注意的是,具体的折旧年限可能会因不同国家或地区的法律法规而有所不同。

企业在计算折旧费用时,应遵循当地税法的规定。

影响和建议最新的折旧年限规定对企业的财务管理和税务筹划有着重要的影响。

以下是一些建议:1. 了解最新规定:企业应及时了解最新的折旧年限规定,并将其纳入财务规划中。

2. 优化资产配置:根据折旧年限规定,企业可以优化固定资产的配置,选择更符合折旧年限规定的设备和资产类型。

3. 注意税务合规:企业应确保在计算折旧费用时遵循当地税法的规定,以避免税务风险。

4. 寻求专业建议:如果企业对折旧年限规定存在疑问或需要更详细的解释,可以咨询专业的税务顾问或会计师。

结论最新的2021年折旧年限规定对企业的财务管理和税务筹划有着重要的影响。

企业应及时了解最新规定,并在财务规划中考虑折旧年限的影响。

同时,遵循当地税法规定,寻求专业建议,可以帮助企业合理计算折旧费用,降低税务风险。

最新固定资产折旧年限计算一、固定资产折旧年限企业在固定资产的预计使用寿命时,应考虑以下因素:(1)该固定资产的预计生产能力或实物产量。

(2)该固定资产的有形损耗,如因设备使用中发生磨损,房屋建筑物受到自然侵蚀等。

(3)该固定资产的无形损耗,如因新技术的进步而使现有的资产技术水平相对陈旧、市场需求变化使产品过时等。

(4)有关固定资产使用的法律或者类似的限制。

二、最新固定资产折旧年限计算根据新企业所得税法,固定资产折旧年限规定:第六十条:除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:(一)房屋、建筑物,为20年;(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;(三)与生产经营活动有关的器具、工具、家具等,为5年;(四)飞机、火车、轮船以外的运输工具,为4年;(五)电子设备,为3年。

「释义」本条是对固定资产最低折旧年限的规定虽然企业固定资产折旧年限的长短,只是涉及缴纳税款的时序问题,但是国家每年财政收入的要求、通货膨胀或者紧缩等经济情况的变化等多种因素的影响决定了,若不对固定资产的折旧年限作一个基本要求,仍然会影响到国家的税收利益。

所以,国家需要根据不同类型的固定资产的共有特性,对不同类别的固定资产的折旧年限作一个最基本的强制规定,以避免国家税收利益受到大的冲击。

原内资企业所得税暂行条例及其实施细则并未对固定资产的折旧年限作直接的规定,而是笼统的规定,固定资产折旧年限参照国家其他有关规定执行。

原外资税法实施细则则对固定资产的最低折旧年限作了规定:固定资产计算折旧的最短年限如下:(一)房屋、建筑物,为20年;(二)火车、轮船、机器、机械和其他生产设备,为10年;(三)电子设备和火车、轮船以外的运输工具以及与生产、经营业务有关的器具、工具、家具等,为5年。

本条基本沿用了外资税法实施细则的规定,但也作了小幅度的调整:首先,增加授予了国务院财政、税务主管部门可以作除外规定的权力;其次,将飞机的折旧年限从5年改为10年;再其次,飞机、火车、轮船以外的运输工具的最低折旧年限从5年改为4年;最后,将电子设备的最低折旧年限从5年改为3年。

2024年折旧年限新规则解读本文档旨在详细解读2024年折旧年限的新规则,以便所有利益相关者能够充分理解并正确应用这些变更。

一、背景随着科技的快速发展和经济环境的不断变化,固定资产的折旧年限也需要进行相应的调整,以适应新的经济形势。

为了规范企业的会计处理,提高财务报告的准确性,我国财政部于2023年发布了《关于修订固定资产折旧年限的通知》,对2024年的固定资产折旧年限进行了调整。

二、新规则概述根据新规则,各类固定资产的折旧年限将有所延长。

具体变更如下:1. 建筑物:原折旧年限为20年,新规则调整为25年。

2. 机器设备:原折旧年限为10年,新规则调整为15年。

3. 运输工具:原折旧年限为4年,新规则调整为8年。

4. 电子设备:原折旧年限为3年,新规则调整为5年。

三、影响分析新规则的实施将对企业的财务状况产生一定影响。

主要表现在以下几个方面:1. 延长折旧年限将导致企业每年计提的折旧额减少,从而提高企业的净利润。

2. 折旧年限的延长将影响企业的现金流。

在折旧年限延长期间,企业每年支付的所得税将相应减少。

3. 企业需要根据新规则调整固定资产的折旧政策,可能导致企业的财务报告出现波动。

四、应对措施为了应对新规则的实施,企业应采取以下措施:1. 及时调整固定资产的折旧政策,确保财务报告的准确性。

2. 对员工进行培训,使其充分理解新规则,并正确应用到实际工作中。

3. 加强内部审计,确保企业遵循新规则,避免潜在的违规风险。

五、结论2024年折旧年限的新规则旨在适应经济环境的变化,规范企业的会计处理。

企业应充分理解新规则,并及时调整相关政策,以确保财务报告的准确性和合规性。

希望这份解读能帮助您更好地理解2024年的折旧年限新规则,如有任何疑问,请随时与我们联系。

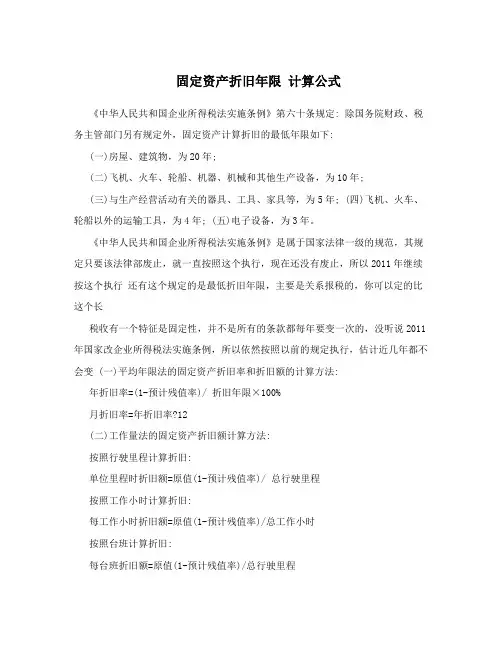

固定资产折旧年限计算公式《中华人民共和国企业所得税法实施条例》第六十条规定: 除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:(一)房屋、建筑物,为20年;(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;(三)与生产经营活动有关的器具、工具、家具等,为5年; (四)飞机、火车、轮船以外的运输工具,为4年; (五)电子设备,为3年。

《中华人民共和国企业所得税法实施条例》是属于国家法律一级的规范,其规定只要该法律部废止,就一直按照这个执行,现在还没有废止,所以2011年继续按这个执行还有这个规定的是最低折旧年限,主要是关系报税的,你可以定的比这个长税收有一个特征是固定性,并不是所有的条款都每年要变一次的,没听说2011年国家改企业所得税法实施条例,所以依然按照以前的规定执行,估计近几年都不会变 (一)平均年限法的固定资产折旧率和折旧额的计算方法:年折旧率=(1-预计残值率)/ 折旧年限×100%月折旧率=年折旧率?12(二)工作量法的固定资产折旧额计算方法:按照行驶里程计算折旧:单位里程时折旧额=原值(1-预计残值率)/ 总行驶里程按照工作小时计算折旧:每工作小时折旧额=原值(1-预计残值率)/总工作小时按照台班计算折旧:每台班折旧额=原值(1-预计残值率)/总行驶里程(三)双倍余额递减法的固定资产折旧率和折旧额的计算方法:年折旧率=2/折旧年限×100%年折旧率=年折旧率?12月折旧额=固定资产帐面净值×月折旧率实行双倍余额递减法的固定资产,应当在固定资产折旧年限到期以前两年内,将固定资产净值平均摊销。

(四)年数总和法的固定资产折旧率和折旧额的计算方法:年折旧额=(折旧年限-已使用年数)/[ 折旧年限(折旧年限+1)?2] ×100%年折旧率=年折旧率?12年折旧额=(固定资产原值-预计净残值)×月折旧率固定资产折旧方法和折旧年限一经确定,不得随意变更。

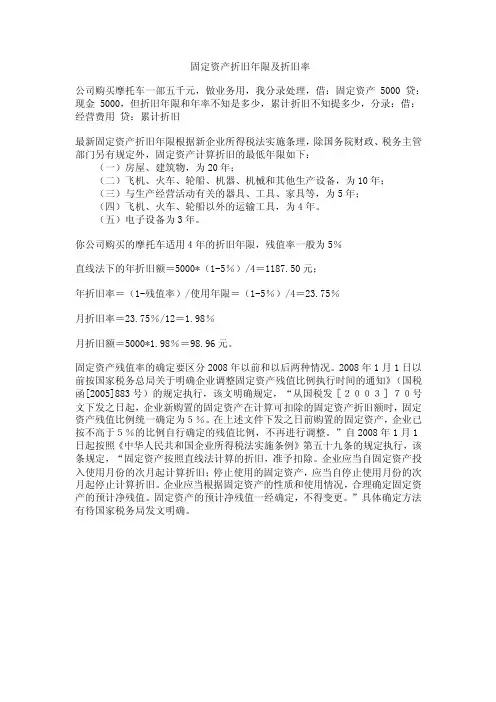

固定资产折旧年限及折旧率公司购买摩托车一部五千元,做业务用,我分录处理,借:固定资产 5000 贷:现金 5000,但折旧年限和年率不知是多少,累计折旧不知提多少,分录:借:经营费用贷:累计折旧最新固定资产折旧年限根据新企业所得税法实施条理,除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:(一)房屋、建筑物,为20年;(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;(三)与生产经营活动有关的器具、工具、家具等,为5年;(四)飞机、火车、轮船以外的运输工具,为4年。

(五)电子设备为3年。

你公司购买的摩托车适用4年的折旧年限,残值率一般为5%直线法下的年折旧额=5000*(1-5%)/4=1187.50元;年折旧率=(1-残值率)/使用年限=(1-5%)/4=23.75%月折旧率=23.75%/12=1.98%月折旧额=5000*1.98%=98.96元。

固定资产残值率的确定要区分2008年以前和以后两种情况。

2008年1月1日以前按国家税务总局关于明确企业调整固定资产残值比例执行时间的通知》(国税函[2005]883号)的规定执行,该文明确规定,“从国税发[2003]70号文下发之日起,企业新购置的固定资产在计算可扣除的固定资产折旧额时,固定资产残值比例统一确定为5%。

在上述文件下发之日前购置的固定资产,企业已按不高于5%的比例自行确定的残值比例,不再进行调整。

”自2008年1月1日起按照《中华人民共和国企业所得税法实施条例》第五十九条的规定执行,该条规定,“固定资产按照直线法计算的折旧,准予扣除。

企业应当自固定资产投入使用月份的次月起计算折旧;停止使用的固定资产,应当自停止使用月份的次月起停止计算折旧。

企业应当根据固定资产的性质和使用情况,合理确定固定资产的预计净残值。

固定资产的预计净残值一经确定,不得变更。

”具体确定方法有待国家税务局发文明确。

固定资产折旧年限最新固定资产折旧年限除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:(一)房屋、建筑物,为20年;(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;(三)与生产经营活动有关的器具、工具、家具等,为5年;(四)飞机、火车、轮船以外的运输工具,为4年;(五)电子设备,为3年。

「释义」本条是对固定资产最低折旧年限的规定。

虽然企业固定资产折旧年限的长短,只是涉及缴纳税款的时序问题,但是国家每年财政收入的要求、通货膨胀或者紧缩等经济情况的变化等多种因素的影响决定了,若不对固定资产的折旧年限作一个基本要求,仍然会影响到国家的税收利益。

所以,国家需要根据不同类型的固定资产的共有特性,对不同类别的固定资产的折旧年限作一个最基本的强制规定,以避免国家税收利益受到大的冲击。

原内资企业所得税暂行条例及其实施细则并未对固定资产的折旧年限作直接的规定,而是笼统的规定,固定资产折旧年限参照国家其他有关规定执行。

原外资税法实施细则则对固定资产的最低折旧年限作了规定:固定资产计算折旧的最短年限如下:(一)房屋、建筑物,为20年;(二)火车、轮船、机器、机械和其他生产设备,为10年;(三)电子设备和火车、轮船以外的运输工具以及与生产、经营业务有关的器具、工具、家具等,为5年。

本条基本沿用了外资税法实施细则的规定,但也作了小幅度的调整:首先,增加授予了国务院财政、税务主管部门可以作除外规定的权力;其次,将飞机的折旧年限从5年改为10年;再其次,飞机、火车、轮船以外的运输工具的最低折旧年限从5年改为3年;最后,将电子设备的最低折旧年限从5年改为3年。

本条的规定,具体可从以下几方面来理解。

(一)房屋、建筑物的最低折旧年限为20年。

房屋和建筑物作为最主要的固定资产,其构造、属性等方面相对较为特殊,使用寿命相对较长,价值相对较高,其使用价值的体现也是一个相对较长的过程,根据收入与支出配比原则等要求,其折旧年限也应相对较长,所以本条规定,房屋、建筑物的最低折旧年限为20年,这基本能反映房屋、建筑物的现实使用情况。

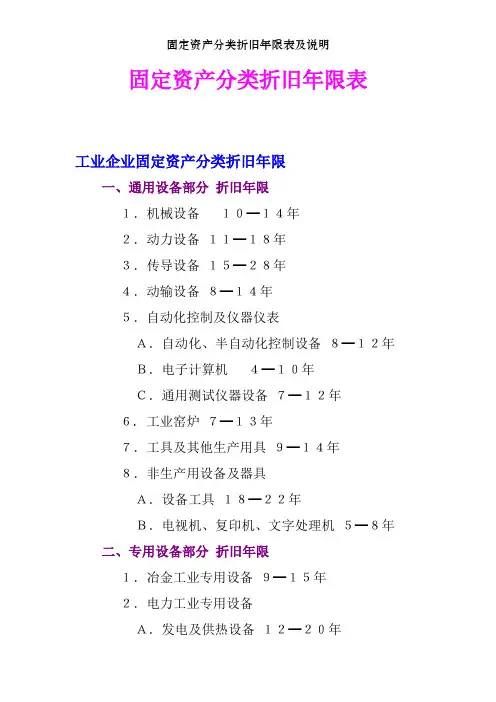

固定资产分类折旧年限表工业企业固定资产分类折旧年限一、通用设备部分折旧年限1.机械设备10━14年2.动力设备11━18年3.传导设备15━28年4.动输设备8━14年5.自动化控制及仪器仪表A.自动化、半自动化控制设备8━12年B.电子计算机4━10年C.通用测试仪器设备7━12年6. 工业窑炉7━13年7.工具及其他生产用具9━14年8.非生产用设备及器具A.设备工具18━22年B.电视机、复印机、文字处理机5━8年二、专用设备部分折旧年限1.冶金工业专用设备9━15年2.电力工业专用设备A.发电及供热设备12━20年B.输电线路30━35年C.配电线路14━16年D.变电配电设备18━22年E.核能发电设备20━25年3.机械工业专用设备8━12年4.石油工业专用设备8━14年5.化工、医药工业专用设备7━14年6.电子仪表电讯工业专用设备5━10年7.建材工业专用设备6━12年8.纺织、轻工专用设备8━14年9.矿山、煤炭及森工专用设备7━15年10.造船工业专用设备15━22年11.核工业专用设备20━25年12.公用事业企业专用设备A.自来水15━25年B.燃气16━25年三、房屋、建筑物部分折旧年限1.房屋A.生产用房30━40年B.受腐蚀生产用房20━25年C.受强腐蚀生产用房10━15年D.非生产用房35━45年E.简易房8━10年2.建筑物A.水电站大坝45━55年B.其他建筑物15━25年商业流通企业固定资产分类折旧年限一、通用设备分类折旧年限1.机械设备10━14年2.动力设备11━18年3.传导设备15━28年4.动输设备8━14年5.自动化、半自动化控制设备8━12年A.电子计算机4━10年B.空调器、空气压缩机、电气设备10━15年C.通用测试仪器设备7━12年D.传真机、电传机、移动无线电话5━10年E.电视机、复印机、文字处理机5━8年F.音响、录(摄)像机10━15年二、专用设备分类折旧年限1.营业柜台、货架3━6年2.加工设备10━15年3.油池、油罐4━14年4.制冷设备10━15年5.粮油原料整理筛选设备6━10年6.小火车6━12年7.烘干设备6━10年8.酱油、醋、酱、腌菜腐蚀性严重的设备和废旧物资加工设备4━8年9.库(厂)内铁路专用线10━14年10.地磅7━12年11.吊动机械设备8━14年12.消防安全设备4━8年13.其他经营用设备及器具15━20年三、房屋、建筑物分类折旧年限1.经营用房、仓库A.钢结构35━45年B.钢筋混凝土结构30━35年C.钢筋混凝土砖结构25━30年D.砖木结构20━30年E.危险物品专用仓库20━25年2.简易房8━10年A.围墙4━8年B.烘干塔 12━17年C.地坪、晒场、晒台、货场 5━10年3.其他建筑物 10━20年第六十条除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:(一)房屋、建筑物,为20年;(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;(三)与生产经营活动有关的器具、工具、家具等,为5年;(四)飞机、火车、轮船以外的运输工具,为4年;(五)电子设备,为3年。

最新的2024年折旧年限法规摘要:本文档详细介绍了2024年最新的折旧年限法规,包括资产折旧的基本原则、各类资产的折旧年限规定以及折旧方法的选用等。

为广大企业和投资者提供准确的折旧计算依据,确保财务报表的准确性和合规性。

一、资产折旧的基本原则1.1 资产折旧是指将资产的成本在其使用寿命内分摊到每一会计期间的过程。

1.2 资产折旧旨在反映资产价值的消耗,以确保企业财务报表的真实性和公正性。

1.3 企业应按照规定的折旧方法和折旧年限对资产进行折旧。

二、各类资产的折旧年限规定2.1 固定资产的折旧年限不得少于以下年限:(1)房屋及建筑物:20年(2)机器设备:5-10年(3)运输设备:4-6年(4)信息技术设备:3-5年(5)其他固定资产:根据资产的具体性质和使用寿命确定2.2 无形资产的折旧年限不得少于以下年限:(1)专利权:10年(2)非专利技术:5-10年(3)商标权:10年(4)著作权:50年2.3 投资性房地产的折旧年限按照固定资产的相关规定执行。

三、折旧方法的选用3.1 直线法:适用于大部分固定资产和无形资产的折旧计算。

3.2 双倍余额递减法:适用于机器设备等固定资产的折旧计算。

3.3 年数总和法:适用于建筑物等固定资产的折旧计算。

四、资产折旧的开始和结束时间4.1 资产折旧的开始时间:资产达到预定可使用状态的次月起。

4.2 资产折旧的结束时间:资产报废、出售或转让的当月止。

五、资产减值准备的计提5.1 企业应根据资产的账面价值与其可收回金额之间的差额,计提资产减值准备。

5.2 资产减值准备的计提方法应符合《企业会计准则》的相关规定。

六、附则6.1 本法规自2024年1月1日起实施。

6.2 本法规的解释权归中华人民共和国财政部所有。

请注意:根据法规的更新情况,本文档可能需要定期进行修订。

请密切关注相关政策变化,确保企业财务报表的准确性和合规性。

如有疑问,请咨询专业会计师或相关部门。

固定资产折旧年限表1. 引言固定资产折旧年限表是企业在会计核算中用于确定固定资产折旧的期限和方法的依据。

本文档将介绍固定资产折旧的概念和常见的折旧方法,并提供一份固定资产折旧年限表的示例。

2. 固定资产折旧的概念固定资产折旧是指由于使用固定资产而产生的资产价值减少的过程。

在会计核算中,通过将固定资产的成本在一定的期限内按照一定的方法分摊到会计年度中,来反映固定资产的使用价值和耐用性逐渐减低的情况。

3. 固定资产折旧的方法常见的固定资产折旧方法包括:•直线法:固定资产的成本在其使用寿命内按照平均年限分摊到每个会计年度。

这种方法适用于固定资产在整个使用寿命期间价值基本不发生变化的情况。

•平均年限法:固定资产根据其预计使用寿命和预计残值率确定每年的折旧费用。

这种方法适用于固定资产在使用寿命初期价值下降较快的情况。

•双倍余额递减法:固定资产的折旧费用在每个会计年度按照一定比例递减。

这种方法适用于固定资产在使用寿命初期价值下降较快,后期下降缓慢的情况。

4. 固定资产折旧年限表示例下面是一份固定资产折旧年限表的示例:资产类别平均使用寿命(年)会计折旧方法建筑物30直线法机器设备10平均年限法运输工具5双倍余额递减法电子设备3平均年限法办公家具5直线法5. 结论固定资产折旧年限表是企业进行会计核算时的重要工具,它根据固定资产的性质和使用寿命,确定了折旧的期限和方法。

通过合理的折旧年限表,企业可以准确计算固定资产的折旧费用,提高资产负债表和损益表的准确性,并为企业的决策提供重要参考依据。

注:本文档是一份固定资产折旧年限表的示例,具体的折旧年限和方法应根据企业的实际情况进行确定。

请咨询会计专业人士以获取更准确的折旧指导。

参考文献:1.《企业会计准则》,中国财政经济出版社,2018年。

2.《固定资产管理实务》,中国人民大学出版社,2019年。

会计准则规定了固定资产折旧年限的计算方法和标准,以确保企业在

会计核算中合理计提固定资产折旧,反映资产的使用价值逐渐减少的情况。

固定资产折旧年限的计算方法主要有以下几种:1.直线法:按照固定资产

的原值和预计使用年限计算每年的折旧额,每年折旧额相等。

2.平均年限法:按照固定资产的原值和预计使用年限计算每年的折旧率,每年折旧率

不等,但总折旧额相等。

3.双倍余额递减法:按照固定资产的原值和预计

使用年限计算每年的折旧率,每年折旧率是上一年折旧余额的两倍。

4.年

数总和法:按照固定资产的原值和预计使用年限计算每年的折旧率,每年

折旧率不等,但总折旧额相等。

固定资产折旧年限的标准主要根据资产的

使用寿命、技术更新换代、市场变化等因素来确定。

一般来说,固定资产

的折旧年限应该在3年以上,但不应超过20年。

对于某些特殊的固定资产,如房屋、土地等,其折旧年限可以更长。

总之,固定资产折旧年限的

计算方法和标准是企业会计核算中非常重要的一部分,企业应该根据实际

情况选择合适的折旧方法和年限,以确保资产的价值能够得到合理反映。

固定资产折旧的最低年限1. 引言1.1 什么是固定资产折旧的最低年限固定资产折旧的最低年限是指根据法律法规或企业内部规定,固定资产从购入或自建投入使用时起,需要持续折旧的最短年限。

在固定资产的使用过程中,由于使用和经济效益的递减,固定资产的价值会逐渐减少,因此需要进行折旧,以反映固定资产在生产或经营过程中消耗的价值。

固定资产折旧的最低年限规定了在一定时间内,企业应按照一定的折旧率对固定资产进行折旧,确保固定资产的价值在合理范围内。

固定资产折旧的最低年限是企业对固定资产的管理和财务核算提供了明确的指导和规范,有助于保障企业财务信息的真实性和准确性。

通过规定固定资产折旧的最低年限,可以促使企业合理使用和管理固定资产,确保固定资产的价值与企业的经营活动相匹配,避免因固定资产折旧不足或折旧过多而导致企业财务数据失真。

固定资产折旧的最低年限也是企业管理层对企业资产管理和财务状况的一种监管措施,可以防范潜在的风险和问题,维护企业的持续稳定发展。

1.2 为什么需要规定固定资产折旧的最低年限固定资产折旧的最低年限的规定是为了保证企业会计报表的真实性和科学性。

固定资产在使用过程中会因为物理损耗、经济与技术上的淘汰而逐渐减值,而折旧则是将这种减值分摊到每一个会计期间中,从而使企业的成本与收入更加匹配,反映企业的真实财务状况。

如果没有固定资产折旧的最低年限规定,企业可能会随意操纵折旧费用,从而影响到企业的财务报表的公正性和可比性。

固定资产折旧的最低年限规定也有助于维护企业的税收秩序和财务风险管理,防止企业通过操纵固定资产折旧来规避税务或者掩盖实际经营状况。

规定固定资产折旧的最低年限是一项非常重要的制度设计,对企业的财务管理、内部控制以及外部监管都具有重要的意义。

2. 正文2.1 法律法规中对固定资产折旧的最低年限规定法律法规中对固定资产折旧的最低年限规定主要是为了保障企业财务报表的准确性和透明度,避免因折旧政策的差异导致企业之间财务数据的不可比性。

税法规定的固定资产折旧年限根据税法的规定,固定资产折旧是指将固定资产的原值按一定比例逐年减少,以反映其在使用过程中的价值减少程度的一种会计核算方法。

固定资产折旧的年限受到税法的约束,不同类型的固定资产有不同的折旧年限。

下面将详细介绍税法规定的固定资产折旧年限。

首先是房屋及建筑物。

一般情况下,房屋及建筑物的折旧年限为20年。

这包括了各类形式的住宅、商用楼宇、工业厂房等。

如果特殊情况下,需要更长的折旧年限,可以提供相关证明材料,进行特殊处理。

其次是机器设备。

机器设备的折旧年限通常为10年。

这包括了各种生产设备、工业机械、仪器仪表等。

但是对于某些特殊的机器设备,如航空器、船舶、电机车、铁道机械等,税法规定了较长的折旧年限。

再次是交通运输工具。

根据税法的规定,各类交通运输工具的折旧年限不同。

汽车、摩托车、自行车的折旧年限通常为5年;航空器、船舶、电机车的折旧年限较长,一般为15年。

此外,税法还规定了其他固定资产的折旧年限。

例如,办公用具、家具、衣柜等办公设备的折旧年限为5年;电子设备、计算机等通信设备的折旧年限为3年;土地使用权的折旧年限为50年等。

需要注意的是,某些特殊的固定资产可能有自己的折旧年限,例如文化艺术品、古建筑等。

这些折旧年限一般需要根据实际情况确定,并提供相应的证明材料。

最后,需要强调的是,以上所述的折旧年限是税法规定的一般情况。

在实际操作中,根据企业的情况,可以根据实际需要对固定资产的折旧年限进行调整。

但是需要提醒的是,需要保证调整后的折旧年限符合实际情况,并提供相应的合理性解释和证明,以免产生税务风险。

总之,税法规定的固定资产折旧年限是为了合理反映固定资产在使用过程中的价值减少程度。

企业在进行固定资产折旧核算时,应严格按照税法规定的折旧年限进行,以确保税务上的合规性和税务风险的控制。

2023工会固定资产折旧年限表随着工会固定资产管理的逐渐规范化和制度化,对于资产折旧年限的规定也显得尤为重要。

合理的折旧年限表不仅能够准确反映资产的使用价值,还能够为工会资产的管理和决策提供支持。

本文将围绕2023年工会固定资产折旧年限表展开详细的解读,以期为工会资产管理提供参考。

一、大型设备类1. 办公用具、设备及家具折旧年限为5年。

2. 交通工具(汽车、摩托车等)折旧年限为5年。

3. 电子设备(电脑、打印机等)折旧年限为3年。

4. 生产设备(激光切割机、冲床等)折旧年限为8年。

5. 其他大型设备(空气净化器、厨房设备等)折旧年限为5年。

二、房屋建筑类1. 办公楼、车间等建筑折旧年限为20年。

2. 楼内设备(中央空调、电梯等)折旧年限为15年。

3. 房屋装修(墙面、地板等)折旧年限为10年。

三、土地、自然资源类1. 工会持有的土地折旧年限为不适用。

四、其他类1. 无形资产(专利、商标等)折旧年限为10年。

2. 其他固定资产类别折旧年限根据具体情况予以确定。

在制定2023年工会固定资产折旧年限表时,应当充分考虑工会实际资产的使用状况、技术水平、市场环境等因素,并依法合规、合理确定折旧年限。

定期对折旧年限进行调整和修订,以及完善资产管理制度和流程,进一步提升资产管理的科学性和规范性。

2023年工会固定资产折旧年限表旨在规范和统一工会固定资产的折旧管理,为工会的经济活动提供可靠的信息和依据。

本文所列折旧年限仅为参考,具体适用于工会各类资产的折旧年限仍需结合实际情况进行具体确定。

相信通过科学合理地制定和执行固定资产折旧年限表,将有助于提升工会资产管理水平和经济效益,实现资产的长期保值和增值。

2023年工会固定资产折旧年限表的制定和执行是工会资产管理中至关重要的一环。

经过对资产类型、使用寿命等因素的深入分析和研究,制定出合理科学的折旧年限表,可以为工会资产的管理、决策和财务报告提供可靠的依据,对于促进工会经济活动的健康发展具有重要的意义。

折旧年限的计算公式

折旧年限是指固定资产在使用过程中逐渐损耗、价值逐渐减少的时间期限。

在企业财务管理中,折旧年限的计算是非常重要的,它直接影响到企业资产的准确估值和财务报表的编制。

计算折旧年限的公式可以根据不同的折旧方法和资产类型而有所不同。

例如,常见的折旧方法有直线法、加速折旧法和减余价值法等。

以直线法为例,折旧年限的计算公式是固定资产原值除以折旧额。

折旧年限的计算公式如下:

折旧年限 = 固定资产原值 / 折旧额

其中,固定资产原值是指企业购买资产时所支付的金额,也可以是资产的市场价值。

折旧额是指固定资产每年减少的价值,可以通过固定资产原值除以折旧年限得到。

通过折旧年限的计算,企业可以合理安排固定资产的使用寿命,预测资产的准确价值,为企业决策提供参考依据。

同时,折旧年限的计算也有助于企业合理安排经营活动,控制成本,提高企业的运营效率。

需要注意的是,折旧年限的计算公式只是一个简单的参考,实际情况可能会受到多种因素的影响。

例如,资产的实际使用寿命可能会受到技术进步、市场需求和管理能力等因素的影响。

因此,在实际应用中,企业还需要结合具体情况进行综合考虑和分析。

折旧年限的计算公式是企业财务管理中的重要工具,它能够帮助企业合理估计固定资产的价值和使用寿命,为企业的经营决策提供参考依据。

在实际应用中,企业需要根据自身情况灵活运用折旧年限的计算公式,结合其他因素进行综合分析,以确保财务数据的准确性和可靠性。

固定资产折旧是指企业按照固定资产在使用过程中所消耗的价值,按照一定的年限和方法进行分摊。

这样可以帮助企业更准确地反映固定资产的使用价值,合理分配成本,并计算出企业在每个会计期间应该扣除的固定资产折旧费用。

一、固定资产折旧年限固定资产折旧年限是根据固定资产的实际使用年限来确定的。

对于不同的固定资产,其使用年限可能有所不同。

具体的固定资产折旧年限一般由国家的相关法律法规来规定。

在中国,根据《会计法》和《固定资产会计处理办法》等规定,不同的固定资产折旧年限可以分为以下几类:1.房屋及建筑物类:20年以上;2.厂房及其设备类:25年以上;3.交通运输工具类:根据不同种类的交通工具确定,如汽车一般是5年,航空器一般是12年;4.电子设备类:根据不同种类的电子设备确定,如计算机一般是3年,通信设备一般是5年;5.机械设备类:根据不同种类的机械设备确定,如数控机床一般是10年,普通机床一般是15年;6.办公设备类:根据不同种类的办公设备确定,如打印机一般是5年,复印机一般是8年。

上述固定资产折旧年限仅为一般性的规定,实际情况可能会因企业的特殊经营性质、技术发展、资产使用情况等因素而有所不同。

因此,企业可以根据实际情况进行调整,但必须符合国家相关法律法规的规定并进行合理说明。

二、固定资产折旧方法1.直线法:按照固定资产的原值减去其估计残值后,按平均使用年限进行平均折旧。

公式:每年折旧费用=(原值-估计残值)/使用年限2.平均年限法:固定资产在使用寿命初期折旧较快,后期折旧较慢,根据固定资产的实际使用情况确定不同年限的折旧率,按年限折旧率进行折算。

公式:每年折旧费用=(原值-累计折旧)×年限折旧率3.双倍余额递减法:在固定资产初期折旧费用较高,逐年递减,直至折旧费用趋于稳定。

公式:每年折旧费用=2×直线折旧费用×固定资产净值4.双倍余额追加法:类似于双倍余额递减法,但在固定资产残值减至原始投资额的一半之后,恢复直线法进行折旧。

企业会计准则对固定资产折旧年限(原创版)目录1.企业会计准则和相关规定2.固定资产折旧年限的规定3.固定资产折旧年限的调整4.小企业会计准则对固定资产折旧年限的规定5.事业单位会计制度对固定资产折旧年限的规定6.新会计准则对固定资产折旧年限的影响正文1.企业会计准则和相关规定企业会计准则是指企业在进行会计核算时所遵循的标准和规范。

在我国,企业会计准则是由财政部颁布的,旨在规范企业的会计核算,保证财务报告的真实性、准确性和完整性。

企业会计准则包括基本准则和具体准则。

基本准则主要规定了企业会计的目的、基本原则、会计要素、会计科目等内容,而具体准则则对企业的具体业务进行详细规定,如固定资产折旧年限等。

2.固定资产折旧年限的规定根据企业会计准则,固定资产折旧年限是指企业对固定资产进行折旧计算的期限。

固定资产折旧年限的规定有助于企业在合理的时间内均匀分摊固定资产的成本,以便更真实地反映企业的财务状况。

企业会计准则对不同类型的固定资产折旧年限有不同的规定,如房屋建筑物的折旧年限为20-30 年,机器设备的折旧年限为 10-15 年等。

3.固定资产折旧年限的调整企业在实际经营过程中,可能会由于各种原因需要调整固定资产折旧年限。

根据企业会计准则,固定资产折旧年限的调整属于会计估计变更,需要经过企业领导层批准,并在财务报表中进行相应的调整。

4.小企业会计准则对固定资产折旧年限的规定小企业会计准则与企业会计准则在适用范围、侧重点和具体规定上有所不同。

小企业会计准则主要适用于小型企业,其侧重于简化会计核算,降低会计成本。

在固定资产折旧年限方面,小企业会计准则没有明确规定,但建议参照企业会计准则进行折旧计算。

5.事业单位会计制度对固定资产折旧年限的规定事业单位会计制度是针对事业单位制定的会计规范。

根据事业单位会计制度,固定资产折旧年限的规定与企业会计准则相似,也是根据固定资产的类型和用途来确定折旧年限。

需要注意的是,事业单位会计制度对文物和陈列品、动植物、图书和档案等固定资产不计提折旧。

最新版企业会计准则固定资产厂房设备折旧年限的规定固定资产分类折旧年限表工业企业固定资产分类折旧年限一、通用设备部分折旧年限1.机械设备10━14年2.动力设备11━18年3.传导设备15━28年4.动输设备8━14年5.自动化控制及仪器仪表自动化、半自动化控制设备8━12年电子计算机4━10年通用测试仪器设备7━12年6. 工业窑炉7━13年7.工具及其他生产用具9━14年8.非生产用设备及器具设备工具18━22年电视机、复印机、文字处理机5━8年二、专用设备部分折旧年限9.冶金工业专用设备9━15年10.电力工业专用设备发电及供热设备12━20年输电线路30━35年配电线路14━16年变电配电设备18━22年核能发电设备20━25年11.机械工业专用设备8━12年12.石油工业专用设备8━14年13.化工、医药工业专用设备7━14年14.电子仪表电讯工业专用设备5━10年15.建材工业专用设备6━12年16.纺织、轻工专用设备8━14年17.矿山、煤炭及森工专用设备7━15年18.造船工业专用设备15━22年19.核工业专用设备20━25年20.公用事业企业专用设备自来水15━25年燃气16━25年三、房屋、建筑物部分折旧年限21.房屋生产用房30━40年受腐蚀生产用房20━25年受强腐蚀生产用房10━15年非生产用房35━45年简易房8━10年22.建筑物水电站大坝45━55年其他建筑物15━25年商业流通企业固定资产分类折旧年限一、通用设备分类折旧年限1.机械设备10━14年2.动力设备11━18年3.传导设备15━28年4.动输设备8━14年5.自动化、半自动化控制设备8━12年电子计算机4━10年空调器、空气压缩机、电气设备10━15年通用测试仪器设备7━12年传真机、电传机、移动无线电话5━10年电视机、复印机、文字处理机5━8年音响、录(摄)像机10━15年二、专用设备分类折旧年限1.营业柜台、货架3━6年2.加工设备10━15年3.油池、油罐4━14年4.制冷设备10━15年5.粮油原料整理筛选设备6━10年6.小火车6━12年7.烘干设备6━10年8.酱油、醋、酱、腌菜腐蚀性严重的设备和废旧物资加工设备4━8年9.库(厂)内铁路专用线10━14年10.地磅7━12年11.吊动机械设备8━14年12.消防安全设备4━8年13.其他经营用设备及器具15━20年三、房屋、建筑物分类折旧年限1.经营用房、仓库钢结构35━45年钢筋混凝土结构30━35年钢筋混凝土砖结构25━30年砖木结构20━30年危险物品专用仓库20━25年2.简易房8━10年围墙4━8年国营企业固定资产分类折旧年限表--通用设备分类固定资产通用设备分类折旧年限一、机械设备折旧年限1.普通金属切削机床18年2.锻压设备17年其中:锻锤设强14年3.起重设备19年4.铸造设备14年5.其他机械设备18年二、动力设备1.锅炉及附属设备20年其中:快装锅炉16年2.发电机组23年3.空气压缩设备19年4.空调设备18年其中:小型空调器(700大卡以下/时)15年5.其他动力设备20年三、传导设备1.电气设备18年2.输电设备28年3.电讯设备30年4.输电线路35年5.其他传导设备35年四、运输设备1.载货汽车50万公里12年2.汽车挂车50万公里12年3.载客汽车80万公里15年5.特种汽车15年其中:矿区生产用特种车40万公里10年其他特种车55万公里13年6.铲车、电瓶车12年7.其他运输设备15年五、自动化控制及仪器仪表1.自动化控制设备10年2.半自动化控制设备12年3.电子计算机8年4.通用测试仪器及设备10年5.其他自动化控制及仪器仪表12年六、工业炉窑1.熔铸炉13年2.加热炉13年3.热处理炉窑15年4.干煤炉16年5.电子专用炉10年6.其他工业炉窑15年七、工具及其他生产用具1.成套工具18年2.一般工具18年3.电镀设备12年4.电焊机16年5.其他工具及生产用具18年八、非生产用设备及器具1.管理部门的设备工具22年2.卫生医务部门的设备工具20年3.教育部门的设备工具22年其中: 电视机8年4.生活福利部门的设备工具20年5.其他非生产用设备及器具22年国营企业固定资产分类折旧年限表--房屋及建筑物分类固定资产房屋及建筑物分类折旧年限一、房屋折旧年限(一)钢结构1.生产用房50年2.受腐蚀生产用房30年3.受强腐蚀生产用房15年4.非生产用房55年(二)钢筋混凝土结构1.生产用房50年2.受离蚀生产用房35年3.受强腐蚀生产用房15年4.非生产用房60年(三)钢筋混凝土砖混结构1.生产用房40年2.受腐蚀生产用房30年3.受强腐蚀生产用房16年4.非生产用房50年(四)砖木结构1.生产用房30年2.非生产用房40年(五)简易结构10年二、建筑物(一)管道1.长输油管道16年2.长输气管道16年3.其他管道30年(二)露天库20年(三)露天框架30年(四)冷藏库30年其中:简易冷藏库15年(五)烘房30年(六)冷却塔20年(七)水塔30年(八)蓄水地30年(九)污水池20年(十)储油罐、池30年(十一)水井30年其中:深水井20年(十二)破碎场20年(十三)船厂平台30年(十四)船坞30年(十五)修车槽30年(十六)加油站30年(十七)水电站大坝60年(十八)其他建筑物30年国营企业固定资产分类折旧年限表--专用设备分类固定资产专用设备分类折旧年限一、冶金工业专用设备1.炼钢设备折旧年限平炉18年电炉16年转炉15年特种冶炼设备18年连铸机16年制氧机18年其他炼钢专用设备18年2.炼铁及铸管设备高炉18年电炉18年铸管设备18年烧结机15年其他炼铁及铸管专用设备18年3.钢压延加工设备初轨机16年开坯机16年大中型轧机16年小型轧机(直径350以下)15年冷轧机18年拉伸机16年挤压机15年其他热轧机16年轧钢加热炉12年酸洗设备10年其他钢冶延加工专用设备18年4.铁合金冶炼设备铁合金高炉16年铁合金电炉2O年矾碴转炉16年其他铁合金冶炼专用设备16年5.洗煤焦化设备焦化产品精制设备16年机械化焦炉18年煤气净化设备16年接触转化塔12年其他洗煤焦化专用设备16年6.炭素制品设备原材料粉碎设备18年成型挤压机18年加工设备16年除尘装置12年烟气回收装置15年炭素窑炉13年其他炭素制品专用设备20年7.耐火材料设备破碎设备16年摩擦压砖机15年隧道窑:超高温10年高中温15年耐火纤维喷吹炉14年其他耐火材料专用设备16年8.有色冶炼设备反射炉15年电炉16年转炉15年其他冶炼专用设备16年9.有色加工设备冷轧机18年热轧机16年开坯机16年拉伸机16年挤压机15年各类酸洗设备10年其他有色加工专用设备18年10.冶金工业其他专用设备20年二.电力工业专用设备1.水轮发电机组32年2.汽轮发电机组23年3.内燃发电机组25年4.铁塔、水泥杆40年5.电缆、木杆路线30年6.变电设备25年7.配电设备20年8.电力工业其他专用设备40年三、机械工业专用设备1.生产标准件加工设备15年其中:冷镦机12年2.电焊条加工专用设备15年3.汽车、拖拉机、内燃机加工专用设备15年4.电线、电缆加工专用设备15年5.电器绝缘材料加工专用设备15年6.轴承材料加工专用设备15年7.液压件气动原件加工专用设备15年8.汽轮机、电机加工专用设备15年9.矿山机械加工专用设备15年10.冷冻机、石油化工机械、阀门加工专用设备15年11.食品、造纸、印刷、塑料、橡胶、制药机械加工专用设备15年12.生产锅炉电站辅机、专用焊机专用设备13年13.专业生产切削工具专用设备14年14.机床加工专用设备13年其中: 组合机床12年控加工机床12年磨加工机床12年镗铣加工机床12年15.生产纺织机械专用设备14年16.机械工业其他专用设备16年四、石油、化工工业专用设备1 .原油加工蒸馏设备18年裂化设备18年加氢设备18年焦化设备18年脱蜡设备18年沥青装置15年页岩油原矿装置15年页岩原油装置18年轻质油装置18年重整设备(铂重整、芳烃油)提、对二甲苯装置15年2.乙烯、丙烯10年其中:小型、炭钢设备乙烯、丙烯12年裂解炉18年裂解气压缩机15年聚乙烯醇18年空分装置15年乙醛装置12年氰化钠装置12年丙烯腈装置12年醋酸装置12年高压聚乙烯装置13年硫氰酸钠装置12年对二甲苯、腈纶聚合装置18年对甲二苯氧化、酯化装置15年3.合成氨(中型)18年其中:煤气炉16年氢氮压缩机20年合成氨合成18年合成氨(小型)14年其中:煤气炉12年氢氮压缩机16年合成氨合成14年4.化肥尿素18年其中:CO2压缩机20年5.硫酸8年其中:焙烧炉10年接触塔10年转化器10年6.氯磺酸设备8年7.甲醇16年8.烧碱10年其中:整流器15年电解槽10年蒸发器(不包括敞口平锅)12年固碱锅10年9.纯碱10年其中:炭化塔12年锻烧炉15年10.电石17年其中: 电炉变压器18年电石炉14年11.硝酸8年12.铬酸、电解双氧水水合肼12年13.草酸、硝酸盐、硫酸盐10年14.磷酸、三氧化磷、氢氟酸及其衍生产品11年15.阳离子、还原、活性染料12年16.苯酚、苯研、乙素酚12年17.酞菁染料、氯醌12年18.染料中间体12年19.醋酸丁酯、增塑剂、有机玻璃、磁粉12年20.离子交换、环氧树酯、有机硅11年21.氯乙酸、羧甲基纤维素、硬酯酸11年22.醇酸、合成树酯、氧化铁12年23.试剂生产装置12年24.橡胶加工设备16年其中:三、四辊压延机18年25.轧胶生产设备12年26.石油、化工工业其他专用设备20年五、医药工业专用设备1.抗菌素设备10年其中:发酵罐(碳钢)10年发酵罐(不锈钢)20年2.医药合成设备10年3.西药制剂设备(水、粉针)14年4.西药制片设备14年5.中成药专用设备12年6.生产医疗器械专用设备14年7.医药工业其他专用设备20年六、仪表电讯工业专用设备1.半导体器件加工专用设备10年2.电真空器件加工专用设备12年3.电子器件水洗净化设备12年4.专用电子测试仪器设备6年5.电子元件专用设备12年6.光学材料加工专用设备12年7.电子仪表加工专用设备12年8.电子仪表零件加工专用机床14年9.仪表电讯工业其他专用设备14年七、建材工业专用设备1.水泥15年其中:回转窑15年立窑12年2.玻璃15年其中:玻璃纤维13年3.砖瓦、陶瓷14年其中:轮窑、隧道窑13年土窑8年4.石灰14年其中:石灰窑12年5.石英玻璃生产设备12年6. 油毡生产设备12年7.建材工业其他专用设备15年八、纺织工业专用设备1.棉纺前纺设备16年2.棉纺精纺设备16年3.棉纺加工设各17年4.织造设备16年5.纺织空调设备16年6.染整设备10年7.毛纺后纺设备16年8.毛纺前纺设备16年9.毛纺毛织机设备16年10.毛纺羊毛衫设备16年11.丝织设备16年其中:喷水织机12年12.针织设备16年13.内衣设备17年14.线带设备17年15.人造纤维设备12年16.合成纤维设备14年其中:湿法纺12年17.缫丝设备14年18.纺织工业其他专用设备18年九、轻工业专用设备1.造纸18年配料设备18年蒸煮设备18年漂白、打浆设备16年造纸设备18年切割、复卷、完成设备16年碱回收装置16年2.木材木工机械18年人造板流水线18年其中:纤维板设备12年干烘机14年3.缝纫机专用设备14年4.自行车专用设备14年其中:电镀自动线12年5.钟、表专用设备14年其中:自动精密车床12年6 .制皂专用设备14年其中:皂化设备10年7.食品糖果、饼干专用设备16年罐头专用设备16年卷烟专用设备16年8.印刷设备16年9.照相机设备16年10.香精、香料合成专用设备13年11.制笔专用设备14年12.皮鞋专用设备13年13.皮件制品专用设备13年14.合成革制品专用设备13年15.塑料制品专用设备14年其中:压延、注射设备18年挤出、层压及历力机设备14年16.日用铝制品专用设备14年17.服装制作专用设备14年其中:缝纫机10年18.制革专用设备12年其中:制革推备机械14年制革湿操作机械12年19.日用化工专用设备烷基苯(脱氢法)设备18年三聚磷酸纳设备18年20.制盐井矿盐及化工专用设备10年海、湖盐专用设备11年21.胶木制品专用设备14年22.制糖压榨机20年连续浸出器15年蒸发罐、煮糖罐(铜或不锈钢管)20年蒸发缸、煮糖罐(钢管)10年真空吸滤机20年废丝干燥设备20年分离机20年23.轻工业其他专用设备20年十、矿山专用设备1.挖掘机15年2.准轨电机车18年3.装载机10年4.磨矿设备15年5.矿井提升卷扬机20年6.潜孔钻、牙轮钻12年7.破碎设备15年8.坑下铲运机10年9.矿山其他专用设备20年十一、森林工业专用设备1.营林机械10年2.采伐机械15年3.木材加工机械15年4.森化设备12年其中:制胶设备8年5.卷扬运输设备10年6.原木装载机10年7.工业其他专用设备15年十二、煤炭工业专用设备1.综采设备10年其中:液压支架8年2.采掘机械联合掘进机10年喷浆机5年装煤机7年截煤机7年掘进截煤机10年穿孔机10年3.提运机械18年4.排水机械10年5.通风机械18年6.洗选设备15年7.煤炭工业其他专用设备18年十三、造船工业专用设备1.大型吊车30年2.浮吊25年3.浮船坞20年4.造船工业其他专用设备30年十四、港务专用设备1.装卸机械18年其中:16吨以上流动吊20年2.大型门座式起重机20年3.输送机械10年4.通讯导航设备18年5.浮船20年6.引水船20年7.挖泥船18年8.港务其他专用设备20年十五、交通运输及邮电专用设备1.铁路机车蒸汽机车20年内燃机车20年电力机车20年2.铁路货车20年3.铁路客车20年4.铁路通信线路和设备通信线路25年通信信号设备10年5.铁路线路上部建筑(含路基、道渣、轨枕、钢轨、垫畈、防爬器,鱼尾畈、护坡等)和铁路线上的桥梁、涵洞、隧道50年6.飞机固定翼飞机15年直升飞机10年7.邮电设备邮政通信机械设备10年其中:自动出售机6年邮件分拣机7年包件收寄机6年长途报话机械设备10年市内电话机械设备13年自备火车部箱20年邮电电源设备10年8.运输船舶钢质机动船24年钢质油轮、小型客货轮、机动小艇24年各类驳船、拖轮18年各类驳船、拖轮18年木质水泥船10年木帆船、木质机动船18年9.交通运输其他专用设备30年十六、建筑施工专用设备1.起重机械19年2.挖掘机械19年3.土方铲运机械19年4.凿岩机械19年5.基础凿井机械19年6.钢筋混凝土机械19年7.筑路机械19年8.其他施工机械19年十七、公用事业专用设备1.水、油、煤气2.储气柜(煤气)50年其中:焊接式储气柜30年3 煤气表15年4.公用事业其他专用设备50年十八、商业专用设备1.立式土油罐8年2.立式金属油罐20年3.肉联加工和冷冻设备16年4.酱油、醋、酱、脱菜腐蚀性严重的设备和废旧物资加工设备1O年5.棉花加工设备16年6.商业其他专用设备20年十九、粮油专用设备1.碾米设备16年2.制粉设备18年3.制油设备16年4.油脂浸出设备10年5.粮油食品设备16年6.饲料设备15年7.粮油加工其他专用设备18年。