企业项目投资融资决策概述(ppt 116页)

- 格式:ppt

- 大小:769.50 KB

- 文档页数:7

企业融资与投资决策指南第1章企业融资概述 (3)1.1 融资的定义与分类 (3)1.2 融资渠道与融资方式 (3)1.3 融资风险与成本分析 (4)第2章投资决策基础 (4)2.1 投资的概念与分类 (4)2.2 投资项目评估方法 (5)2.3 投资风险与管理策略 (5)第3章股权融资 (6)3.1 股权融资的概念与优势 (6)3.2 股权融资的途径与流程 (6)3.3 股权融资中的估值问题 (7)第4章债务融资 (7)4.1 债务融资的种类与特点 (7)4.1.1 银行贷款 (7)4.1.2 债券融资 (7)4.1.3 融资租赁 (8)4.2 债务融资的申请与审批 (8)4.2.1 申请材料准备 (8)4.2.2 审批流程 (8)4.3 债务融资的风险防范 (8)4.3.1 合理选择融资方式 (9)4.3.2 优化财务状况 (9)4.3.3 健全风险管理体系 (9)4.3.4 加强与金融机构的合作 (9)4.3.5 注重融资项目的实施与监管 (9)第5章混合融资 (9)5.1 混合融资的内涵与形式 (9)5.1.1 股权与债务混合融资 (9)5.1.2 优先股融资 (9)5.1.3 可转换债券融资 (9)5.1.4 融资租赁 (10)5.2 混合融资的优势与风险 (10)5.2.1 优势 (10)5.2.2 风险 (10)5.3 混合融资案例解析 (10)第6章私募融资 (11)6.1 私募融资概述 (11)6.2 私募股权融资与债务融资 (11)6.2.1 私募股权融资 (11)6.2.2 债务融资 (11)6.3 私募融资的法律法规与监管 (11)6.3.1 法律法规 (11)6.3.2 监管 (11)第7章公开融资 (12)7.1 公开融资的种类与条件 (12)7.1.1 股票融资 (12)7.1.2 债券融资 (12)7.1.3 混合融资 (12)7.2 我国公开融资市场概况 (13)7.3 公开融资的发行与承销 (13)7.3.1 发行 (13)7.3.2 承销 (13)第8章投资项目评估 (13)8.1 投资项目评估概述 (13)8.2 投资项目财务分析 (13)8.2.1 投资项目现金流量分析 (13)8.2.2 投资项目盈利能力分析 (14)8.2.3 投资项目偿债能力分析 (14)8.3 投资项目风险评价 (14)8.3.1 投资项目风险识别 (14)8.3.2 投资项目风险评估 (14)8.3.3 投资项目风险应对 (14)第9章投资决策优化 (14)9.1 投资组合理论 (14)9.1.1 马科维茨投资组合理论 (14)9.1.2 资本资产定价模型(CAPM) (14)9.1.3 投资组合优化方法 (14)9.2 资本预算与投资决策 (15)9.2.1 投资项目评估方法 (15)9.2.2 投资决策的现金流分析 (15)9.2.3 投资项目风险分析与控制 (15)9.3 投资决策中的行为金融学 (15)9.3.1 投资者心理偏差分析 (15)9.3.2 情绪波动对投资决策的影响 (15)9.3.3 行为金融学在投资决策中的应用 (15)第10章企业融资与投资策略 (15)10.1 企业融资策略选择 (15)10.1.1 分析企业资本需求 (15)10.1.2 评估企业信用状况 (15)10.1.3 选择融资方式 (15)10.1.4 确定融资结构 (16)10.2 企业投资策略制定 (16)10.2.1 分析投资环境 (16)10.2.2 确定投资目标 (16)10.2.3 选择投资方式 (16)10.2.4 评估投资项目 (16)10.2.5 制定投资计划 (17)10.3 企业融资与投资协调管理 (17)10.3.1 融资与投资策略的匹配 (17)10.3.2 风险管理 (17)10.3.3 资金调度与监控 (17)10.3.4 业绩评价与激励 (17)第1章企业融资概述1.1 融资的定义与分类融资,即资金筹集,是指企业为了满足其经营发展需求,通过一定的方式和渠道,从资金供应者手中获取所需资金的行为。

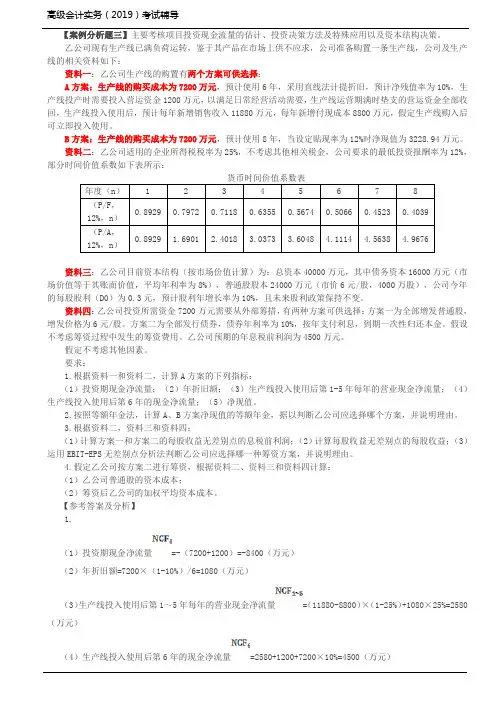

【案例分析题三】主要考核项目投资现金流量的估计、投资决策方法及特殊应用以及资本结构决策。

乙公司现有生产线已满负荷运转,鉴于其产品在市场上供不应求,公司准备购置一条生产线,公司及生产线的相关资料如下:资料一:乙公司生产线的购置有两个方案可供选择:A方案:生产线的购买成本为7200万元,预计使用6年,采用直线法计提折旧,预计净残值率为10%,生产线投产时需要投入营运资金1200万元,以满足日常经营活动需要,生产线运营期满时垫支的营运资金全部收回,生产线投入使用后,预计每年新增销售收入11880万元,每年新增付现成本8800万元,假定生产线购入后可立即投入使用。

B方案:生产线的购买成本为7200万元,预计使用8年,当设定贴现率为12%时净现值为3228.94万元。

资料二:乙公司适用的企业所得税税率为25%,不考虑其他相关税金,公司要求的最低投资报酬率为12%,部分时间价值系数如下表所示:货币时间价值系数表年度(n)12345678(P/F,0.89290.79720.71180.63550.56740.50660.45230.403912%,n)(P/A,0.8929 1.6901 2.4018 3.0373 3.6048 4.1114 4.5638 4.967612%,n)资料三:乙公司目前资本结构(按市场价值计算)为:总资本40000万元,其中债务资本16000万元(市场价值等于其账面价值,平均年利率为8%),普通股股本24000万元(市价6元/股,4000万股),公司今年的每股股利(D0)为0.3元,预计股利年增长率为10%,且未来股利政策保持不变。

资料四:乙公司投资所需资金7200万元需要从外部筹措,有两种方案可供选择:方案一为全部增发普通股,增发价格为6元/股。

方案二为全部发行债券,债券年利率为10%,按年支付利息,到期一次性归还本金。

假设不考虑筹资过程中发生的筹资费用。

乙公司预期的年息税前利润为4500万元。

第一章项目融资概述1、有限追索权发起人只承担有限的责任和义务,表现为时间、金额和对象上的有限性。

2、无追索权贷款人对项目发起人无任何追索权,只能依靠项目所产生的收益作为还本付息的唯一来源.3、项目融资项目融资是以项目的资产、预期收益或权益作抵押取得的一种无追索权或有限追索权的融资或贷款.4、公司融资公司融资是指一个公司利用本身的资信能力对外进行的融资,包括发行公司股票、公司债券、取得银行贷款等。

5、项目公司项目公司是直接参与项目投资和项目管理,承担项目债务责任和项目风险的法律实体。

1、比较项目融资与公司融资的区别。

答:项目融资与公司融资的主要区别是:(1)、贷款对象不同。

项目融资的贷款人融资的对象是项目公司;传统的公司融资贷款人融资的对象是项目的发起人。

(2)、筹资渠道不同.项目融资需要多元化的资金融资渠道;传统意义上的公司融资一般是较为单一的筹资渠道。

(3)、追索性质不同。

项目融资的突出特点就是融资的有限追索权或无追索权;在传统意义的公司融资中,银行提供的是有完全追索权的资金.(4)、还款来源不同.项目融资的资金偿还是以项目投产后的收益及项目本身的资产作为还款来源;传统的公司融资中,作为资金偿还保证的是项目发起人的所有资产及其收益。

(5)、担保结构不同。

项目融资一般需要有结构严谨而复杂的担保体系;而在传统的公司融资中,一般只需结构单一的担保结构。

2、项目融资中有哪些基本当事人?他们的职责与目的是什么?答:在项目融资中基本的当事人有:项目的发起人、项目公司、项目的贷款银行、项目产品的购买者或项目设施的使用者、项目建设的工程公司或承包公司、项目设备或能源或原材料的供应者等。

项目发起人——投资者,提供一部分股本资金;提供一定的信用支持项目公司--项目直接主办人,直接参与项目投资和项目管理,承担项目债务责任和项目风险的法律实体。

贷款银行—-为项目提供资金。

产品的购买者或设施的使用者——承担着购买产品或使用设施的合同义务,通过与项目公司签订长期购买合同来保证项目未来稳定的市场和经济效益,为项目贷款提供重要的还款保证。