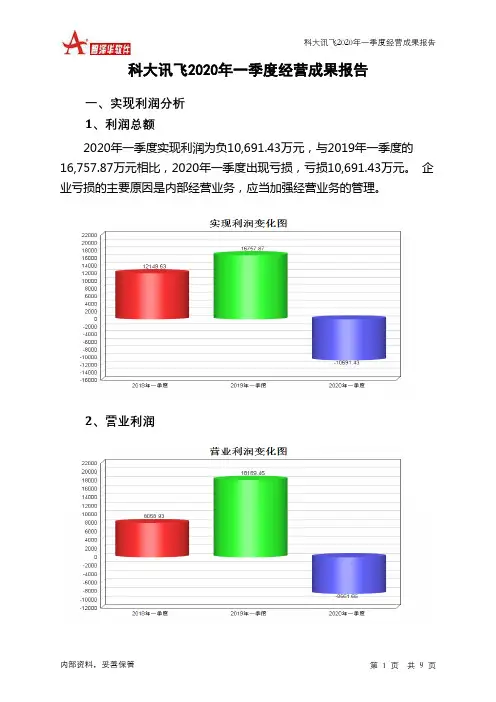

科大讯飞2020年一季度决策水平分析报告

- 格式:rtf

- 大小:176.62 KB

- 文档页数:1

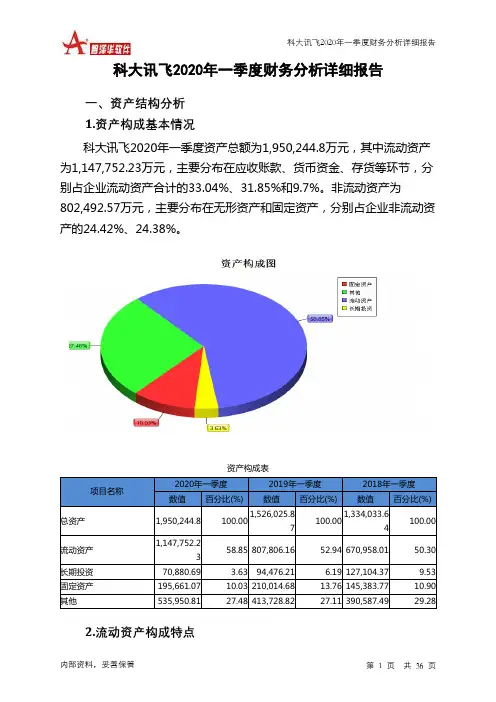

科大讯飞2020年一季度财务分析详细报告一、资产结构分析 1.资产构成基本情况科大讯飞2020年一季度资产总额为1,950,244.8万元,其中流动资产为1,147,752.23万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的33.04%、31.85%和9.7%。

非流动资产为802,492.57万元,主要分布在无形资产和固定资产,分别占企业非流动资产的24.42%、24.38%。

资产构成表项目名称2020年一季度 2019年一季度 2018年一季度 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 1,950,244.8 100.001,526,025.87 100.001,334,033.64 100.00 流动资产 1,147,752.2358.85 807,806.16 52.94 670,958.01 50.30 长期投资 70,880.69 3.63 94,476.21 6.19 127,104.37 9.53 固定资产 195,661.07 10.03 210,014.68 13.76 145,383.77 10.90 其他535,950.8127.48 413,728.8227.11 390,587.4929.282.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的33.21%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的33.04%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,147,752.23100.00 807,806.16 100.00 670,958.01 100.00存货111,297.25 9.70 102,795.41 12.73 90,705.06 13.52 应收账款379,255 33.04 414,496.33 51.31 275,855.27 41.11 其他应收款0 0.00 0 0.00 32,965.55 4.91 交易性金融资产0 0.00 63,531.14 7.86 0 0.00 应收票据15,539.36 1.35 21,046.74 2.61 13,218.25 1.97 货币资金365,608.79 31.85 123,787.59 15.32 185,773.96 27.69 其他276,051.82 24.05 82,148.95 10.17 72,439.92 10.803.资产的增减变化2020年一季度总资产为1,950,244.8万元,与2019年一季度的1,526,025.87万元相比有较大增长,增长27.8%。

上海凤凰2020年一季度决策水平报告一、实现利润分析2020年一季度实现利润为266.72万元,与2019年一季度的672.44万元相比有较大幅度下降,下降60.34%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2020年一季度营业利润为286.28万元,与2019年一季度的680.02万元相比有较大幅度下降,下降57.90%。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年一季度上海凤凰成本费用总额为20,907.1万元,其中:营业成本为18,382.7万元,占成本总额的87.93%;销售费用为685.78万元,占成本总额的3.28%;管理费用为2,087.67万元,占成本总额的9.99%;财务费用为-160.03万元,占成本总额的-0.77%;营业税金及附加为64.36万元,占成本总额的0.31%。

2020年一季度销售费用为685.78万元,与2019年一季度的640.33万元相比有较大增长,增长7.1%。

2020年一季度尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2020年一季度管理费用为2,087.67万元,与2019年一季度的2,197.21万元相比有所下降,下降4.99%。

2020年一季度管理费用占营业收入的比例为9.7%,与2019年一季度的8.43%相比有所提高,提高1.27个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

三、资产结构分析上海凤凰2020年一季度资产总额为183,420.13万元,其中流动资产为72,801.52万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的31.33%、22.25%和12.92%。

非流动资产为110,618.6万元,主要分布在商誉和长期投资,分别占企业非流动资产的34.79%、26.76%。

科大讯飞2020年上半年决策水平报告一、实现利润分析2020年上半年利润总额为30,693.1万元,与2019年上半年的27,388.49万元相比有较大增长,增长12.07%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年上半年营业利润为35,806.64万元,与2019年上半年的25,440.36万元相比有较大增长,增长40.75%。

在营业收入增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析科大讯飞2020年上半年成本费用总额为353,782.3万元,其中:营业成本为235,761.12万元,占成本总额的66.64%;销售费用为81,581.44万元,占成本总额的23.06%;管理费用为32,390.59万元,占成本总额的9.16%;财务费用为1,529.14万元,占成本总额的0.43%;营业税金及附加为2,520.02万元,占成本总额的0.71%。

2020年上半年销售费用为81,581.44万元,与2019年上半年的88,184.43万元相比有较大幅度下降,下降7.49%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年上半年管理费用为32,390.59万元,与2019年上半年的31,130.28万元相比有所增长,增长4.05%。

2020年上半年管理费用占营业收入的比例为7.45%,与2019年上半年的7.36%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

三、资产结构分析科大讯飞2020年上半年资产总额为2,093,620.04万元,其中流动资产为1,232,411.14万元,主要以应收账款、货币资金、存货为主,分别占流动资产的40.75%、20.79%和10.4%。

非流动资产为861,208.89万元,主要以固定资产、无形资产、商誉为主,分别占非流动资产的24.27%、24.18%和13.01%。

科大讯飞2020年一季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为332,710.3万元,2020年一季度已经取得的银行短期借款为100,035.07万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供362,598.99万元的营运资本。

3.总资金需求

该企业资金富裕,富裕29,888.69万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

由于该企业当前经营业务亏损,无法从发展的角度对该企业的合理负债规模做出正确判断。

静态来看,该企业可以新增的短期贷款为229,260.61万元。

5.长期负债规模

由于该企业当前经营形势缺乏创造现金的能力,无法对长期贷款额度做出正确判断。

长期贷款额度取决于对该企业未来盈利状况的判断。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

负债率也不高,发生资金链断裂的风险较小。

资金链断裂风险等级为3级。

2.是否存在长期性资金缺口

该企业不存在长期性资金缺口,并且长期性融资活动为企业提供

内部资料,妥善保管第页共1 页。

远方信息2020年一季度决策水平报告一、实现利润分析2020年一季度实现利润为421.46万元,与2019年一季度的1,481.7万元相比有较大幅度下降,下降71.56%。

实现利润主要来自于对外投资所取得的收益。

2020年一季度营业利润为443.31万元,与2019年一季度的1,546.31万元相比有较大幅度下降,下降71.33%。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年一季度远方信息成本费用总额为5,538.53万元,其中:营业成本为3,393.06万元,占成本总额的61.26%;销售费用为859.19万元,占成本总额的15.51%;管理费用为1,267.17万元,占成本总额的22.88%;财务费用为-74.75万元,占成本总额的-1.35%;营业税金及附加为93.86万元,占成本总额的1.69%。

2020年一季度销售费用为859.19万元,与2019年一季度的1,150.85万元相比有较大幅度下降,下降25.34%。

2020年一季度在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,营业利润也随之下降,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

2020年一季度管理费用为1,267.17万元,与2019年一季度的1,880.76万元相比有较大幅度下降,下降32.62%。

2020年一季度管理费用占营业收入的比例为17.9%,与2019年一季度的21.63%相比有较大幅度的降低,降低3.73个百分点。

三、资产结构分析远方信息2020年一季度资产总额为159,389.8万元,其中流动资产为92,539.34万元,主要分布在交易性金融资产、货币资金、存货等环节,分别占企业流动资产合计的47.77%、25.01%和15.96%。

非流动资产为66,850.46万元,主要分布在长期投资和固定资产,分别占企业非流动资产的27.33%、24.02%。

智动力2020年一季度决策水平报告一、实现利润分析2020年一季度实现利润为4,957.7万元,与2019年一季度的6,262.97万元相比有较大幅度下降,下降20.84%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2020年一季度营业利润为4,959.77万元,与2019年一季度的5,777.95万元相比有较大幅度下降,下降14.16%。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2020年一季度智动力成本费用总额为32,195.95万元,其中:营业成本为28,889.18万元,占成本总额的89.73%;销售费用为1,469.81万元,占成本总额的4.57%;管理费用为1,690.15万元,占成本总额的5.25%;财务费用为316.15万元,占成本总额的0.98%;营业税金及附加为57.85万元,占成本总额的0.18%。

2020年一季度销售费用为1,469.81万元,与2019年一季度的1,083.11万元相比有较大增长,增长35.7%。

2020年一季度尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2020年一季度管理费用为1,690.15万元,与2019年一季度的2,260万元相比有较大幅度下降,下降25.21%。

2020年一季度管理费用占营业收入的比例为4.35%,与2019年一季度的5.48%相比有所降低,降低1.13个百分点。

企业经营业务的盈利水平出现较大幅度下降,应当关注管理费用控制的合理性和其他成本费用支出的过快增长。

三、资产结构分析智动力2020年一季度资产总额为187,541.05万元,其中流动资产为89,535.23万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的34.25%、32.5%和25.74%。

非流动资产为98,005.82万元,主要分布在固定资产和商誉,分别占企业非流动资产的57.95%、12.49%。

特发信息2020年一季度决策水平报告一、实现利润分析2020年一季度实现利润为负6,958.6万元,与2019年一季度的4,684.54万元相比,2020年一季度出现较大幅度亏损,亏损6,958.6万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

2020年一季度营业利润为负6,591.75万元,与2019年一季度的4,664.17万元相比,2020年一季度出现较大幅度亏损,亏损6,591.75万元。

营业收入大幅度下降,企业也出现了较大幅度的经营亏损,企业经营形势迅速恶化,应尽快调整经营战略。

二、成本费用分析2020年一季度特发信息成本费用总额为66,876.36万元,其中:营业成本为58,892.25万元,占成本总额的88.06%;销售费用为3,048.52万元,占成本总额的4.56%;管理费用为2,974.04万元,占成本总额的4.45%;财务费用为1,921.72万元,占成本总额的2.87%;营业税金及附加为454.41万元,占成本总额的0.68%。

2020年一季度销售费用为3,048.52万元,与2019年一季度的2,660.13万元相比有较大增长,增长14.6%。

2020年一季度尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2020年一季度管理费用为2,974.04万元,与2019年一季度的2,927.82万元相比有所增长,增长1.58%。

2020年一季度管理费用占营业收入的比例为4.63%,与2019年一季度的2.35%相比有所提高,提高2.28个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

三、资产结构分析特发信息2020年一季度资产总额为760,672.87万元,其中流动资产为541,558.95万元,主要分布在应收账款、存货、货币资金等环节,分别占企业流动资产合计的44.63%、30.56%和11.16%。

证券代码:002230 证券简称:科大讯飞公告编号:2020-013科大讯飞股份有限公司2020年度第一季度业绩预告本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

一、本期业绩预计情况1、业绩预告期间:2020年1月1日~2020年3月31日2、预计的业绩:√亏损 扭亏为盈 同向上升 同向下降二、业绩预告预审计情况业绩预告未经过注册会计师预审计。

三、业绩变动原因说明公司一季度业绩亏损的主要原因为:本次新冠疫情较大程度上延缓了公司一季度项目的实施、交付、验收等相关工作的进度,因此也影响了收入的实现进度。

此外,一季度公司针对抗击疫情的需要和把握产业发展趋势的要求,通过AI线上教学平台免费提供“停课不停学”服务、通过智医助理AI辅诊系统免费帮助基层医疗机构排查病人、通过智能电话机器人助力相关部门进行疫情的防控排查,相关投入约3500万元,在履行社会责任的同时,也为教育、医疗、智慧城市等相关业务强化客户认知,以及疫情之后的业务发展进一步打磨了产品并积累了良好的客户口碑。

本次疫情对公司业务的长期发展不会造成重大影响。

人工智能作为我国新型基础设施建设的重要内容,能够有效提振内需、全面改善人民群众的生活质量和满意度,人工智能产业及公司相关业务正持续迎来更有利的产业发展环境。

随着3月初网上招标开始逐步实施,3月份公司新增中标合同金额达到9.2亿,较去年同期增长91%。

预计公司2020年第二季度经营将实现同比增长,全年的经营会继续保持良好增长势头。

此外,受本次疫情影响,各行各业快速形成了各类线上业务的应用习惯,公司相关业务能够较快地适应环境的变化,对接更多的快速增长机会。

四、其他相关说明上述数据为公司财务部门初步预计,公司2020年一季度实际盈利情况以公司2020年第一季度报告数据为准,敬请投资者注意。

特此公告。

科大讯飞股份有限公司董事会二〇二〇年四月十四日。