保险行业全国各省市区统计数据:中国国华人寿保险股份有限公司2018年资产负债统计(二)

- 格式:xls

- 大小:7.00 KB

- 文档页数:1

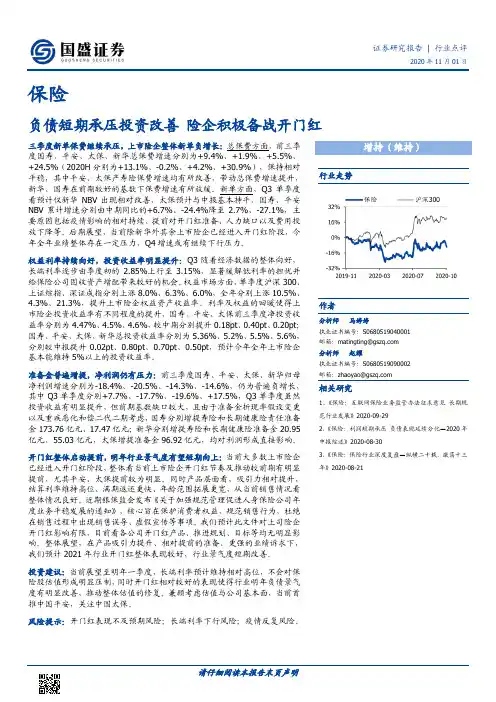

证券研究报告| 行业点评2020年11月01日保险负债短期承压投资改善险企积极备战开门红三季度新单保费继续承压,上市险企整体新单负增长:总保费方面,前三季度国寿、平安、太保、新华总保费增速分别为+9.4%、+1.9%、+5.5%、+24.5%(2020H分别为+13.1%、-0.2%、+4.2%、+30.9%),保持相对平稳,其中平安、太保产寿险保费增速均有所改善,带动总保费增速提升,新华、国寿在前期较好的基数下保费增速有所放缓。

新单方面,Q3单季度看预计仅新华NBV出现相对改善,太保预计与中报基本持平,国寿、平安NBV累计增速分别由中期同比的+6.7%、-24.4%降至2.7%、-27.1%,主要原因包括疫情影响的相对持续、提前对开门红准备、人力缺口以及费用投放下降等。

后期展望,当前除新华外其余上市险企已经进入开门红阶段,今年全年业绩整体存在一定压力,Q4增速或有继续下行压力。

权益利率持续向好,投资收益率明显提升:Q3随着经济数据的整体向好,长端利率逐步由季度初的2.85%上行至3.15%,显著缓解低利率的担忧并给保险公司固收资产增配带来较好的机会。

权益市场方面,单季度沪深300、上证综指、深证成指分别上涨8.0%、6.3%、6.0%,全年分别上涨10.5%、4.3%、21.3%,提升上市险企权益资产收益率。

利率及权益的回暖使得上市险企投资收益率有不同程度的提升,国寿、平安、太保前三季度净投资收益率分别为4.47%、4.5%、4.6%,较中期分别提升0.18pt、0.40pt、0.20pt;国寿、平安、太保、新华总投资收益率分别为5.36%、5.2%、5.5%、5.6%,分别较中报提升0.02pt、0.80pt、0.70pt、0.50pt,预计今年全年上市险企基本能维持5%以上的投资收益率。

准备金普遍增提,净利润仍有压力:前三季度国寿、平安、太保、新华归母净利润增速分别为-18.4%、-20.5%、-14.3%、-14.6%,仍为普遍负增长,其中Q3单季度分别+7.7%、-17.7%、-19.6%、+17.5%,Q3单季度虽然投资收益有明显提升,但前期基数缺口较大,且由于准备金折现率假设变更以及重疾恶化和偿二代二期考虑,国寿分别增提寿险和长期健康险责任准备金173.76亿元、17.47亿元;新华分别增提寿险和长期健康险准备金20.95亿元、55.03亿元,太保增提准备金96.92亿元,均对利润形成直接影响。

中国保险业现状分析[导读]:中国保险业现状如何?有哪些值得欣喜的地方?又有哪些令人担忧的问题?2011年7月16日,中国保监主席吴定富在半年保险监管工作会议上指出:今年上半年,我国保险业整体上而言运行平稳有序,但仍存在着发案率高、涉案金额大、投诉信件多等问题,亟待监管者着力解决。

每天5元,最高30万保障和家人一起投保,共同享受9折优惠这里是推广位以下显示均为向日葵已认证会员,其资料真实可靠。

利润同比增长72.3%,整体而言平稳有序保险业务平稳健康发展。

2011年1-6月,全国实现保费收入8056.6亿元,同比增长13%。

其中,财产险业务保费收入2359.6亿元,同比增长16.9%;人身险业务保费收入5697亿元,同比增长11.4%。

保险公司赔付支出1959亿元,同比增长33%。

截至6月末,保险公司总资产5.75万亿元,较年初增长7.1%。

风险防范取得明显成效。

行业整体偿付能力水平明显提升,财务状况总体保持稳健。

新华人寿增资140亿元,偿付能力多年不达标问题得到解决。

华安产险发行8亿元次级债,偿付能力重新达标。

截至一季度末,偿付能力不达标公司降至5家,不达标公司资产总量占比由2010年底的7%降至0.7%。

保险案件风险防范取得积极进展,全行业新发生刑事案件数量及涉案金额同比下降40%和51%。

业务结构出现积极变化。

从产品看,财产险业务中,在车险业务增速明显放缓的情况下,非车险继续保持均衡较快发展态势,增速比车险业务高11个百分点,占财产险业务比重提高1.8个百分点。

人身险业务中,受结构调整政策导向和新会计准则统计口径变化的影响,万能险和投连险业务占比由去年同期的10.7%下降至0.8%。

新单10年期期交保费收入同比增长18.7%,增速高出人身险业务7.3个百分点。

从渠道看,主要人身险公司普遍出现了个险渠道发展速度快于银保渠道、对保费增量贡献大于银保渠道的现象。

个人代理业务占比43%,同比上升2.7个百分点。

始于线上化,向前后端赋能迈进——保险科技专题研究(一)平安证券研究所金融&金融科技研究团队王维逸S1060520040001(证券投资咨询)李冰婷S1060520040002(证券投资咨询)核心观点保险·行业深度报告一、互联网保险:保险科技的起点。

保险机构依托互联网订立保险合同、提供保险服务,线上化发展已较为成熟,保持高速增长——2016年以前主要由具备网销优势的车险和短储+万能险拉动,2016年起商车费改全国推广、中短存续期产品和快返型产品销售受限,场景保险快速增长。

截至20H1,互联网非车险保费已达112亿元(YoY+11%),除泰康和人保等短期健康险规模较大外,国泰产险、众安在线等科技基因更深厚的保险公司更具优势。

二、传统保险业存在定价、获客、控赔控费等痛点,科技发展为行业带来破局机遇。

通过大数据、客户画像、人工智能、场景搭建、流量变现等方式,赋能保险获客、养客、产品设计定价、风控、运营、理赔等全流程。

三、保险科技变革经历渠道创新、渠道+产品创新、技术创新三大阶段。

1)从PA18的失败到电网销车险的快速增长,平安的早期渠道创新证明:价格优势和客户粘性是线上化销售的关键。

2)互联网流量平台天然具备消费场景,退货运费损失保险、网络交易平台卖家履约保证保险等一系列产品应运而生,增加客户交互,为保险销售业务建立客户基础。

3)头部险企加大投入、中小险企借助技术服务商实现技术创新,以数字化经营降本增效、以智能化应用增强客户交互。

四、风险提示:1)监管趋严、政策收紧。

2)发展周期长,初期投入大、盈利弱,影响保险科技业务创新。

3)行业竞争加剧。

4)技术应用和推广效果不达预期。

5)隐私问题频发,存在潜在公众信任危机。

一、互联网保险:保险科技的起点CONTENT目录二、拥抱科技浪潮,破局行业痛点三、保险科技变革:从线上化到全流程赋能四、风险提示•互联网保险经营形式:根据银保监会,互联网保险是指保险机构依托互联网订立保险合同、提供保险服务的保险经营活动。

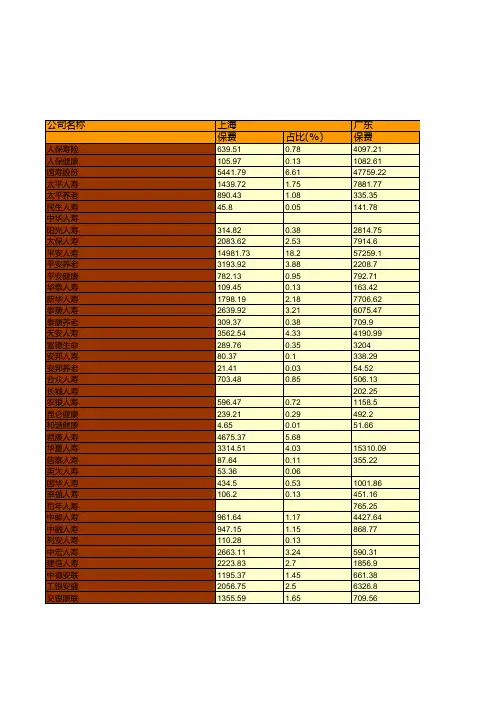

注:1、本表数据是保险业执行《关于印发<保险合同相关会计处理规定〉的通知》(财会[2009]15号)后,各保险公司按照相关口径要求报送的数据。

2、原保险保费收入为本年累计数,数据来源于各寿险公司报送的月报数据。

3、原保险保费收入为各寿险公司内部管理报表数据,未经审计,各寿险公司不对该数据

的用途及由此带来的后果承担任何法律责任。

4、友邦合计包括友邦上海、友邦广州、友邦深圳、友邦北京、友邦苏州、友邦东莞和友

邦江门。

5、由于计算的四舍五入及单位换算原因,各寿险公司原保险保费收入可能存在细微的误

差,各分项之和与合计略有差异。

6、本表不含中华控股寿险业务原保险保费收入。

7、各公司数据以最新发布数据为准。

2018年承德市国民经济和社会发展统计公报一、综合初步核算,全市实现地区生产总值1481.5亿元,比上年增长6.4%。

其中,第一产业增加值267.5亿元,增长6.8%;第二产业增加值537.3亿元,增长3.0%;第三产业增加值676.7亿元,增长10.2%。

三次产业增加值占地区生产总值的比重由上年的16.0:41.7:42.3调整为18.0:36.3:45.7。

全年实现全部财政收入216.0亿元,比上年增长22.0%。

其中,公共财政预算收入104.6亿元,增长17.2%。

税收收入82.1亿元,增长23.7%。

公共财政预算支出367.5亿元,增长11.1%。

其中,教育支出70.9亿元,增长9.0%;社会保障和就业支出43.4亿元,增长3.9%;医疗卫生与计划生育支出36.8亿元,增长7.9%;公共安全支出18.3亿元,增长4.5%;科学技术支出2.4亿元,增长11.1%。

全年实现民营经济增加值971.7亿元,比上年增长7.3%,增速比生产总值快0.9个百分点,民营经济增加值占全市生产总值的比重达到65.6%,比上年提高0.4个百分点。

民营经济中,第一产业增加值31.7亿元,增长3.8%;第二产业增加值490.2亿元,增长5.5%;第三产业增加值449.8亿元,增长10.3%。

据抽样调查,居民消费价格比上年上涨2.8%。

其中,食品烟酒类上涨2.3%,衣着类上涨1.2%,居住类上涨0.6%,生活用品及服务类上涨0.7%,交通和通信类上涨0.1%,教育文化和娱乐类上涨3.5%,医疗保健类上涨16.0%。

工业生产者出厂价格上涨8.6%。

其中,轻工业生产者出厂价格上涨5.2%,重工业生产者出厂价格上涨8.8%。

(2018年居民消费价格指数见附表三)二、农业2018年,全市农林牧渔业实现增加值272.2亿元,增长6.7%。

从结构看,食用菌、中药材、林果业和肉牛等特色产业发展较快,产值占农林牧渔业总产值的50.5%,比上年提高3.3个百分点。

【干货】保险资管业务深度分析一、保险资管的概念解析目前市场上常见的资产管理业务主要包括:信托、保险资管、券商资管、保险资管、基金子公司资管,以及银行资管等。

其中,保险资管业务就是指由保险资产管理公司接受保险公司委托管理保险基金, 或者向特定客户募集资金、接受特定客户财产委托担任资产管理人为资产委托人的利益,运用委托财产进行投资,以使保险基金保值、增值为目标的资管业务。

保险资产管理公司是专门管理保险资金的金融机构。

主要业务是接受保险公司委托管理保险基金,目标是使保险基金保值、增值。

保险资产管理公司一般由保险公司或保险公司的控股股东发起成立。

二、保险资产管理业务的参与者与信托一样,保险资管业务参与方至少也是有三方:委托人,受托人和受益人。

其中,委托人指的是资金委托方,保险资产管理业务中委托人一般是母保险公司。

也可以是养老金、企业年金、住房公积金等机构或能够识别并承担相应风险的合格投资者。

目前我国保险资产管理的资金大部分还依赖于母保险公司自身保费,但是面向市场管理的第三方资产规模也正在加速增长。

受托人指的是接受资金的委托,代替委托人进行财产处分和管理的机构。

在保险资管业务中指的是保险资产管理公司。

根据中国保险资产管理业协会统计的数据,目前,我国保险资产管理业市场主体包括22家综合性保险资产管理公司、10余家专业性保险资产管理机构、11家保险资产管理公司香港子公司、6家养老基金管理(或养老保险)公司、2家私募股权投资管理(GP)公司、1家财富管理公司。

此外,还有173家保险公司设立了保险资产管理中心或保险资产管理部门。

其中最早成立的是2003年7月成立的中国人保资产管理有限公司,最新成立的是2015年3月份成立的英大保险资管有限公司和华夏久盈保险资产管理公司。

其中能否受托管理社保基金要看保险资管公司是否符合《全国社会保障基金投资管理暂行办法》的管理规定,并通过国务院的批准。

能否受托管理企业年金要看保险资管公司或基金公司是否符合《企业年金基金管理办法》的管理规定,并通过国务院的批准。