江西财经大学货币银行学试卷(0203C)

- 格式:docx

- 大小:13.96 KB

- 文档页数:3

江西财经大学精品课件【货币银行学】货币银行学复习重点试题第一章货币与货币制度习题:1. 下面的表述是否正确:金银天然不是货币,但货币天然是金银。

( )2. 有人说:“纸币之所以可以作为流通手段,是因为它本身具有内在价值”。

你同意这种说法吗? ( )4. 最不可能作为货币的是()A、燕麦B、冰激凌C、香烟D、松香5. 对我国目前发行的1元硬币最准确的描述是:()A、本位币B、金属货币C、实物货币D、辅币6. 在信用发达的国家,占货币供应量最大的是:()A、纸币B、硬币C、存款货币D、外汇7. 如果金银的法定比价为1:13,而市场比价为1:15,这时充斥市场的将是()A、银币B、金币C、金币和银币 D.都不是8.货币发展的具体形态有()A、实物货币B、金属货币C、兑现的银行券D、支票E、不兑现的银行券9.简述货币的职能。

10.何为电子资金调拨系统(EFTS)?11.谈谈你对电子货币发展的展望。

12.货币制度包含哪些内容?13.什么是“劣币驱逐良币”规律?14.信用货币制度有哪些特点?第二章利息与利率习题:1.利息是借款人支付给贷款人使用贷款的代价。

2.浮动利率是一种在借贷期内可定期或按规定调整的利率。

3.流动性偏好利率理论认为利率由实物资本供求决定。

4.凯恩斯认为,利率就是由货币的供给与需求的均衡点所决定的。

5.利率的期限结构,是指不同期限债券利率之间的关系,它可以用债券的收益曲线(即利率曲线)来表示。

6.某借款人从贷款人处借得10000元,利率为5%,期限为5年,如果分别按照单利和复利计算出借款人支付给贷款人的利息。

7.简述利息的概念及性质8.怎样理解利息在社会主义经济中的作用?9.如何理解名义利率与实际利率?10.如何理解基准利率与非基准利率?11.简述可贷资金理论12.简述马克思的利率决定理论。

13.利率变动受哪些重要因素的影响?14.简述利率期限结构的预期假说。

第三章现代金融体系习题:1、下列属于契约型金融机构的是:()A、投资银行B、商业银行C、养老保险机构D、保险公司2、下列属于投资型金融机构的是:()A、商业银行B、投资银行C、财务公司D、保险公司3、属于市场主导型金融体系的国家是:()A、美国B、英国C、德国D、中国4、英国政府支持创办了英国第一家大规模的股份制银行,时间是在:()A、1594年B、1694年C、1844年D、1894年5、银行按资本所有权,可以划分为:()A、国家银行、B、私营银行、C、公私合营银行D、独资银行6、银行按职能可以分为:()A、中央银行B、商业银行C、政策性银行D、专业银行7、下列属于货币市场的是:()A、票据市场B、股票市场C、同业拆借市场D、回购协议市场8、“双线银行制度”是()特有的:A、英国B、德国C、美国D、日本9、属于银行主导型金融体系的国家是:()A、美国B、英国C、德国D、日本10、在中国金融机构体系中,处在核心地位的是:()A、证监会B、保监会C、中国人民银行D、中国进出口银行11、简述金融机构功能12、简述美国投资银行的主要业务。

货币银行学重点整理第一单元货币与货币制度1、名词解释●货币:货币是从商品世界中分离出来的、固定充当一般等价物的商品,并能反映一定的生产关系。

●货币制度:货币制度是指一个国家或地区由法律形式所确定的有关货币流通的系列规定,它分为金属货币制度和信用货币制度●信用货币:信用货币是由国家法律规定的,强制流通不以任何贵金属为基础的独立发挥货币职能的货币。

●复本位制:以金币和银币同时作为本位币的货币制度。

●格雷欣法则(劣币驱逐良币):在双本位制下,当市场上金、银的比价发生变化时,会引起金币或银币的实际价值与名义价值发生背离,这是实际价值高与名义价值的货币(良币)就会被人熔化,退出流通领域,而实际价值低于名义价值的货币(劣币)就会充斥市场。

这就是劣币驱逐良币的格雷欣法则。

●金本位制:金本位制即一国基本货币单位与一定成色及重量的黄金维持固定的关系。

又分金币本位制,金块本位制和金汇兑本位制。

●双本位制:即法律规定了金、银比价,金、银币仍同时作为本位货币。

●布雷顿森林体系:(1)以美元充当国际货币,确立黄金和美元并列的储备体系。

(2)实行固定汇率(3)实行多渠道的国际收支调节(4)建立一个长久性的国际金融机构,即IMF(国际货币基金组织),对国际货币事项进行磋商,维护汇兑评价体系。

●牙买加体系:(1)浮动汇率合法化(2)黄金非货币化(3)国际储备多元化(4)多种国际收支调节机制相互补充2、简答题1、货币制度包含哪些内容?1、确定本位货币币材,规定制作本位币和辅币的材料;2、确定货币名称、货币单位和价格标准;3、规定本为币和辅币的铸造、发行及流通程序;4、规定银行劵的发行和准备制度。

2、什么是“劣币驱逐良币”的规律?答:在金银复本位制的双本位制下,当市场上金、银的比价发生变化时,会引起金币或银币的实际价值与名义价值发生背离,这是实际价值高与名义价值的货币(良币)就会被人熔化,退出流通领域,而实际价值低于名义价值的货币(劣币)就会充斥市场。

整理人:刘博货银计算题1. 利率与利息的关系(第二章)逻辑点:已知在一般的贷放关系中,贷放的货币金额,即本金P ,与利息收益B 和利息率R 之间的关系如下,=⨯B P R基本公式:=⨯B P R例题1:如果说,债券券面价值是100元 (一年到期的债券),利率是年利率3%,那么年底该支付多少利息呢?答:1003%3=⨯=B2. 复利和单利(第二章;或者第二章PPT 15页左右): 逻辑点:计算利率的时候,可能采取单利或者复利。

基本公式: 单利法计算公式:=⋅⋅I P r n(1)=+=⋅+⋅S P I P r n其中, I 表示利息额, P 表示本金; r 表示利率,n 表示期限,S 表示本金与利息之和;复利法计算公式 (计算的时候,要将每一期的利息加入本金一并计算下一期的利息):(1)=⋅+n S P r=-I S P例题2:如果说,债券券面价值是100元 (3年到期的债券,每年付息),利率是年利率3%,那么第一年年底该支付多少利息呢?(同上)。

如果按照复利计算,那么第二年年底该付多少利息呢?按复利计算的话,第三年年底该付多少利息加上本金?假如都按单利计算呢?答:按照复利的话:112233(1)100(13%)1003100(13%)100 6.09100(13%)1009.27=-=⋅+-=⨯+-==⨯+-==⨯+-=n I S P P r PI I I按照单利的话:123(1)100(113%)1003100(123%)1006100(133%)1009=-=⋅+⋅-=⨯+⋅-==⨯+⋅-==⨯+⋅-=I S P P r n PI I I3. 终值与现值(第二章PPT,18-19页左右):逻辑点:如果贴现中采用的利率用r 表示,则n 年后一元钱的现值,应该折现。

公式:1;(1)(1)==++n nFV PV PV r r例题3: 如果你现在持有现金1万元,那么你打算存入银行定期6年,银行定期的利率,假如是年利率2%。

江西财经大学02-03学年第一学期期末考试试卷课程代码:01013C 课时:48课程名称:货币银行学适用对象:教学班一、名词解释(每小题3分,共15分)(在答题纸上写明各小题题号并在其后写出答案)1、本票2、金融期权3、通货膨胀4、货币乘数5、货币流量二、填空((每空1分,共10分)(在答题纸上写明各小题题号并在其后写出答案)1、金融工具的期限性与流动性成———比,风险性于收益性成———比。

2、我国的商业银行按体制划分有——和——。

3、所谓金融市场客体,即金融市场的———,亦即———。

4、为了防范汇率风险,可采用———、———的币种选择策略。

5、凯恩斯提出的货币需求的三个动机包括两个方面:———、———。

三、选择(每小题2分,共12分)(在答题纸上写明各小题题号并在其后写出答案)1、根据在借贷期内是否调整利率可以分为:A.固定利率 B.浮动利率 C.名义利率 D.市场利率2、发行市场和流通市场的关系体现在( )。

A.两者之间有着密切的相互依存关系。

B.流通市场是发行市场得以扩大发行的必要条件。

C.流通市场是发行市场得以产生的基础。

D.所有在发行市场发行的证券都能在流通市场上交易。

3、目前,我国商业银行投资的对象主要限于:A.企业债券 B.金融债券 C.政府债券 D.股票4、通货膨胀对流通方面的突出影响是:A.原有的平衡被打破 B.改变了商品的正常流向C.商品反复倒手而不推出流通领域 D.供需之间的矛盾加剧5、“劣币驱良币”现象产生于:A.银单本位制 B.金银复本位制 C.平行本位制 D.双本位制6、实行一元的中央银行体制的国家有:A.英国 B.日本 C.美国 D.德国四、判断题(每小题1分,共10分)(在答题纸上写明各小题题号,正确的打√,错误的打×)1、企业用现金向职工发放工资,货币执行的是流通手段职能。

2、在西方国家金融机构体系中,专业银行是指综合经营银行业务的商业银行。

3、由于利率是资金商品的价格,在金融市场交易中,健全的价格机制实际上就是健全的利率机制。

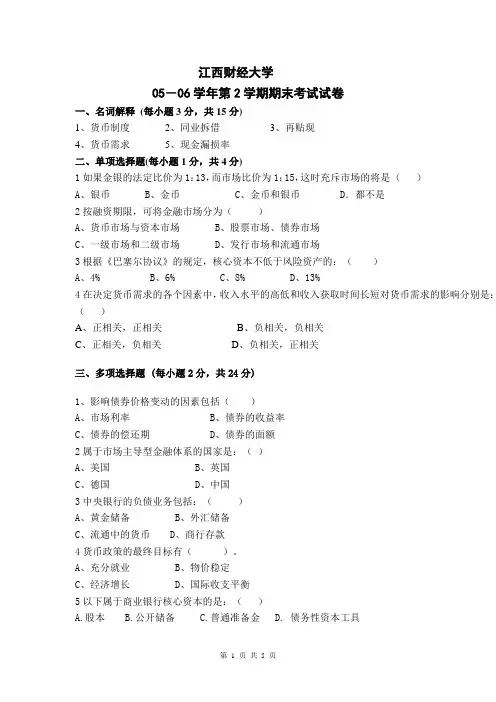

江西财经大学05-06学年第2学期期末考试试卷一、名词解释(每小题3分,共15分)1、货币制度2、同业拆借3、再贴现4、货币需求5、现金漏损率二、单项选择题(每小题1分,共4分)1如果金银的法定比价为1:13,而市场比价为1:15,这时充斥市场的将是()A、银币B、金币C、金币和银币 D.都不是2按融资期限,可将金融市场分为()A、货币市场与资本市场B、股票市场、债券市场C、一级市场和二级市场D、发行市场和流通市场3根据《巴塞尔协议》的规定,核心资本不低于风险资产的:()A、4%B、6%C、8%D、13%4在决定货币需求的各个因素中,收入水平的高低和收入获取时间长短对货币需求的影响分别是:()A、正相关,正相关B、负相关,负相关C、正相关,负相关D、负相关,正相关三、多项选择题 (每小题2分,共24分)1、影响债券价格变动的因素包括()A、市场利率B、债券的收益率C、债券的偿还期D、债券的面额2属于市场主导型金融体系的国家是:()A、美国B、英国C、德国D、中国3中央银行的负债业务包括:()A、黄金储备B、外汇储备C、流通中的货币D、商行存款4货币政策的最终目标有()。

A、充分就业B、物价稳定C、经济增长D、国际收支平衡5以下属于商业银行核心资本的是:()A.股本B.公开储备C.普通准备金D. 债务性资本工具四、判断题(每小题1分,共5分)1、在现代金融制度中,银行信用是整个信用制度的主体。

2、中央银行在公开市场上购买政府债券,会使社会信用规模成扩张趋势。

3、世界各国央行划分货币层次的标准是流动性4、世界货币基金组织将货币划分为主币和辅币5、提高法定准备率,将导致货币供应量上升五、计算题(共6分)投资者在发行日购买了一种面额为1000元、期限为5年、票面利率为6%、到期一次还本付息的债券。

在持有该债券2年后,该投资者欲出售此债券。

在市场利率为4%时,试计算该债券的交易价格。

六、简答题(每小题6分,共36分)1、什么是“劣币驱逐良币”规律?2、利率变动的影响因素3、简述商业银行负债业务种类。

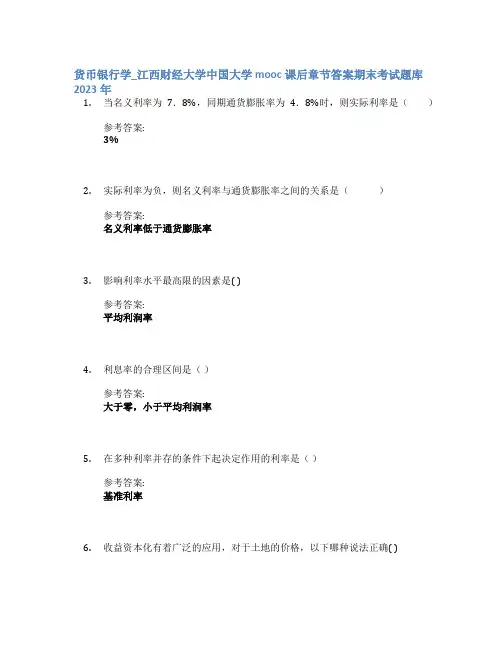

货币银行学_江西财经大学中国大学mooc课后章节答案期末考试题库2023年1.当名义利率为7.8%,同期通货膨胀率为4.8%时,则实际利率是()参考答案:3%2.实际利率为负,则名义利率与通货膨胀率之间的关系是()参考答案:名义利率低于通货膨胀率3.影响利率水平最高限的因素是( )参考答案:平均利润率4.利息率的合理区间是()参考答案:大于零,小于平均利润率5.在多种利率并存的条件下起决定作用的利率是()参考答案:基准利率6.收益资本化有着广泛的应用,对于土地的价格,以下哪种说法正确( )参考答案:在预期收益不变的情况下,市场平均利率越高,土地的价格越低7.在金融市场上资金的供应小于需求,则利率将会()参考答案:上升8.当货币用于清偿债务时,执行的是流通手段职能( )参考答案:错误9.在金币本位制度下,汇率决定的基础是铸币平价,市场上的实际汇率则围绕铸币平价上下波动,但其波动的幅度不超过黄金输送点。

( )参考答案:正确10.复本位制是金、银两种铸币同时作为本位币的货币制。

( )参考答案:正确11.虚金本位制是指本国货币虽然仍有含金量,但国内不铸造也不使用金币,而是流通银行券,银行券不能在国内兑换黄金,只能兑换本国在该国存有黄金并与其货币保持固定比价国家的外汇,然后用外汇在该国兑换黄金这样一种具有过渡性质的货币制度。

( )参考答案:正确12.牙买加体系是布雷顿森林体系崩溃以后形成的、沿用至今的国际货币制度。

()参考答案:正确13.布雷顿森林体系下的汇率制度是以黄金——美元为基础的、可调整的固定汇率制。

()参考答案:正确14.劣币驱逐良币规律是在金银复本位制中的“双本位制”条件下出现的现象。

()参考答案:正确15.政府债券一般包括()参考答案:中央政府债券_政府机构债券16.内含选择权类的债券包括()参考答案:可赎回债券_可转换债券17.从币材方面考察,最早的货币形式是金属货币。

()参考答案:错误18.根据历史记载和考古发现,最早的货币形式是铸币。

货币银行学考试试题货币银行学考试试题.doc 1货币银行学复习题一出题人一、单项选择题(本大题共20小题每小题2分共40分)在每小题列出的四个选项中只有一个选项是符合题目要求的请将正确选项前的字母填在题后的括号内。

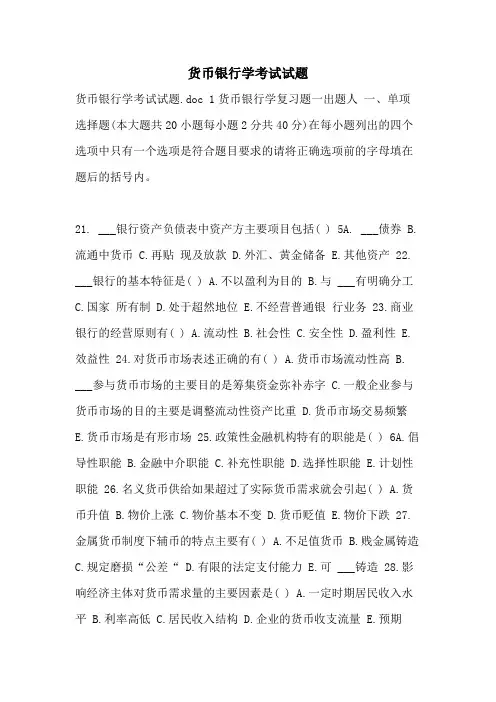

21. ___银行资产负债表中资产方主要项目包括( ) 5A. ___债券 B.流通中货币 C.再贴现及放款 D.外汇、黄金储备 E.其他资产 22. ___银行的基本特征是( ) A.不以盈利为目的 B.与 ___有明确分工C.国家所有制 D.处于超然地位 E.不经营普通银行业务 23.商业银行的经营原则有( ) A.流动性 B.社会性 C.安全性 D.盈利性 E.效益性 24.对货币市场表述正确的有( ) A.货币市场流动性高 B. ___参与货币市场的主要目的是筹集资金弥补赤字 C.一般企业参与货币市场的目的主要是调整流动性资产比重 D.货币市场交易频繁E.货币市场是有形市场 25.政策性金融机构特有的职能是( ) 6A.倡导性职能 B.金融中介职能 C.补充性职能 D.选择性职能 E.计划性职能 26.名义货币供给如果超过了实际货币需求就会引起( ) A.货币升值 B.物价上涨 C.物价基本不变 D.货币贬值 E.物价下跌 27.金属货币制度下辅币的特点主要有( ) A.不足值货币 B.贱金属铸造C.规定磨损“公差“ D.有限的法定支付能力 E.可 ___铸造 28.影响经济主体对货币需求量的主要因素是( ) A.一定时期居民收入水平 B.利率高低 C.居民收入结构 D.企业的货币收支流量 E.预期___变化 29.古代信用存在的主要形态是( ) A.价值形态 B.实物形态 C.凭证形态 D.商品形态 E.货币形态 30.国家弥补财政赤字的主要办法是( ) 7A.扩大投资 B.紧缩信贷 C.增加赋税 D.发行公债 E.增加纸币发行三、名词解释(本大题共2小题每小题5分共10分) 31.实际货币需求 32.商业信用四、简答题(本大题共5小题每小题6分共30分) 33.国家干预汇率的目的及措施有哪些? 34.简述货币流通速度与货币需要量的关系。

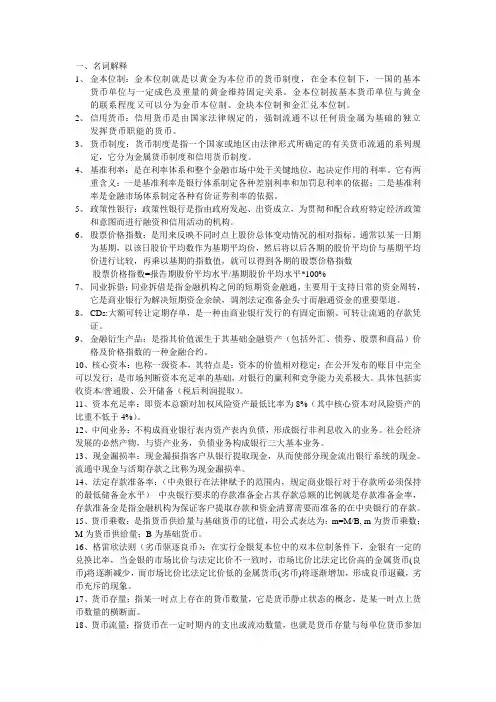

一、名词解释1、金本位制:金本位制就是以黄金为本位币的货币制度,在金本位制下,一国的基本货币单位与一定成色及重量的黄金维持固定关系。

金本位制按基本货币单位与黄金的联系程度又可以分为金币本位制、金块本位制和金汇兑本位制。

2、信用货币:信用货币是由国家法律规定的,强制流通不以任何贵金属为基础的独立发挥货币职能的货币。

3、货币制度:货币制度是指一个国家或地区由法律形式所确定的有关货币流通的系列规定,它分为金属货币制度和信用货币制度。

4、基准利率:是在利率体系和整个金融市场中处于关键地位,起决定作用的利率。

它有两重含义:一是基准利率是银行体系制定各种差别利率和加罚息利率的依据;二是基准利率是金融市场体系制定各种有价证劵利率的依据。

5、政策性银行:政策性银行是指由政府发起、出资成立,为贯彻和配合政府特定经济政策和意图而进行融资和信用活动的机构。

6、股票价格指数:是用来反映不同时点上股价总体变动情况的相对指标。

通常以某一日期为基期,以该日股价平均数作为基期平均价,然后将以后各期的股价平均价与基期平均价进行比较,再乘以基期的指数值,就可以得到各期的股票价格指数股票价格指数=报告期股价平均水平/基期股价平均水平*100%7、同业拆借:同业拆借是指金融机构之间的短期资金融通,主要用于支持日常的资金周转,它是商业银行为解决短期资金余缺,调剂法定准备金头寸而融通资金的重要渠道。

8、CDs:大额可转让定期存单,是一种由商业银行发行的有固定面额、可转让流通的存款凭证。

9、金融衍生产品:是指其价值派生于其基础金融资产(包括外汇、债券、股票和商品)价格及价格指数的一种金融合约。

10、核心资本:也称一级资本,其特点是:资本的价值相对稳定;在公开发布的账目中完全可以发行;是市场判断资本充足率的基础,对银行的赢利和竞争能力关系极大。

具体包括实收资本/普通股、公开储备(税后利润提取)。

11、资本充足率:即资本总额对加权风险资产最低比率为8%(其中核心资本对风险资产的比重不低于4%)。

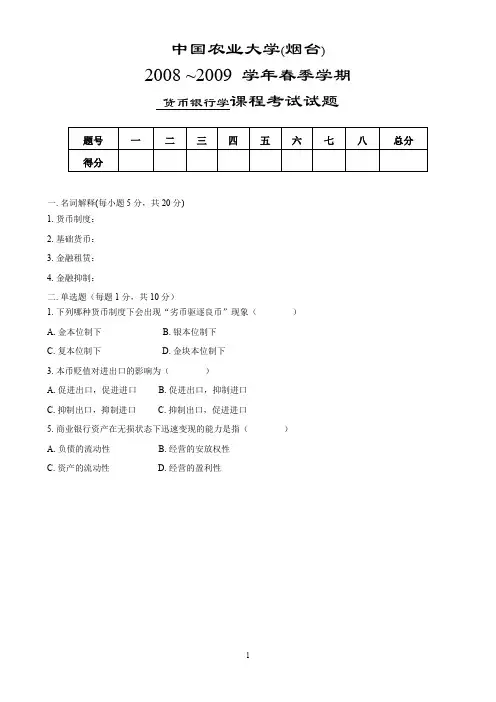

中国农业大学(烟台)2008 ~2009 学年春季学期货币银行学课程考试试题一.名词解释(每小题5分,共20分)1.货币制度:2.基础货币:3.金融租赁:4.金融抑制:二.单选题(每题1分,共10分)1.下列哪种货币制度下会出现“劣币驱逐良币”现象()A.金本位制下B.银本位制下C.复本位制下D.金块本位制下3.本币贬值对进出口的影响为()A.促进出口,促进进口B.促进出口,抑制进口C.抑制出口,抑制进口C.抑制出口,促进进口5.商业银行资产在无损状态下迅速变现的能力是指()A.负债的流动性B.经营的安放权性C.资产的流动性D.经营的盈利性一、考生诚信承诺1.本人清楚学校关于考试管理、考场规则、考试作弊处理的规定,并严格遵照执行。

2.本人承诺在考试过程中没有作弊行为,所做试卷的内容真实可信。

学院:班级:学号:姓名:6.某国某年的名义利率为20%,通货膨胀率为13.5%,则其实际利率为()A.6.5%B.16.75%C.5.73%D.2.865%7.某公司获得银行贷款100万元,年利率6%,期限为三年,按年计息,复利计算,则到期后应偿还银行本息共为()A.11.91万B.119.1万C.118万D.11.8万8.以下业务中属于商业银行狭义表外业务的是()。

A.结算业务B.信托业务C.承诺业务D.代理业务10.当前,世界各国普遍实行()。

A.生金本位制B.银本位制C.纸币制度D.不兑现的信用货币制度三.多项选择题(每小题2分,共10分)1.以下属于货币发挥支付手段职能的有()A.银行吸收存款B.汽车购买C.工资支付D.商品购买2.我国Ml由( )构成。

A.M0B.企业单位定期存款。

C.城乡储蓄存款D.企业单位活期存款E.机关团体部队存款.5.人民币是()A.纸制的信用货币B.货币的符号或代表C.起一般等价物作用D.我国唯一合法流通的通货E.是由中国人民银行发行的四、简答和计算题(每小题10分,共40分)2.为什么说在通货膨胀的过程中,政府往往是最大的受益者?3.怎样理解中央银行的性质和职能?4.假设银行体系准备金为1500亿元,公众持有现金为500亿元。

江西财经大学09-10货币银行学 A1)Money supply models tend to focus on the monetary base rather than on reserves since(a)Fed actions have no effect on reserves but have a predictable effect on the monetary base.(b)Fed actions in general have little effect on reserves but have a predictable effect on the monetary base.(c)Fed actions have a more predictable effect on the monetary base.(d)none of the above.2)The price of a futures contract at the expiration date of the contract(a)equals the price of the underlying asset.(b)equals the price of the counterparty.(c)equals the hedge position.(d)equals the value of the hedged asset.3)If the liquidity effect is larger than the other effects, an increase in money growth will(a)lower interest rates.(b)raise interest rates.(c)cause interest rates to rise initially but then fall below the initial level.(d)cause interest rates to fall initially but then rise above the initial level.4)Deposit insurance(a)attracts risk-prone entrepreneurs to the banking industry.(b)encourages bank managers to take on greater risks than they otherwise would.(c)reduces the incentives of depositors to monitor the riskiness of their banks’ asset portfolios.(d)does all of the above.5)The _____ are the costs associated with deposit outflows, the _____ excess reserves banks will want to hold.(a)lower; more(b)higher; less(c)higher; more (d)None of the above, since deposit outflows cannotbe anticipated.6)The formula linking the money supply to the monetary base is(a)M=m+MB..(b)M =m×MB. (c)m =M ×MB.(d)MB =M ×m.7)If interest rates are expected to fall in the future, the demand for long-term bonds today _____ and the demand curve shifts tothe _____.(a)rises; right(b)rises; left (c)falls; right(d)falls; left8)Money is defined as(a)bills of exchange.(b)anything that is generally accepted in payment for goods and services or in the repayment of debt.(c) a risk-free repository of spending power.(d)the unrecognized liability of governments.9)Federal reserve assets include(a)government securities.(b)bank reserves. (c)currency in circulation.(d)all of the above.10) Using the one-period valuation model, assuming a year-end dividend of $0.50, an expected sales price of $50, and a required rate of return of 10%, the current price of the stock would be(a)$50.50.(b)$50.00. (c)$45.91.(d)$45.00.11) If wealth decreases, the demand for common stocks _____ and that of long-term bonds _____.(a)increases; increases(b)increases; decreases (c)decreases; decreases(d)decreases; increases12)The Fed uses three policy tools to manipulate the money supply: open market operations, which affect the _____; changes indiscount lending, which affect the _____ by influencing the quantity of discount loans; and changes in reserve requirements, which affect the _____.(a)money multiplier; monetary base; monetary base(b)monetary base; money multiplier; monetary base(c)monetary base; monetary base; money multiplier(d)money multiplier; money multiplier; monetary base13)Which of the following statements are true?a) A bank’s assets are its sources of funds.b) A bank’s liabilities are its uses of funds.c) A bank’s balance sheet shows that total assets equal total liabilities plus equity capital.d)Each of the above.14)The objectives of the Federal Reserve in its conduct of monetary policy includea)economic growth.b)price stability. c)high employment.d)all of the above.15)Which of the following is not one of the eight basic puzzles about financial structure?a)The financial system is among the most heavily regulated sectors of the economy.b)Issuing marketable securities is the primary way businesses finance their operations.c)Indirect finance, which involves the activities of financial intermediaries, is many times more important than directfinance, in which businesses raise funds directly from lenders in financial markets.d)Banks are the most important source of external funds to finance businesses.16)Because it is a medium of exchange, moneya)discourages specialization and the division of labor.b) reduces transaction costs. c)is not allowed to earn interest.d)does only (b) and (c) of the above.17)Which of the following long-term bonds currently has the lowest interest rate?a)Corporate Aaa bondsb)U.S. Treasury bonds c)Corporate Aa bondsd)Corporate Baa bonds18)Holding the expected return on bonds constant, an increase in the expected return on common stocks would _____ the demandfor bonds, shifting the demand curve to the _____.a)decrease; leftb)decrease; right c)increase; leftd)increase; right19)If a security pays $110 next year and $121 the year after that, what is its yield to maturity if it sells for $200?a)9 percentb)10 percent c)11 percentd)12 percent20)Disadvantages of using reserve requirements to control the money supply and interest rates includea)their overly-powerful impact on the money supply.b)creating potential lending problems for banks with high levels of excess reserves.c)their overly-powerful impact on reserves and the monetary base.d)all of the above.PartⅡ1 If reserve requirement were elimininated, it would be harder to control interest rates.2 The basic activity of banks is to accept deposits and make loans.3 As a medium of exchange is what distinguishes money from other assets.4 When the coupon bond is priced at its face value, the yield to maturity equals the coupon rate.5 If bonds of different maturities are close substitutes, their interest rates are more likely to move together.6 An efficient market is one in which no one ever profits from having better information than the rest.7 The income effect of an increase in the money supply is a decrease in interest rates in response to the higher level of income.8 Stocks are not the most important source of external financial for businesses.9 A bank maintains bank capital to lessen the chance that it will become insolvent.10 If the demand for money did not fluctuate, the Fed could pursue both a money supply target and an interest-rate target at thesame time.PartⅢ.1 Discount window2 Money Multiplier3 Term structure of interest rates4 LiquidityPartⅣ. This part has 5 Essay Questions (5*12”=60)1.Explain the complete formula for the money supply, and explain how changes in required reserves, excess reserves, thecurrency ratio, the nonborrowed base, and discount borrowing affect the money supply.2.Why has the development of overnight loan markets made it more likely that banks will hold fewer excess reserves?3Assume that no banks hold excess reserves, and the public holds no currency. If a bank sells a $100 security to the Fed, show, using T-accounts, what happens to this bank and two additional steps in the deposit expansion process, assuming a 10%reserve requirement. How much do deposits and loans increase for the banking system when the process is completed?4During President Reagan’s administration, his supporters argued that higher real interest rates were the result of policies increasing the profitability of investment. Reagan’s critics argued that the high interest rates were the result of high budget deficits. Demonstrate graphically and explain how increased profitability of investments and increased deficits affect bond prices and interest rates. Based on your graphs, is there merit to either viewpoint?5If over the next five years, the interest rates on 1-year bonds are expected to be 5, 7, 7, 6, and 5 percent, and the liquidity premium for five-year bonds is 1 percent. According to the expectations theory of the term structure, what is the rate on five-year bonds? According to the liquidity premium theory, what is the rate on five-year bonds? Explain the difference between the two answers.。

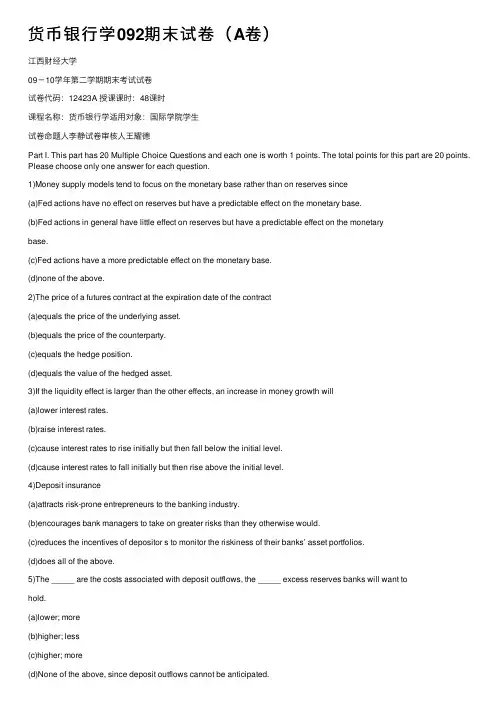

货币银⾏学092期末试卷(A卷)江西财经⼤学09-10学年第⼆学期期末考试试卷试卷代码:12423A 授课课时:48课时课程名称:货币银⾏学适⽤对象:国际学院学⽣试卷命题⼈李静试卷审核⼈王耀德Part I. This part has 20 Multiple Choice Questions and each one is worth 1 points. The total points for this part are 20 points. Please choose only one answer for each question.1)Money supply models tend to focus on the monetary base rather than on reserves since(a)Fed actions have no effect on reserves but have a predictable effect on the monetary base.(b)Fed actions in general have little effect on reserves but have a predictable effect on the monetarybase.(c)Fed actions have a more predictable effect on the monetary base.(d)none of the above.2)The price of a futures contract at the expiration date of the contract(a)equals the price of the underlying asset.(b)equals the price of the counterparty.(c)equals the hedge position.(d)equals the value of the hedged asset.3)If the liquidity effect is larger than the other effects, an increase in money growth will(a)lower interest rates.(b)raise interest rates.(c)cause interest rates to rise initially but then fall below the initial level.(d)cause interest rates to fall initially but then rise above the initial level.4)Deposit insurance(a)attracts risk-prone entrepreneurs to the banking industry.(b)encourages bank managers to take on greater risks than they otherwise would.(c)reduces the incentives of depositor s to monitor the riskiness of their banks’ asset portfolios.(d)does all of the above.5)The _____ are the costs associated with deposit outflows, the _____ excess reserves banks will want tohold.(a)lower; more(b)higher; less(c)higher; more(d)None of the above, since deposit outflows cannot be anticipated.6)The formula linking the money supply to the monetary base is(a)M=m+MB..(b)M =m×MB.(c)m =M ×MB.(d)MB =M ×m.7)If interest rates are expected to fall in the future, the demand for long-term bonds today _____ and thedemand curve shifts to the _____.(a)rises; right(b)rises; left(c)falls; right(d)falls; left8)Money is defined as(a)bills of exchange.(b)anything that is generally accepted in payment for goods and services or in the repayment ofdebt.(c)a risk-free repository of spending power.(d)the unrecognized liability of governments.9)Federal reserve assets include(a)government securities.(b)bank reserves.(c)currency in circulation.(d)all of the above.10) Using the one-period valuation model, assuming a year-end dividend of $0.50, an expected sales price of $50, and a required rate of return of 10%, the current price of the stock would be(a)$50.50.(b)$50.00.(c)$45.91.(d)$45.00.11) If wealth decreases, the demand for common stocks _____ and that of long-term bonds _____.(a)increases; increases(b)increases; decreases(c)decreases; decreases(d)decreases; increases12)The Fed uses three policy tools to manipulate the money supply: open market operations, which affectthe _____; changes in discount lending, which affect the _____ by influencing the quantity of discount loans; and changes in reserve requirements, which affect the _____.(a)money multiplier; monetary base; monetary base(b)monetary base; money multiplier; monetary base(c)monetary base; monetary base; money multiplier(d)money multiplier; money multiplier; monetary base13)Which of the following statements are true?a)A bank’s assets are its sources of funds.b)A bank’s liabilities are its uses of funds.c)A bank’s balance s heet shows that total assets equal total liabilities plus equity capital.d)Each of the above.14)The objectives of the Federal Reserve in its conduct of monetary policy includea)economic growth.b)price stability.c)high employment.d)all of the above.15)Which of the following is not one of the eight basic puzzles about financial structure?a)The financial system is among the most heavily regulated sectors of the economy.b)Issuing marketable securities is the primary way businesses finance their operations.c)Indirect finance, which involves the activities of financial intermediaries, is many times more important than direct finance, in which businesses raise funds directly from lenders in financial markets.d)Banks are the most important source of external funds to finance businesses.16)Because it is a medium of exchange, moneya)discourages specialization and the division of labor.b) reduces transaction costs.c)is not allowed to earn interest.d)does only (b) and (c) of the above.17)Which of the following long-term bonds currently has the lowest interest rate?a)Corporate Aaa bondsb)U.S. Treasury bondsc)Corporate Aa bondsd)Corporate Baa bonds18)Holding the expected return on bonds constant, an increase in the expected return on common stocks would _____ the demand for bonds, shifting the demand curve to the _____.a)decrease; leftb)decrease; rightc)increase; leftd)increase; right19)If a security pays $110 next year and $121 the year after that, what is its yield to maturity if it sells for$200?a)9 percentb)10 percentc)11 percentd)12 percent20)Disadvantages of using reserve requirements to control the money supply and interest rates includea)their overly-powerful impact on the money supply.b)creating potential lending problems for banks with high levels of excess reserves.c)their overly-powerful impact on reserves and the monetary base.d)all of the above.PartⅡ. This part has 10 True of False Questions and each one is worth 1 points. The total points forthis part are 10 points.1 If reserve requirement were elimininated, it would be harder to control interest rates.2 The basic activity of banks is to accept deposits and make loans.3 As a medium of exchange is what distinguishes money from other assets.4 When the coupon bond is priced at its face value, the yield to maturity equals the coupon rate.5 If bonds of different maturities are close substitutes, their interest rates are more likely to move together.6 An efficient market is one in which no one ever profits from having better information than the rest.7 The income effect of an increase in the money supply is a decrease in interest rates in responseto the higher level of income.8 Stocks are not the most important source of external financial for businesses.9 A bank maintains bank capital to lessen the chance that it will become insolvent.10 If the demand for money did not fluctuate, the Fed could pursue both a money supply target and aninterest-rate target at the same time.PartⅢ. This part has 4 Key Terms Questions and each one is worth 2.5 points. The total points for this part are 10 points. Please explain briefly for each key term.1 Discount window2 Money Multiplier3 Term structure of interest rates4 LiquidityPartⅣ. This part has 5 Essay Questions and each one is worth 12 points. The total points for this part are 60 points. ( Please write down your answers as clearly as possible. If I can’t read yourhand-writing, I never assume your answers are right )1Explain the complete formula for the money supply, and explain how changes in required reserves,excess reserves, the currency ratio, the nonborrowed base, and discount borrowing affect the money supply.2Why has the development of overnight loan markets made it more likely that banks will hold fewer excess reserves?3Assume that no banks hold excess reserves, and the public holds no currency. If a bank sells a $100 security to the Fed, show, using T-accounts, what happens to this bank and two additional steps in the deposit expansion process, assuming a 10% reserve requirement. How much do deposits and loans increase for the banking system when the process is completed?4During President Reagan’s administration, his supporters argued that higher real interest r ates were the result of policies increasing the profitability of investment. Reagan’s critics argued that the high interest rates were the result of high budget deficits. Demonstrate graphically and explain how increasedprofitability of investments and increased deficits affect bond prices and interest rates. Based on your graphs, is there merit to either viewpoint?5If over the next five years, the interest rates on 1-year bonds are expected to be 5, 7, 7, 6, and 5 percent, and the liquidity premium for five-year bonds is 1 percent. According to the expectations theory of the term structure, what is the rate on five-year bonds? According to the liquidity premium theory, what is the rate on five-year bonds? Explain the difference between the two answers.。

1.,,●一级市场和二级市场的含义:一级市场是筹集资金的公司或政府机构将其新发行的股票和债券等证券销售给最初购买者的金融市场。

它是证券等最初发行的市场而且最初的销售不是公开的进行的。

二级市场是指对已经发行的证券进行买卖,转让和流通的市场。

最初的证券持有者可以在二级市场上公开买卖所持有的证券。

它使证券的公开买卖可以进行。

●二级市场的重要意义:1)二级市场为有价证券提供流动性的作用。

保持有价证券的流动性,使证券持有者随时可以卖掉手中的有价证券,进行融资。

也正是因为为有价证券的变现提供了途径,所以二级市场同时可以为有价证券定价,来向证券持有者表明证券的市场价格。

2)二级市场还可以促进短期闲散资金转化为长期建设资金;3)调节资金供求,引导资金流向,为商业的直接融资提供渠道;4)二级市场的股价变动能反映出整个社会的经济情况。

所以说,二级市场的存在和充分发展是十分必要的。

●相互联系1)二级市场与初级市场关系密切,既相互依存,又相互制约。

2)初级市场所提供的证券及其发行的种类,数量与方式决定着二级市场上流通证券的规模、结构与速度,而二级市场作为证券买卖的场所,对初级市场起着积极的推动作用。

3)组织完善、经营有方、服务良好的二级市场将初级市场上所发行的证券快速有效地分配与转让,使其流通到其它更需要、更适当的投资者手中,并为证券的变现提供现实的可能。

4)二级市场上的证券供求状况与价格水平等都将有力地影响着初级市场上证券的发行。

5)因此,没有二级市场,证券发行不可能顺利进行,初级市场也难以为继,扩大发行则更不可能。

2.SDR?SDR●定义特别提款权,是国际货币基金组织创设的一种储备资产和记账单位,亦称“纸黄金(Paper Gold)”●影响和意义1、战略意义——以此为契机推动人民币国际化。

人民币加入SDR意味着人民币国际化达到了新高度,标志着人民币跻身全球主要货币之一。

SDR属于当前国际货币体系与规则的一部分,人民币加入SDR相当于对外界宣誓我国承认并遵守现有国际规则,以重大利益相关方的姿态积极参与,并愿意对此规则的发展做出贡献。

货币银行学重点整理第一单元1、名词解释货币:○1货币是特殊的商品,它是表现和衡量一切商品价值的材料,它具有与其它一切商品互相交换的功能,具有一般的交换手段;货币固定充当一般等价物的商品。

○2货币体现了一定的生产关系。

信用货币:第一,信用货币是价值符号,在社会商品总额和货币流通速度一定的情况下,每单位货币所代表的价值量和货币数量成反比。

第二,信用货币是债务货币,信用货币是表示银行债务的凭证,它是通过银行的资产业务投放出去的。

第三,信用货币具有强制性,国家规定全社会都必须接受和使用信用货币。

复本位制:金银复本位制是以金铸币和银铸币同时作为本位币的货币制度,这两种铸币均可自由铸造及融化,具有无限法偿能力,均可以自由的输出入,辅币和银行券均能自由与之兑换。

又分平行本位制和双本位制。

格雷欣法则:在双本位制下,当市场上金、银的比价发生变化时,会引起金币或银币的实际价值与名义价值发生背离,这是实际价值高与名义价值的货币(良币)就会被人熔化,退出流通领域,而实际价值低于名义价值的货币(劣币)就会充斥市场。

这就是劣币驱逐良币的格雷欣法则。

金本位制:金本位制即一国基本货币单位与一定成色及重量的黄金维持固定的关系。

又分金币本位制,金块本位制和金汇兑本位制。

双本位制:即法律规定了金、银比价,金、银币仍同时作为本位货币。

2、简答题1、货币制度包含哪些内容?答:概括的讲,货币制度可分为两类:(1)金属本位制,即以贵金属作为本位货币;铸币与银行券的发行必须以充足的金属作为后备。

其中囊括了银本位制,金银复本位制和金本位制。

(2)信用货币制度,又称纸币本位制或不兑现本位制,是指不以有价值的商品作为本位货币的货币制度。

2、什么是“劣币驱逐良币”的规律?答:在金银复本位制的双本位制下,当市场上金、银的比价发生变化时,会引起金币或银币的实际价值与名义价值发生背离,这是实际价值高与名义价值的货币(良币)就会被人熔化,退出流通领域,而实际价值低于名义价值的货币(劣币)就会充斥市场。

1.一国货币的贬值通常会导致该国通货膨胀率的上升2.当一国出现国际收支的逆差时,将会导致该国外汇汇率的下跌和本国货币汇率的上升。

3.外汇的市场价格会因外汇供求的变化而出现波动,在金本位制下,其波动的界限为黄金输送点。

4.国际货币基金组织主要是会员国提供长期发展贷款,以促进会员国的经济发展。

5.在金本位制下,决定两国货币汇率的基础是两国货币购买力之比。

二、名词解释(5×3=15分)1.欧洲美元2.掉期交易3.货币互换4.特里芬难题5.间接标价法三、计算题(2×10=20分)1.某日,纽约外汇市场上1美元=1.9200/60德国马克,法兰克福外汇市场上1英镑=3.7790/00德国马克,伦敦外汇市场上1英镑=2.0040/50美元,现以100美元投入外汇市场,能否套汇,套汇结果如何?2.某美国公司预计6月上旬将有100万德国马克收入,为防止马克汇率下跌而蒙受损失,4月2日公司买入8份6月的马克看跌期权(欧式期权),协定汇率为1马克=0.6440美元,期权费为1马克=0.0003美元。

问:1)若到期日马克即期汇率为1美元.5408/32马克或1美元=1.5576/96马克,哪种情况下该公司将执行期权?2)分别计算两种情况下公司的美元收入。

1.简述国际收支弹性论的主要内容。

2.简析如何利用财政政策和货币政策的搭配来实现内外均衡。

3. 国际储备与国际清偿能力有何联系和区别?4.简析布雷顿森林体系崩溃的原因。

5.简述本币贬值对国内经济有什么影响?五、论述题(20分)1、根据所学的相关知识,谈谈欧元升值、美元贬值对我国国际储备的影响。

2、谈谈如何控制国际资本流动的不良影响。

六、分析题(10分)2月10日,一家英国集团公司需要营运资本来发展一个项目。

它要求银行按3年期欧洲美元的浮动利率(FRN)融资1亿美元,这些美元将作6个月的掉期交易转换为英镑。

FRN将高于6个月的LIBOR25个基点。

今天LIBOR第一次确定,期间为183天。

2022年江西财经大学专业课《金融学》科目期末试卷A(有答案)一、选择题1、当美元指数下降时,()。

A.美国出口竞争力提高,德国投资者投资于美元付息资产的本币收益率降低B.美国出口竞争力提高,德国投资者投资于美元付息资产的本币收益率上升C.美国出口竞争力降低,德国投资者投资于美元付息资产的本币收益率降低D.美国出口竞争力降低,德国投资者投资于美元付息资产的本币收益率上升2、相对于千差万别的风险溢价,无风险利率就成为()。

A.实际利率B.市场利率C.基准利率D.行业利率3、中国最早的铸币金属是()。

A.铜B.银C.铁D.金4、属于商业信用转化为银行信用的是()。

A.票据贴现B.股票质押贷款C.票据背书D.不动产质押贷款5、18.一般而言,在红利发放比率大致相同的情况下,拥有超常增长机会(即公司的再投资回报率高于投资者要求回报率)的公司,()。

A.市盈率(股票市场价格除以每股盈利,即P/E)比较低B.市盈率与其他公司没有显著差异C.市盈率比较高D.其股票价格与红利发放率无关6、个人获得住房贷款属于()。

A.商业信用B.消费信用C.国家信用D.补偿贸易7、下面关于外汇看跌期权的表述中,错误的是()。

A.合约买方拥有卖出外汇的权利B.合约买方拥有买入外汇的权利C.合约卖方承担买入外汇的义务D.合约买方支付的期权费不能收回8、剑桥方程式重视的是货币的()。

A.媒介功能B.交易功能C.避险功能D.资产功能9、10.如果复利的计息次数增加,则现值()A.不变B.增大C.减小D.不确定10、易受资本结构影响的财务指标有()。

A.ROAB.ROEC.ROICD.托宾-Q11、无摩擦环境中的MM理论具体是指()。

A.资本结构与资本成本无关B.资本结构与公司价值无关C.资本结构与公司价值及综合资本成本无关D.资本结构与公司价值相关12、公司将一张面额为10000元,3个月后到期的商业票据变现,若银行年贴现率为5%,应付金额为()。

江西财经大学02-03学年第一学期期末考试试卷

课程代码:01013C 课时:48

课程名称:货币银行学适用对象:教学班

一、名词解释(每小题3分,共15分)

(在答题纸上写明各小题题号并在其后写出答案)

1、本票

2、金融期权

3、通货膨胀

4、货币乘数

5、货币流量

二、填空((每空1分,共10分)(在答题纸上写明各小题题号并在其后写出答案)

1、金融工具的期限性与流动性成———比,风险性于收益性成———比。

2、我国的商业银行按体制划分有——和——。

3、所谓金融市场客体,即金融市场的———,亦即———。

4、为了防范汇率风险,可采用———、———的币种选择策略。

5、凯恩斯提出的货币需求的三个动机包括两个方面:———、———。

三、选择(每小题2分,共12分)(在答题纸上写明各小题题号并在其后写出答案)

1、根据在借贷期内是否调整利率可以分为:

A.固定利率 B.浮动利率 C.名义利率 D.市场利率

2、发行市场和流通市场的关系体现在( )。

A.两者之间有着密切的相互依存关系。

B.流通市场是发行市场得以扩大发行的必要条件。

C.流通市场是发行市场得以产生的基础。

D.所有在发行市场发行的证券都能在流通市场上交易。

3、目前,我国商业银行投资的对象主要限于:

A.企业债券 B.金融债券 C.政府债券 D.股票

4、通货膨胀对流通方面的突出影响是:

A.原有的平衡被打破 B.改变了商品的正常流向

C.商品反复倒手而不推出流通领域 D.供需之间的矛盾加剧

5、“劣币驱良币”现象产生于:

A.银单本位制 B.金银复本位制 C.平行本位制 D.双本位制

6、实行一元的中央银行体制的国家有:

A.英国 B.日本 C.美国 D.德国

四、判断题(每小题1分,共10分)

(在答题纸上写明各小题题号,正确的打√,错误的打×)

1、企业用现金向职工发放工资,货币执行的是流通手段职能。

2、在西方国家金融机构体系中,专业银行是指综合经营银行业务的商业银行。

3、由于利率是资金商品的价格,在金融市场交易中,健全的价格机制实际上就是健全的利率机制。

4、在现代金融制度中,银行信用是整个信用制度的主体。

5、中央银行在公开市场上购买政府债券,会使社会信用规模成扩张趋势。

6、经济核算单位增加时,货币的交易需求量也随之增加。

7、弗里德曼认为,人力财富给人们带来的收入是稳定的。

8、存款货币时存在中央银行、使用支票可以随时提取的活期存款。

9、出口的大量增加引发的通货膨胀是成本推进型通货膨胀。

10、货币政策与投资支出关系密切,与消费支出没有直接联系。

五、计算题(每小题4分,共8分)

(在答题纸上写明题号并在其后写出运算过程及结果)

1、己知银行贷款利率为年息10厘,某企业向银行借款10万元,期限为5年。

试分别用单利、复利计算贷款利息,需列出公式。

2、假定某债券面值1000元,年收入60元,一年到期,到期还本付息,市场利率4%时,计算其发行价格。

六、简答题(每小题5分,共25分)

(在答题纸上写明各小题题号并在其后写出答案)

1、简述现代金融制度的职能。

2、简述货币市场的特点。

3、简述商业银行的借款业务。

4、简述中央银行的性质。

5、分析影响货币供给的因素。

七、论述题(每小题10分,共20分)

(在答题纸上写明各小题题号并在其后写出答案)

1、试述公开市场业务在金融调控中的作用。

2、谈谈在商业银行经营中,“三性”原则的重要性。

江西财经大学01-02学年第二学期试卷

课程代码:01013 课时:48 课程名称:货币银行学C 用对象:本科挂牌各班————————————————————————————————

一、名词解释(每小题3分,共18分)(在答题纸上写明小题题号并在其后写出正确答案)

1、投资型金融机构

2、无限法偿

3、分离式商业银行制度

4、货币均衡

5、货币乘数

6、货币政策传导机制

二、判断题(每小题1分,共8分)(在答题纸上写明各小题题号,正确的打√ ,错误的打×)

1、现货交易与期货交易只是交割期不同,到期都要进行实物交割。

2、金币本位制是典型的金本位制,它是一种稳定的货币制度。

3、从发展模式上看,德国式银行制度又称分离银行制度。

4、中央银行在公开市场上购买政府债券,会使社会信用规模成扩张趋势。

5、中央银行都是由商业银行逐渐转化而来的。

6、凯恩斯的货币需求函数不重视利率的影响。

7、原始存款只构成商业银行的负债。

8、财政赤字引起的通货膨胀属于需求拉上型通货膨胀。

三、选择题(每小题1分,共6分)(在答题纸上写明小题题号并在其后写出正确答案)1、发行市场和流通市场的关系体现在

A.两者之间有着密切的相互依存关系

B.流通市场是发行市场得以扩大发行的必要条件C.流通市场是发行市场得以产生的基础 D.所有在发行市场发行的证券都能在流通市场上交易

2、银行不运用本身资金为客户代办的业务称为:

A.负债业务

B.资产业务

C.中间业务

D. 国际业务

3、以基准利率为制定依据的利率有:

A.差别利率B.加罚息利率C.有价证券D.市场利率

4、商业银行经营风险中,属于系统性风险的有: A. 国家风险 B.利率风险 C. 购买力风险

D.管理风险

5、采用货币政策方式治理通货膨胀的办法主要有: A. 提高再贴现率 B.在公开市场出售有价证券 C. 在公开市场买入外汇 D. 限制商行的信贷规模

6、中国企业在美国发行以英镑为面值货币的债券称为:

A.外国债券

B.欧洲债券

C.国际债券

D.企业债券

四、填空题(每空1分,共8分)(在答题纸上写明各小题题号并在其后写出答案)

1、影响股票价格变动的因素主要有——、——和——。

2、因货币贬值而给银行带来得风险称为——风险。

3、商业银行经营制度可分为——和——两种基本形式。

4、1844—1913年时期所产生的中央银行以——银行为典型代表。

5、凯恩斯货币需求理论的基石是——。

五、计算题(共6分)(在答题纸上写明题号并在其后写出运算过程及结果)

某人于2000年1月1日以1200元的市价购入面值为1000元、票面利率为11%、每年1月1日支付利息的1995年1月1日发行的十年期付息债券(按年附息、到期还本),并持有到2002年1月1日以1350元市价卖出。

求持有期间的收益率是多少?

六、简答题(每小题6分,共30分)(在答题纸上写明各小题题号并在其后写出答案)

1、简述货币制度的内容。

2、简述货币市场的特点。

3、简述证券评级的作用。

4、简述商业银行证券投资与贷款业务的区别。

5、简述凯恩斯货币需求理论与弗里德曼货币需求理论的区别。

七、论述题(每小题12分,共24 分)(在答题纸上写明各小题题号并在其后写出答案)1、试述《巴塞尔协议》的主要内容。

2、试述中央银行的职能。