货币供应量同比增长率

- 格式:xls

- 大小:18.00 KB

- 文档页数:2

第21卷第1期宁波大学学报(人文科学版)Vol.21No.12008年1月JOURNAL OF NINGB O UNIVERSITY (LIB ERAL ARTS EDITION )Jan.2008——————————————收稿日期:2007-05-06作者简介:朱一鸿(),男,浙江宁波人,宁波大学商学院讲师。

我国流动性过剩问题的根源及治理对策评价朱一鸿(宁波大学商学院,浙江宁波315211)摘要:当前我国解决货币流动性过剩的主要手段是存款准备金政策及央行票据的对冲交易。

现代西方货币理论及我国政策实践均表明,流动性过剩的根本原因在于货币供应量的发行失控,解决流动性过剩必须从源头上遏制货币供给泛滥的局面。

汇率制度改革是应对货币流动性过剩的根本途径,并同时辅之以金融体系改革,发展直接金融市场等改革措施。

关键词:流动性过剩;票据冲销政策;货币内生性中图分类号:F822.2文献标识码:A 文章编号:1001-5124(2008)01-0088-05自2005年下半年以来,我国货币流动性开始出现明显过剩现象,2005年至2007年上半年,我国名义GDP 增长32.1%,同期M 2增长51.6%。

流动性泛滥引起一国资产价格升值,资产泡沫增加,长期持续的流动性过剩还将引起通货膨胀的发生,加剧一国金融体系的脆弱性和经济的不稳定。

我国中央银行采取的应对措施一直以调整存款准备金率和票据冲销政策为主,长期单向的调整措施其市场效果并不明显。

为此,探讨我国货币内生性运动机理,分析现行货币政策不足并采取相应的治理对策就成为当务之急。

一、货币流动性过剩的内涵自上世纪90年代末期以来,流动性过剩一直是我国乃至全球经济与货币运行的基本特点之一。

流动性本意是指某种资产转换为支付清偿手段的难易程度,在宏观层面上,可将它理解为不同统计口径的货币信贷总量。

在一般宏观经济分析中,流动性过剩被用来特指这样一种货币现象:货币信贷总量过多,直观地讲就是居民和企业在商业银行的储蓄等高流动性资产出现过剩。

题目:以“政府宏观经济管理的政策目标”为主题,撰写一篇小论文。

(100分)说明:学习完教材第12章至第14章之后完成本次任务。

形式:小论文。

要求:1.认真研读教材第12章至第14章的内容。

2.请在所列主题的选题范围内自拟题目(无标题或标题与主题一致,扣10分)。

3.运用政府经济学的基本原理和相关知识,任选角度和方向进行阐述。

4.论文需要理论联系实际进行分析与论证。

5.不得抄袭,如需引用或借鉴他人成果,请用尾注标明。

6.字数不得少于1200字。

答案:政府宏观经济管理的政策目标摘要:财政政策与货币政策是宏观调控的两大政策支柱,相应地,财政政策与货币政策效应是决定宏观调控成效最为重要的两个方面,事关国民经济能否保持平稳运行和实现长期增长,因而在一个国家的政策体系中具有十分重要的地位。

关键词:财政政策货币政策宏观调控1992年,党的十四大正式确定建立社会主义市场经济体制的改革目标。

此后10多年,我国经济增长先后经历了速度过快、稳中趋降和平稳较快三个阶段,总体上呈现出持续较快增长和波动幅度收窄的良好态势。

在这个过程中,财政政策作为政府宏观调控的重要手段发挥了积极作用。

特别是自2004年5月份以来采取的财政货币政策调控,深化财税管理体制改革,长期居高不下的投资规模终于大幅回落,物价无论是PPI还是CPI均疾步走低,货币供应量回到央行盯住范围内。

从而体现了财政政策在促进体制改革、促进协调发展和构建和谐社会等方面起到了重要作用。

2005年,中国在加强财政宏观调控、推进依法理财,推动城乡、区域、经济社会协调发展等方面,迈出了实质性步伐,实施了以“控制赤字、调整结构、推进改革、增收节支”为主要内容的稳健财政政策,促进了经济平稳较快发展,财政经济状况进一步改善。

2005年,全国财政收入31627.98亿元,突破3万亿元大关,比上年同期增长19.8%。

2005年,中国经济发展的基本脉络已经清晰。

国民经济在保持强劲增长势头的情况下,出现了几个值得关注的趋向:一是国内居民消费价格指数(CPI)连续下滑,目前已经进入理想的区间;二是人民币汇率形成机制改革顺利实施,人民币汇率在初始升值2%之后稳中有升;三是在人民币升值后净出口继续上升,贸易顺差大幅增加,外汇储备创历史新高;四是工业企业利润率下降;五是部份行业产能过剩矛盾突出。

2011年我国物价上涨的原因分析及走势预测摘要:本文结合当前国内外经济环境分析了2011年我国物价水平上涨的主要原因。

2011年下半年,物价增幅虽然出现了明显回落,但未来物价水平变动趋势仍存在较大的不确定性。

政府应该着眼于保持物价稳定,防止物价的大起大落,从坚持货币政策的一贯性、提高居民收入和改善预期方面来拉动消费,加强农业的基础作用和增加人民币汇率的弹性等方面来管理物价。

关键词:居民消费价格;经济增长;货币政策2011年1-11月,全国居民消费价格总水平比上年同期上涨5,5%,全年物价水平呈现两头低、中间高的态势。

2011年8月以来,物价涨幅环比呈下降趋势。

到11月,全国居民消费总水平同比上涨4.2%。

为2011年以来的最低水平。

那么,这是否意味着物价水平变动的拐点已至,中国已经开始走出通胀呢?一、2011年物价上涨的主要原因2011年我国的物价上涨是国内外多种因素共同影响、共同作用的结果。

从国内因素来看。

2011年导致我国物价上涨的主要原因包括:2009年我国为对抗国际金融危机而采取宽松的货币政策导致货币供应量急剧扩张而形成的滞后效应、自然灾害、农村劳动力成本和农业生产资料价格提高带动食品价格上涨的推动作用。

从国外因素来看,全球流动性过剩、国际原油、粮食和工业金属等大宗商品价格上扬以及人民币升值导致境外热钱流入是影响我国物价水平上涨的主要外部因素。

(一)2009年货币供应量扩张的滞后效应为防止金融危机引发国内经济衰退,2008年底我国货币政策由之前的紧缩状态转入了反危机的宽松状态,同时还推行了4万亿的财政刺激政策。

以期通过政府投资来带动需求增长,对抗国际金融危机导致的出口萎缩给经济带来的冲击。

根据央行数据显示:货币供应量M2同比增长率从2008年11月的最低点14.8%猛增到2009年11月的最高点29.74%:M1增长率从2009年1月的最低点6.68%迅速的攀升到2010年1月的最高点38.96%,是1997-2009年的平均增长率15.7%的2.48倍。

当前国内经济形势分析货币供应量是指某个时点上全社会承担流通和支付手段的货币存量。

现阶段,我国将货币供应量划分为三个层次:一是流通中现金M0,即在银行体系外流通的现金。

二是狭义货币供应量M1,即M0加上企事业单位活期存款。

狭义货币(M1)=M0+企业活期存款+机关团体部队存款+农村存款+个人持有的信用卡类存款。

三是广义货币供应量M2,即M1加上企事业单位定期存款、居民储蓄存款和其他存款。

广义货币(M2)=M1+城乡居民储蓄存款+企业存款中具有定期性质的存款+信托类存款+其他存款。

CPI:消费者物价指数(Consumer Price Index),英文缩写为CPI,是反映与居民生活有关的商品及劳务价格统计出来的物价变动指标,通常作为观察通货膨胀水平的重要指标。

一般说来当CPI>3%的增幅时我们称为Inflation,就是通货膨胀;而当CPI>5%的增幅时,我们把它称为Serious Inflation,就是严重的通货膨胀。

所谓核心CPI,是指将受气候和季节因素影响较大的产品价格剔除之后的居民消费物价指数。

目前,我国对核心CPI尚未明确界定,美国是将燃料和仪器价格剔后的居民消费物价指数为作为核心CPI。

一般认为,核心CPI能更真实地反映宏观经济运行情况。

PPI:Producer Price Index,生产者物价指数。

生产者物价指数是一个用来衡量制造商出厂价的平均变化的指数,它是统计部门收集和整理的若干个物价指数中的一个。

如果生产物价指数比预期数值高时,表明有通货膨胀的风险。

如果生产物价指数比预期数值低时,则表明有通货紧缩的风险。

同比增长一般是指和去年同期相比较的增长率。

某个指标的同期比=(本年的某个指标的值-去年同期这个指标的值)/去年同期这个指标的值环比即与上期的数量作比较。

环比增长=(本期数-上期数)/上期数*100%反映本期比上期增长了多少。

环比即与上期的数量环比,是报告期水平与前一期水平之比,反映现象在前后两期的发展变化情况。

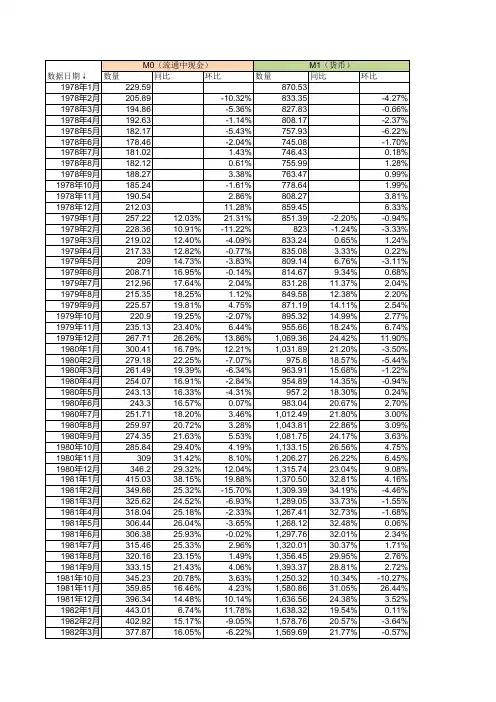

问题的提出:M1与M2增长率比较M1指狭义货币供应量,对应的M2 是广义货币供应量。

货币供应量是指某一时点一个国家流通中的货币量,它分布在居民人中、信贷系统、企事业单位金库中的货币总计。

货币供应量是影响宏观经济的一个重要变量。

它同收入、消费、投资、价格、国际收支都有着极为重要的关系,是国家制定宏观经济政策的一个重要依据。

社会总需求与总供给的均衡,从需求方面看,主要决定于货币供应量是否适度。

人们一般根据流动性的大小,将货币供应量划分不同的层次加以测量、分析和调控。

实践中,各国对M0、M1、M2的定义不尽相同,但都是根据流动性的大小来划分的,M0的流动性最强,M1次之,M2的流动性最差。

我国的三层次货币供应量我国现阶段也是将货币供应量划分为三个层次,其含义分是:M0:流通中现金,即在银行体系以外流通的现金;M1:狭义货币供应量,即M0+企事业单位活期存款;M2:广义货币供应量,即M1+企事业单位定期存款+居民储蓄存款。

在这三个层次中,M0与消费变动密切相关,是最活跃的货币。

M1反映居民和企业资金松紧变化,是经济周期波动的先行指标,流动性仅次于M0。

M2流动性偏弱,但反映的是社会总需求的变化和未来通货膨胀的压力状况,通常所说的货币供应量,主要指M2。

狭义货币M1是M0与可用于转帐支付的活期存款之和,它是在商品、劳务、有价证券等交易中的交易媒舟,又是支付工资、租金、利息等的手段;从另一个角度讲,它是社会公众手中流动性最强的金融资产。

由于在我国目前基本上还没有其它可替代的金融资产具有与M1相同的流动性。

因此,M1与经济活动及通货膨胀率之间应当存在紧密联系。

广义货币M2包括到期的支付手段M1及潜在购买手段准备货币。

它的变动与中长期的经济波动密切。

如在1988和1989年的高通胀之前,有1986至1987年过量的M2供应;在1993年至1995年的高通胀之前,有1990至1992年的过量M2供应,。

因此,从长期看,M2与通胀之间的联系是比较紧密的。

对当前流动性过剩问题的初步分析(一)当前,国民经济继续保持平稳快速发展,总体经济运行较好,但也存在着经济运行由偏快转为过热的风险。

这其中与流动性过剩有着十分密切的关系,很有必要对此进行认真分析,着力加以解决,以确保国民经济实现又好又快地发展。

一、流动性过剩的表现及其影响流动性过剩是一个综合性较强的经济现象。

从当前我国的情况看,流动性过剩主要表现在以下三个方面:一是货币供应量过多。

货币供应量过度既表现为近几年货币供应量增速较快,又表现为货币供应量相对实体经济较多。

首先,我国各层次货币供应量近年来持续快速增长。

2000-2006年M0、M1、M2年均增长分别为10.5%、15.3%、16.5%。

今年以来货币供应量增长进一步加快,3月末M0、M1、M2同比增长分别为16.7%、19.8%、17.3%。

其次,我国广义货币M2增长快于实体经济增长。

除2004年外,2000-2006年广义货币M2增长率均高于同期GDP名义增长率,M2增长率平均比GDP名义增长率高3.6个百分点。

货币供应量的快速增长使得M2与GDP的比值不断上升,由2000年的1.36上升为2006年的1.65。

二是银行体系资金过多。

银行存款大于贷款的差额日趋扩大。

2000-2006年,银行人民币存款增长比贷款增长平均高4个百分点。

银行存贷款增速的差异导致存贷款差额不断扩大,截至2007年3月末,银行存贷款差额已经高达11.46万亿元。

这表明银行可运用的资金规模相当大,大量资金滞留于银行间市场。

三是银行间资金拆借利率水平较低。

近年来,尽管央行多次调高商业银行存款准备金率,收紧银行的流动性,但银行间资金拆借利率不仅没有上升反而下降,表明银行的资金面是相当宽松的。

2006年,央行3次上调存款准备金率,累计上调幅度达到1.5个百分点,而银行间资金拆借利率仅上升了0.01个百分点。

2007年3月,银行间资金拆借利率为1.74%。

流动性过剩的持续发展,必然表现为货币的泛滥,一旦出现过于流向某一领域,就可能会出现较大的冲击,把握不好,还可能由局部问题演变为全局问题。

【我国货币流通速度变化的实证分析】货币流通速度变化内容摘要:货币流通速度是经济领域中的一个重要问题。

根据费雪方程式,货币流通速度决定货币流量,从而决定收入;本文利用1978-xx年的年度数据对我国货币流通速度的时间趋势进行了回归分析,得出货币流通速度发展趋势在长期上呈“U”型状态,而且货币流通速度经过一段时间的下降后会逐步回升的结论。

同时对我国狭义、广义的货币流通速度的阶段性波动进行了分析,并以此为依据提出了相关的政策建议。

关键词:货币流通速度货币政策货币流通速度是货币经济学的一个关键概念,货币流通速度本身的变化,一方面是宏观经济、金融环境变化的结果,另一方面也反映出经济、金融中的诸多问题。

就我国而言,改革开放以前的货币流通速度是相当稳定的,中国人民银行也曾总结出1:8的货币投放比率。

而货币流通速度的持续下降,成为转型期我国经济面临的一个主要问题。

因此,深入探讨我国货币流通速度的阶段性变化特征不仅具有理论意义而且还具有重要的现实意义。

货币流通速度的概念和内涵对于货币流通速度的定义,理论界有不同的观点,其中以货币的交易流通速度和收入流通速度应用最为广泛。

美国经济学家欧文·费雪提出了著名的费雪交易方程式:MV=PY (其中,Y代表总产出或者说总收入,其它字母同前)。

从该方程可以得出货币的收入流通速度V=PY/M。

中央银行为了便于进行宏观经济运行监测和货币政策操作,以作为流通手段和支付手段的方便程度作为标准,对货币划分层次。

其粗略的分类为:M0=流通中的现金;M1=M0+活期存款;M2=M1+准货币(定期存款+储蓄存款+其他存款)。

因此,货币的收入流通速度可以进一步分解为现金M0的收入流通速度、狭义货币M1的收入流通速度和广义货币M2的收入流通速度。

我国货币流通速度的测算实践中,计算货币流通速度一般根据货币数量论,笔者重点运用的货币流通速度是货币的收入流通速度,利用费雪方程式:MV=PY 进行测算,即V=PY/M。

如何看待和分析“中国货币化之谜”常坤【摘要】在对“中国货币化之谜”进行研究的基础上,构建了货币需求方程,并采用向量自回归模型对我国1991—2012年“中国货币化之谜”现象进行了研究,研究的结果证实了我国确实存在着“中国货币化之谜”。

研究认为,虽然我国货币供应量是物价水平的格兰杰原因,但通过脉冲响应函数和方差分解可知,货币供应量并不会导致恶性通货膨胀。

研究还发现,我国货币供应量的增长拉动因素除自身惯性因素影响外,主要的外部影响因素是实体经济发展的需求,而来自物价水平的拉动并不显著,因此我国货币供应量增长具有一定合理性。

%Based on the study of " Chinese monetary puzzle" ,this paper made the money demand equation,and the period of 1991—2012 " Chinese monetary puzzle" is analyzed by use of the VAR model,and " Chinese mo⁃netary puzzle" phenomenon is confirmed during 1991—2012 as the result.The study found that although the money supply was the Grainger reason of price level, but this relationship would not result in hyperinflation by the foundof the impulse response function and variance decomposition.The study also found that,in addition to the impact of its inertia factors,the external factors of the growth of money supply in China mainly came from the entity economy development demand,while the price level pull was not significant,so this study also explained the rationality of China′s mon ey supply growth.【期刊名称】《燕山大学学报(哲学社会科学版)》【年(卷),期】2015(000)003【总页数】5页(P140-144)【关键词】货币化;物价水平;货币供应量【作者】常坤【作者单位】东北财经大学统计学院,辽宁大连 116025【正文语种】中文【中图分类】B81如何看待和分析“中国货币化之谜”常坤①(东北财经大学统计学院,辽宁大连116025)[摘要]在对“中国货币化之谜”进行研究的基础上,构建了货币需求方程,并采用向量自回归模型对我国1991—2012年“中国货币化之谜”现象进行了研究,研究的结果证实了我国确实存在着“中国货币化之谜”。

M0,M1,M2,M3,L货币供应量各是什么意思?它们之间的变化关系如何影响经济和...我们在研究金融市场时,常常提到M0,M1,M2,M3,L货币供应量,它们是什么意思?首先谈谈什么是货币供应量(英文Monetary Aggregates) :它是计算具有不同变现能力的货币数量,表现货币总体结构的指标。

货币供应量构成如下:M0---现金M1---M0+活期存款M2---M1+定期存款,非支票性储蓄存款M3---M2+私有机构和公司的大额定期存款L----M3+各种有价证券在这三个层次中?M。

与消费变动密切相关,是最活跃的货币;M1反映居民和企业资金松紧变化,是经济周期波动的先行指标,流动性仅次于M。

;M2流动性偏弱,但反映的是社会总需求的变化和未来通货膨胀的压力状况,通常所说的货币供应量,主要指M2;M3货币供应指标,是一个衡量货币供应的主要指标,它包括钞票,硬币,活期存款和4年期的定期存款,即M3=M2+其他金融机构的定期存款和储蓄存款。

欧洲央行用货币供应量的增长幅度来衡量通胀的压力。

通过考察不同层次的货币对经济的影响,以从中选定与经济的变动关系最密切的货币资产,作为中央银行控制的重点,有利于中央银行调控货币供应,并及时观察货币政策的执行效果。

央行对M3每年设一个增长目标范围,高于范围的M3增长引起通胀担忧。

政府是不发放货币的政府是为央行发行的货币提供信用担保相应的获得铸币税收入但是铸币税收入是隐形的他是通过政府指令央行替他偿还国债来冲销的。

央行向社会发放货币大致有:印钞厂印发的现金纸币资本项目下的票据和银行券发行M0=流通中现金M1=流通中现金+可交易用存款(支票存款转帐信用卡存款)M2=M1+非交易用存款(储蓄存款定期存款)M3=M2+其他货币性短期流动资产(国库券金融债券商业票据大额可转让定期存单等)M0流通中的现金量作为最窄意义上的货币M1反映了社会的直接购买能力,商品的供应量应和M1保持合适的比例关系,不然经济会过热或萧条.M2反映了现实的购买力,也反映了潜在的购买力,研究M2,特别是掌握其构成的变化,对整个国民经济状况的分析,预测都有特别重要的意义.M1 是狭义货币供应量,M2 是广义货币供应量; M1 与M2 之差是准货币。

浅析我国货币供应量与GDP的关系【摘要】通过分析我国M0、M1、M2近三年的变化与我国的GDP变化,结合当年经济形势和宏观经济政策等探讨我国货币供应量与GDP的关系,得出我国货币供应量与GDP存在正相关关系,以此为基础给出相关货币政策的建议。

【关键词】货币供应量 GDP变化宏观经济货币政策一、引言长期以来,货币供应量与总产出、价格之间的相互关系一直是货币经济学的核心问题,也是宏观经济学争论的焦点。

货币政策是市场经济条件下政府实施宏观调控的两个基本工具之一。

而货币供应量作为货币政策在形式上的唯一中介目标,在货币政策体系中占有重要地位。

因此货币供应量水平是一国货币政策调节的主要对象,其变化情况是一国制定货币政策的主要依据。

并且当前我国经济增速放缓、市场利率水平明显上升,货币政策如何在维护币值稳定、控制金融风险的同时促进经济平稳增长,是一个不得不重视的问题。

二、M0近三年变化情况M0是指除银行体系以外各个单位的库存现金和居民的手持现金之和,即流通中现金,近三年统计数据变化趋势如图1所示,同比增长情况如图2所示1。

从图表可以看出,我国M0三年来同比稳定增长,趋势基本吻合,平均增长率约为9.365%,而我国近三年GDP的平均增长率为8.264% ,二者相差不大2。

M0的稳定增长是因为我国为应对2008年全球经济危机实行的“适度宽松”货币政策。

所谓适度宽松的货币政策,主要是指降低银行利率,减轻企业融资成本负担,释放居民储备,鼓励和扩大消费,同时实行低存款准备金政策,向市场释放流动性,放开商业银行信贷规模控制,促进信贷资金,快捷、顺畅地支持经济发展。

实行适度宽松的货币政策,也是我国十多年来在货币政策总称中首次使用“宽松”的说法。

此举意在增加货币供给,就是要在继续稳定价格水平的同时促进经济平稳快速发展方面发挥更加积极的作用。

图1:我国近三年M0统计数据变化趋势单位:亿元人民币图2:我国近三年M0同比增长情况单位:亿元人民币1数据来源:中国人民银行调查统计司网页/publish/diaochatongjisi/4034/index.html2受2008年美国次贷危机影响,,我国经济增长变缓。

43金融观察与经济视野我国自从实行金融创新以来,商业银行的不良贷款率在不断地下降,然而这个指标仍然处于一个较高的水平,国内学者针对银行不良贷款率的研究上起步较晚。

刘妍(2014)认为我国国内生产总值等其他因素对我国商业银行所积累的不良贷款率具有一定程度的影响,并且认为它们两者之间的相关性为负相关。

陈奕羽(2015)在进行实证分析时得出了自己的结论,他也认为,在大方向上看,考虑到国内生产总值这一指标对经济起着极大衡量性的作用,GDP 的增长率变动将会影响银行的选择。

他认定,不良贷款率会随国内生产总值增长率的上升而下降。

M2的供应量增加率的上升也会引起不良贷款率的下降。

拨备覆盖率和银行自身的资本充足率升高会导致不良贷款的减少。

梁秋霞(2012)则认为,一个国家的经济发展水平影响银行的抗风险能力。

GDP 的增长会导致我国商业银行的不良贷款率变低;货币供应量的增长也会引起不良贷款的增加。

马振国(2015)认为,中央银行发行的M2增加会使得银行的不良贷款减少。

李美芳(2013)认为银行的坏账准备是否充足影响银行不良贷款的增减变动。

总之,从我国学者的研究可以发现,我国商业银行的不良贷款率与我国宏观经济密切相关,同时也受到银行自身行为的影响,如银行的风险监测、防范及分散能力等。

一、我国商业银行不良贷款的现状(一)我国商业银行不良贷款情况我国的大型商业银行不良贷款金额相较于其他类型银行是数额最大的,高达7744亿元人民币,占整个银行业总额的38%左右。

因为其规模较大,所以与其他银行相比,比例最大。

农村商业银行的不良贷款为5354亿元,占比为26.44%。

股份制银行和城市商业银行不良贷款分别为4388亿元和2660亿元,占比21.67%和13.13%。

民营银行和外资银行的不良贷款所占比例较小。

(二)我国大型商业银行各项指标情况本文选取我国大型商业银行2012-2018年相关数据进行分析。

如下表2所示,我国商业银行年不良贷款各季度占比分别为1.5%、1.48%、1.47%和1.41%。

摘要:针对我国的具体情况,通过实证发现,长期内货币供应量的变化与物价有显著关系、而与产出的变化没有必然的关系,因此货币在长期是中性的,产出的变化主要由实质部门因素确定。

而无论在短期还是在长期,货币供应量的变化对物价都会产生影响。

利用我国1978—2008的年度数据,从货币供应量中的M0的角度,建立分布滞后模型,分析动态的货币供应量M0对我国经济发展的影响。

关键词:通货膨胀;货币供应量;经济增长1 引言随着国际金融危机的蔓延,从2008年下半年我国经济出现大幅滑坡,虽然我国政府采取了有力措施,但经济目前还未进入强劲反弹的道路。

从物价来看,2007年4月以来我国居民消费价格总水平不断攀升,2007年全年CPI指数上涨4.8%,2008年2月CPI指数高达8.7%,创历史新高。

随后几个月CPI和PPI大幅回落,已连续数月为负值,截至2009年7月份CPI同比下降1.8% PPI降8.2%。

同时货币供应量高位趋稳,2009年7月末,广义货币供应量(M2)余额为57.3万亿元,同比增长28.42%,增幅比上年末高10.6个百分点,比上月末低0.03个百分点;狭义货币供应量(M1)余额为19.59万亿元,同比增长26.37%,比上月末高1.6个百分点;市场货币流通量(M0)余额为3.42万亿元,同比增长11.59%。

同时我国对外依存度扩大,内外失衡,虚拟经济也在不断膨胀,央行被动投放基础货币。

货币增长率上升虽然不是通货膨胀的唯一原因,但有着密切联系,货币供应量的增加迫使总需求的“主动增加”,尤其是促进了资产价格的上涨,然后传导到食品价格并引起通货膨胀,剧烈的通货膨胀就会对宏观经济形成极大的冲击,进而影响到经济的增长。

2 西方关于货币供应量与经济增长、通货膨胀的分析西方经济学一般认为:货币对经济不发生任何实质性的影响,不影响实际的经济变量,货币就是中性的,不然货币就是非中性的。

但是西方经济学家对货币中性的理解在程度上也不完全一致。

00年-21年货币供应量增长率变化分析

货币近二十年的总量走势可以看出,广义货币的供给量一直呈较快速度上升,仅由2008年1月的417846.17亿元到2017年9月1655700亿元,可以看出M2总额扩大了近4倍,其上升速度较快。

由M2同比增长率的变化情况来看,00年后我国货币供应量不断上涨,同比增长率一度达到30%的高值;而后随着经济的复苏,货币政策由宽松转向稳健,其增长率也就下降到今天9%左右,可以看出货币供应量M2的增长速度在减慢。

从上面一系列研究结果可以得出下面结论,我国的广义货币供应量M2的增长趋势变化从00年到现在主要分为两个阶段。

一个是00年到21年货币供应量的增长阶段,金融危机后我国的宽松货币政策使得基础货币的投放加大,而货币乘数在3-4倍左右,说明影响其变化主要是基础货币的大量投放,我国货币变化具有一定的外生可控性。

而第二阶段,00年至今,伴着的经济复苏,以及我国的经济新常态的发展,同时控制通货膨胀的产生,对于基础货币的投放大量严格控制,使其基本保持平稳状态;此时的货币乘数来调节货币供应量的大小,而其作用也是很有限的。

这也就表示货币的内生性的再一步增强。