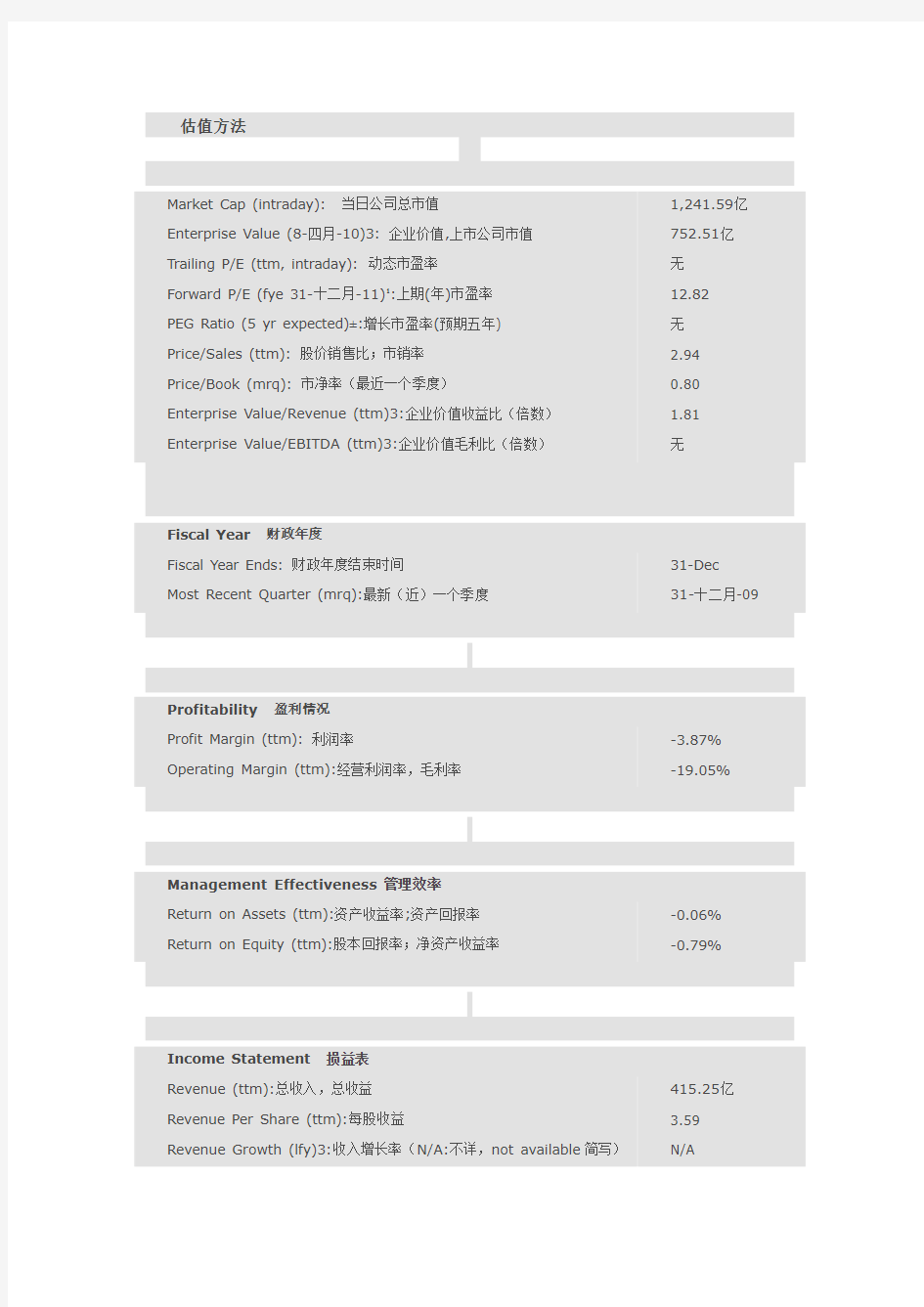

估值方法

Market Cap (intraday): 当日公司总市值1,241.59亿Enterprise Value (8-四月-10)3: 企业价值,上市公司市值752.51亿Trailing P/E (ttm, intraday): 动态市盈率无

Forward P/E (fye 31-十二月-11)1:上期(年)市盈率12.82

PEG Ratio (5 yr expected)±:增长市盈率(预期五年) 无

Price/Sales (ttm): 股价销售比;市销率 2.94

Price/Book (mrq): 市净率(最近一个季度)0.80 Enterprise Value/Revenue (ttm)3:企业价值收益比(倍数) 1.81 Enterprise Value/EBITDA (ttm)3:企业价值毛利比(倍数)无

Fiscal Year 财政年度

Fiscal Year Ends: 财政年度结束时间31-Dec Most Recent Quarter (mrq):最新(近)一个季度31-十二月-09

Profitability 盈利情况

Profit Margin (ttm): 利润率-3.87% Operating Margin (ttm):经营利润率,毛利率-19.05%

Management Effectiveness管理效率

Return on Assets (ttm):资产收益率;资产回报率-0.06% Return on Equity (ttm):股本回报率;净资产收益率-0.79%

Income Statement 损益表

Revenue (ttm):总收入,总收益415.25亿Revenue Per Share (ttm):每股收益 3.59 Revenue Growth (lfy)3:收入增长率(N/A:不详,not available简写)N/A

Gross Profit (ttm)2:毛利润802.85亿EBITDA (ttm):(见注释7)无

Net Income Avl to Common (ttm):普通股摊簿收益-88.01亿Diluted EPS (ttm):稀释(摊簿调整后)的每股收益-0.799 Earnings Growth (lfy)3:(每股)收益增长率N/A

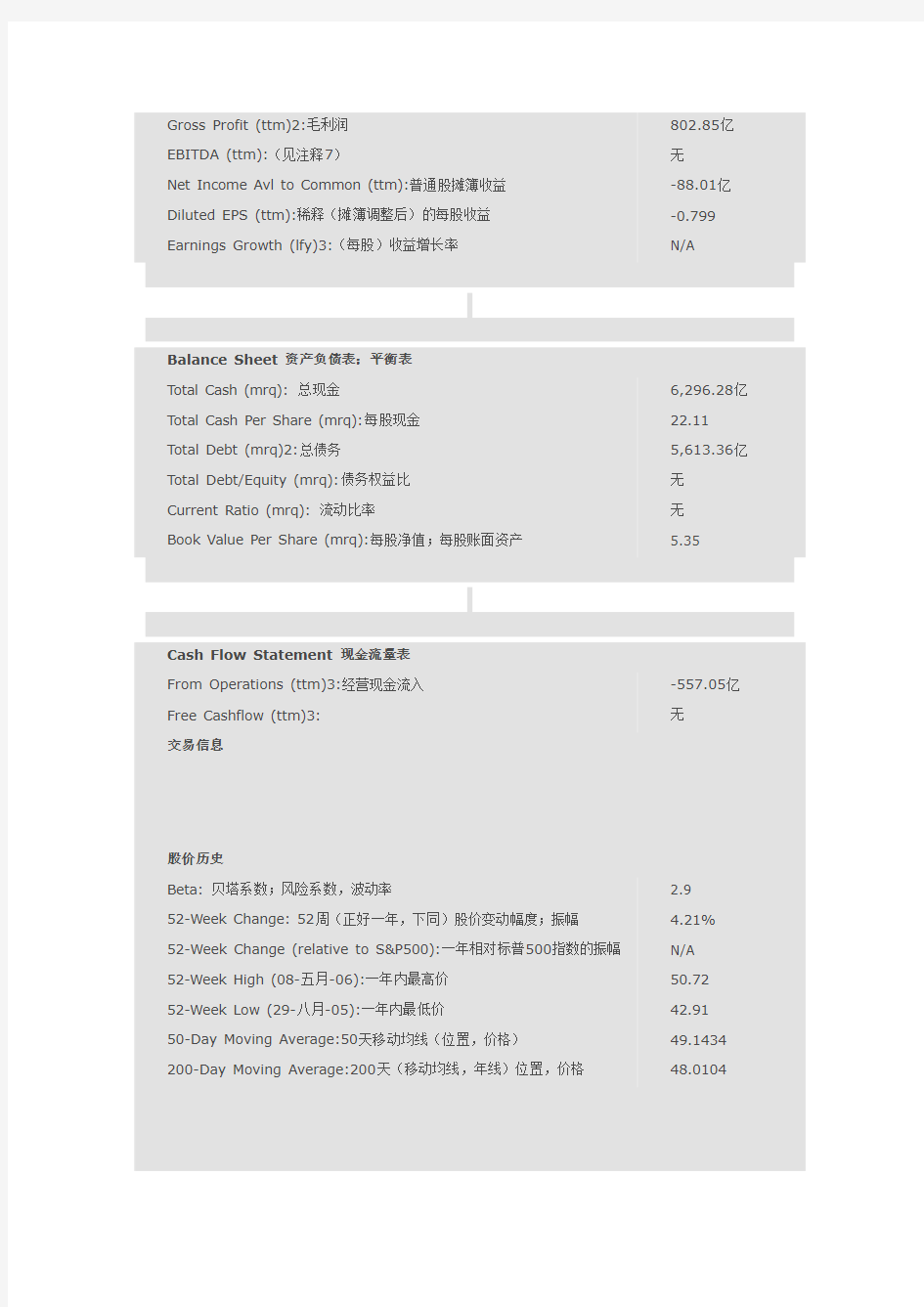

Balance Sheet资产负债表;平衡表

Total Cash (mrq): 总现金6,296.28亿Total Cash Per Share (mrq):每股现金22.11 Total Debt (mrq)2:总债务5,613.36亿Total Debt/Equity (mrq):债务权益比无Current Ratio (mrq): 流动比率无

Book Value Per Share (mrq):每股净值;每股账面资产 5.35

Cash Flow Statement现金流量表

From Operations (ttm)3:经营现金流入-557.05亿Free Cashflow (ttm)3: 无

交易信息

股价历史

Beta: 贝塔系数;风险系数,波动率 2.9

52-Week Change: 52周(正好一年,下同)股价变动幅度;振幅 4.21%

52-Week Change (relative to S&P500):一年相对标普500指数的振幅N/A

52-Week High (08-五月-06):一年内最高价50.72

52-Week Low (29-八月-05):一年内最低价42.91

50-Day Moving Average:50天移动均线(位置,价格)49.1434 200-Day Moving Average:200天(移动均线,年线)位置,价格48.0104

股份统计

Average Volume (3 month):平均量(三个月)15,184,000 Average Volume (10 day): 平均量(10日)14,497,700 Shares Outstanding:流通股(数量)284.77亿Float:浮筹207.59亿

% Held by Insiders:内部人员持股数(比率) 4.07%

% Held by Institutions:机构持股数(比例)35.40% Shares Short (as of 15-三月-10):做空股数(自今年3月15日起) 5.52亿Short Ratio (as of 15-三月-10):做空率 1.2

Short % of Float (as of 15-三月-10):做空股份占浮筹比率10.20% Shares Short (prior month):(上月做空股票金额) 4.82亿

Dividends & Splits 股息、红利及拆细

Dividend (ttm):股息 1.86 Dividend Yield (ttm):股息率N/A Dividend Date:派息登记日;27-二月-09 Ex-Dividend Date:除权除息日27-四月-06 Last Split Factor (new per old)2:最近一次拆细(比率)因子4:3

Last Split Date: 最近一次股权分拆日;拆细日28-八月-00

绝对估值法(折现方法) 1.DDM模型(Dividend discount model /股利折现模型) 2.DCF /Discount Cash Flow /折现现金流模型) (1)FCFE ( Free cash flow for the equity equity /股权自由现金流模型)模型 (2)FCFF模型( Free cash flow for the firm firm /公司自由现金流模型)DDM模型 V代表普通股的内在价值, Dt为普通股第t期支付的股息或红利,r为贴现率对股息增长率的不同假定,股息贴现模型可以分为 :零增长模型、不变增长模型(高顿增长模型)、二阶段股利增长模型(H模型)、三阶段股利增长模型和多元增长模型等形式。 最为基础的模型;红利折现是内在价值最严格的定义; DCF法大量借鉴了DDM 的一些逻辑和计算方法(基于同样的假设/相同的限制)。 1. DDM DDM模型模型法(Dividend discount model / Dividend discount model / 股利折现模型股利折现模型) DDM模型 2. DDM DDM模型的适用分红多且稳定的公司,非周期性行业; 3. DDM DDM模型的不适用分红很少或者不稳定公司,周期性行业; DDM模型在大陆基本不适用; 大陆股市的行业结构及上市公司资金饥渴决定,分红比例不高,分红的比例与数量不具有稳定性,难以对股利增长率做出预测。 DCF 模型 2.DCF /Discount Cash Flow /折现现金流模型) DCF估值法为最严谨的对企业和股票估值的方法,原则上该模型适用于任何类型的公司。 自由现金流替代股利,更科学、不易受人为影响。 当全部股权自由现金流用于股息支付时, FCFE模型与DDM模型并无区别;但总体而言,股息不等同于股权自由现金流,时高时低,原因有四: 稳定性要求(不确定未来是否有能力支付高股息); 未来投资的需要(预计未来资本支出/融资的不便与昂贵);

绝对估值法 绝对估值是通过对上市公司历史及当前的基本面的分析和对未来反映公司经营状况的财务数据的预测获得上市公司股票的内在价值。 绝对估值的方法:一是现金流贴现定价模型;二是B-S期权定价模型(主要应用于期权定价、权证定价等)。 现金流贴现定价模型(DCF)目前使用最多的是股利折现模型(DDM)和自由现金流折现模型(DFCF),通过预测公司未来的股利或者未来的自由现金流,然后将其折现得到公司股票的内在价值。自由现金流折现模型分为股权自由现金流模型(FCFE)和公司自由现金流模型FCFF, 最广泛被应用的就是FCFE----股权自由现金流模型。 DDM是将公司未来发放的全部股利折现为现值来衡量当前股票价格贵贱的估值模型。其公式为:股票价值=每股股利÷(折现率-股利增长率)。在实际使用中,由于中国上市公司分红的“觉悟”不高,因此对公司未来发放股利的预测难度很大;另外是对公式中的折现率的选择也较难确定,且这些变量的任何微小变动都会导致最后得数的大幅波动。不过,对于那些股利发放政策稳定的收益型行业公司或防守型行业公司,DDM可以成为主要的估值标准。 自由现金流是指公司税后经营现金流扣除当年追加的投资金额后所剩余的资金。公式为:经营性现金流-所得税-资本开支-现金股利。如果一家公司自由现金流长期充沛,说明公司有足够的可以支配的财务资源,可以用于扩大再生产,或者以现金股利方式回报股东,所以专业投资者非常看重这一指标。 DCF是一套很严谨的估值方法,是一种绝对定价方法,想得出准确的DCF值,需要对公司未来发展情况有清晰的了解。得出DCF 值的过程就是判断公司未来发展的过程。所以DCF 估值的过程也很重要。就准确判断企业的未来发展来说,判断成熟稳定的公司相对容易一些,处于扩张期的企业未来发展的不确定性较大,准确判断较为困难。再加上DCF 值本身对参数的变动很敏感,使DCF 值的可变性很大。但在得出DCF 值的过程中,会反映研究员对企业未来发展的判断,并在此基础上假设。有了DCF 的估值过程和结果,以后如果假设有变动,即可通过修改参数得到新的估值。 绝对估值的作用 绝对估值的作用:股票的价格总是围绕着股票的内在价值上下波动,发现价格被低估的股票,在股票的价格远远低于内在价值的时候买入股票,而在股票的价格回归到内在价值甚至高于内在价值的时候卖出以获利。 绝对估值的优点 与相对估值法相比,绝对估值法的优点在于能够较为精确地揭示公司股票的内在价值,但是如何正确地选择参数则比较困难。未来股利、现金流的预测偏差、贴现率的选择偏差,都有可能影响到估值的精确性。

一、单项选择题 1. 公司自由现金流和股权自由现金流的差别是()。 A. 股权自由现金流是公司自由现金流在扣除营运资本支出后的现金流 B. 股权自由现金流是公司自由现金流在偿还债务及支付利息后的现金流 C. 股权自由现金流是公司自由现金流在扣除了现金储备后的现金流 D. 二者相同 您的答案:B 二、多项选择题 2. 股权自由现金流具有()的特征。 A. 扣除了企业持续经营所需要的各项现金支出 B. 不光取决于公司创造现金的能力,还取决于公司负债结构的调整 C. 负债比率的调整意味着公司风险程度的变化,在使用股权自由现金流贴现时应进行相应的调整 D. 不受公司财务杠杆的影响 您的答案:C,B,A 3. 绝对估值法的特征包括()。 A. 技术上最严密的估值方法,明确的测算了收益和风险以及对估值结果的影响 B. 一般来说,需要对企业进行全面理解才能得到合理结论 C. 方法透明,更利于深入分析和讨论 D. 能够精确的估计企业的价值 您的答案:B,C,A 4. β的决定因素有()。 A. 公司所处的行业 B. 公司的经营杠杆比率 C. 公司的财务杠杆比率 D. 贴现率水平 您的答案:A,B,C 5. 下列关于贴现率说法正确的是()。 A. 反映贴现现金流的风险 B. 反映资本的预期收益水平 C. 反映对应资本的机会成本 D. 可根据需要任意调整 6. 公司自由现金流的特征包括()。 A. 体现了公司整体资产的经营效益 B. 不受公司财务杠杆的影响 C. 不光取决于公司创造现金的能力,还取决于公司负债结构的调整 D. 已经扣除了公司持续生产经营以及扩大生产经营所需的各项现金支出

绝对估值法DDM、DCF模型及RNAV简介 绝对估值法(折现方法) 1.DDM模型(Dividend discount model /股利折现模型) 2.DCF /Discount Cash Flow /折现现金流模型) (1)FCFE ( Free cash flow for the equity equity /股权自由现金流模型)模型 (2)FCFF模型( Free cash flow for the firm firm /公司自由现金流模型) DDM模型 V代表普通股的内在价值, Dt为普通股第t期支付的股息或红利,r为贴现率 对股息增长率的不同假定,股息贴现模型可以分为 :零增长模型、不变增长模型(高顿增长模型)、二阶段股利增长模型(H 模型)、三阶段股利增长模型和多元增长模型等形式。 最为基础的模型;红利折现是内在价值最严格的定义; DCF法大量借鉴了DDM的一些逻辑和计算方法(基于同样的假设/相同的限制)。 1. DDM DDM模型模型法(Dividend discount model / Dividend discount model / 股利折现模型股利折现模型) DDM模型 2. DDM 模型的适用分红多且稳定的公司,非周期性行业; 3. DDM 模型的不适用分红很少或者不稳定公司,周期性行业; DDM模型在大陆基本不适用; 大陆股市的行业结构及上市公司资金饥渴决定,分红比例不高,分红的比例与数量不具有稳定性,难以对股利增长率做出预测。 DCF 模型 2.DCF /Discount Cash Flow /折现现金流模型) DCF估值法为最严谨的对企业和股票估值的方法,原则上该模型适用于任何类型的公司。 自由现金流替代股利,更科学、不易受人为影响。 当全部股权自由现金流用于股息支付时, FCFE模型与DDM模型并无区别;但总体而言,股息不等同于股权自由现金流,时高时低,原因有四:稳定性要求(不确定未来是否有能力支付高股息); 未来投资的需要(预计未来资本支出/融资的不便与昂贵); 税收因素(累进制的个人所得税较高时); 信号特征(股息上升/前景看好;股息下降/前景看淡) DCF模型的优缺点 优点:比其他常用的建议评价模型涵盖更完整的评价模型,框架最严谨但相对较复杂的评价模型。需要的信息量更多,角度更全面, 考虑公司发展的长期性。较为详细,预测时间较长,而且考虑较多的变数,如获利成长、资金成本等,能够提供适当思考的模型。 缺点:需要耗费较长的时间,须对公司的营运情形与产业特性有深入的了解。考量公司的未来获利、成长与风险的完整评价模型,但是其数据估算具有高度的主观性与不确定性。复杂的模型,可能因数据估算不易而无法采用,即使勉强进行估算,错误的数据套入完美的模型中,也无法得到正确的结果。小变化在输入

绝对估值法和相对估值法的比较及实证研究 一、绝对估值法——现金流折现法 自由现金流贴现估值法是西方最为广泛认同和接受的主流价值估值法,而且被西方研究者和著名的咨询公司(如麦肯锡公司)的研究成果所证实。这一模型在资本市场发达的国家中被广泛应用于投资分析和投资组合管理、公司并购和公司财务等领域。 1.现金流贴现估值法的基本原理 任何资产的价值等于其预期未来全部现金流的现值总和,这是现金流贴现估值方法的估值原理。即通过选取适当的贴现率,折算出预期在公司生命周期内可能产生全部的现金 流之和,从而得出公司的价值。公式如下: 其中:V=资产的价值 n=资产的寿命 CF t=资产在t时刻产生的现金流 r=预期现金流风险的贴现率 现金流会因所估资产的不同而有差异。对股票来说,现金流是红利;对债券而言,现金流是利息和本金;对实际项目而言,现金流是税后净现金流。贴现率取决于所预测现金流的风险程度,资产风险越高,贴现率就越高;反之,资产风险越低,贴现率越低。 2.现金流贴现估值法的估值模型 (1)公司自由现金流稳定增长贴现模型 ○1公司自由现金流(Free cash flow forthe firm 即FCFF)稳定增长贴现模型的估值理论 对FCFF稳定增长企业估值:

其中:FCFF=下一年预期的FCFF g n=FCFF的永久增长率 WACC=加权平均资本成本 ○2公司自由现金流稳定增长贴现模型的适用条件 该模型必须满足四个条件: 第一,公司自由现金流以固定的增长率增长; 第二、折旧近似等于资本性支出; 第三、公司股票的β应接近于l; 第四、相对于经济的名义增长率,公司的增长率必须是合理的,即一般不能 超过1-2个百分点。 (2)一般形式的公司自由现金流贴现模型 ○1一般形式的公司自由现金流贴现模型的估值理论该模型将公司的价值表示为预期公 司自由现金流的现值。即公司的价值为: 在实际中,我们经常会碰到n年后达到稳定增长状态的公司,该类公司的价值可表示如下: ○2公司自由现金流贴现模型的适用情况 公司自由现金流贴现模型更适合对那些具有较高的财务杠杆比率以及财务杠杆比率正在发生变化的公司。当偿还债务导致的波动性使计算公司股权自由现金流变得困难或由于较高的负债导致负的股权自由现金流时,股权自由现金流贴现模型就无法使用,而公司自由现金流贴现模型正好弥补了这一缺陷。因为FCFF是偿还债务前的现金流,不受偿还债务的影响,也不可能出现负值。 公司自由现金流贴现模型是对整个企业进行估值,但股权价值可通过该模型估计出整个

DDM、DCF模型及RNA V简介 绝对估值法(折现方法) 1.DDM模型(Dividend discount model /股利折现模型) 2.DCF /Discount Cash Flow /折现现金流模型) (1)FCFE ( Free cash flow for the equity equity /股权自由现金流模型)模型 (2)FCFF模型( Free cash flow for the firm firm /公司自由现金流模型) DDM模型 V代表普通股的内在价值, Dt为普通股第t期支付的股息或红利,r为贴现率 对股息增长率的不同假定,股息贴现模型可以分为 :零增长模型、不变增长模型(高顿增长模型)、二阶段股利增长模型(H模型)、三阶段股利增长模型和多元增长模型等形式。 最为基础的模型;红利折现是内在价值最严格的定义; DCF法大量借鉴了DDM的一些逻辑和计算方法(基于同样的假设/相同的限制)。 1. DDM DDM模型模型法(Dividend discount model / Dividend discount model / 股利折现模型股利折现模型) DDM模型 2. DDM 模型的适用分红多且稳定的公司,非周期性行业; 3. DDM 模型的不适用分红很少或者不稳定公司,周期性行业; DDM模型在大陆基本不适用; 大陆股市的行业结构及上市公司资金饥渴决定,分红比例不高,分红的比例与数量不具有稳定性,难以对股利增长率做出预测。 DCF 模型 2.DCF /Discount Cash Flow /折现现金流模型) DCF估值法为最严谨的对企业和股票估值的方法,原则上该模型适用于任何类型的公司。 自由现金流替代股利,更科学、不易受人为影响。 当全部股权自由现金流用于股息支付时, FCFE模型与DDM模型并无区别;但总体而言,股息不等同于股权自由现金流,时高时低,原因有四: 稳定性要求(不确定未来是否有能力支付高股息); 未来投资的需要(预计未来资本支出/融资的不便与昂贵); 税收因素(累进制的个人所得税较高时); 信号特征(股息上升/前景看好;股息下降/前景看淡) DCF模型的优缺点 优点:比其他常用的建议评价模型涵盖更完整的评价模型,框架最严谨但相对较复杂的评价模型。需要的信息量更多,角度更全面, 考虑公司发展的长期性。较为详细,预测时间较长,而且考虑较多的变数,如获利成长、资金成本等,能够提供适当思考的模型。 缺点:需要耗费较长的时间,须对公司的营运情形与产业特性有深入的了解。考量公司的未来获利、成长与风险的完整评价模型,但是其数据估算具有高度的主观性与不确定性。复杂的模型,可能因数据估算不易而无法采用,即使勉强进行估算,错误的数据套入完美的模型中,也无法得到正确的结果。小变化在输入上可能导致大变化在公司的价值上。该模型的准确性受输入值的影响很大(可作敏感性分析补救)。 FCFE /FCFF模型区别 股权自由现金流(Free cash flow for the equity equity ): 企业产生的、在满足了再投资需求之后剩余的、不影响公司持续发展前提下的、可供股东股东分配的现金。

绝对估值法的选用比较 绝对估值法的选用比较 【摘要】价值评估一直是资本市场上各大利益相关体所共同关注的焦点,随着价值评估理论的应用发展,其应用范围也得到不断拓展。企业价值评估方法可以分为相对估值法和绝对估值法,绝对估值法以其严谨的评估思路、评估内含价值的特性,成为了更具有说服力、客观的估值方法。 【关键词】绝对估值法,企业价值,股权价值 在企业价值评估方法中,绝对估值法以其严谨的评估思路、评估内含价值的特性,是较相对估值法更有说服力、客观的估值方法,具体分为自由现金流折现模型、股利折现模型、经济增加值折现法、净资产价值法等。 1、自由现金流折现模型。 自由现金流,是指扣除企业持续经营所需现金及资本支出后的现金流量。该种模型通过对企业预测期每期产生的自由现金流和最后自由现金流的终值进行贴现求和,得到股权价值或者是企业价值,可以细分为股权自由现金流模型和公司自由现金流折现模型。 1)股权自由现金流折现模型。 股权自由现金流(FCFE),是指公司可以最大化的能自由分配给股权资本提供者的现金流总和。 FCFE=净利润+折旧及摊销-营运资本增加-资本性支出+长期经营性负债的增加-长期经营性资产的增加+新增付息债务-债务本金的偿还 上式中r代表了股权资本提供者的预期回报的收益率,可以使用CAMP推导。 2)公司自由现金流折现法模型。 公司自由现金流(FCFF),是指公司向包括债权人与股东(包括普通股股东和优先股股东)的所有资本提供者进行自由分配的现金流总和。

FCFF=扣除调整税后的净经营利润(NOPLAT)+折旧及摊销-营运资本增加-资本支出+长期经营性负债的增加-长期经营性资产的增加上式中折现率选用了加权平均资金成本(WACC),主要是考虑到融资来源有股东和债权人。WACC以股权及债权占总资本结构的百分比,再分别乘以各自对应的资本成本。假定D是付息债务的市场价值,E是股权的市场价值,kd是税前债务成本,ke是股权资本成本,t是法定税率: 3)FCFE和FCFF比较分析。 两种方法的本质和目的是一致,但实务中更多使用的是公司自由现金流折现模型。它具有股权自由现金流折现模型所不具备的优越性是:首先,使用FCFF方法不用考虑资本结构的影响,评价结果的可比性大大增强。在剔除利息税盾作用后,以扣除调整税后的净经营利润NOPLAT作为开始计算的基础。这样,可以选择不同资本结构的企业的作为参照比较,对目标企业的评价更加充分。其次,使用FCFF 方法不受债务偿还及新增计划的影响,被操作性降低。绝大多数现代企业是依赖于债权注入来保障战略投资项目的部署施行。那么,大额的债务增减明显将会左右现金流,不仅对财务杠杆波动较大,还会影响最终的估值评价结果。 最重要的,使用FCFF有助于分析企业价值的核心驱动因素。FCFF 计算公式的构成项涵盖了企业经营全貌,可以客观反映企业价值的评价结果,尤其适用于企业管理者通过其对影响价值核心因素的进行深入分析。 2、股利折现模型。 股利折现模型(DDM),是由持股期内的现金分红和持有期末卖出的预期价格构成的现金流总和。 上式中r代表了股权资本提供者的必要报酬率,可以使用CAMP 推导。r=无风险利率+×风险溢价,其中风险溢价=市场的资产组合预期收益率一无风险利率,系数表示了该股票的风险程度。 在实务中,企业使用股利折现模型的前提是拥有股利政策。股利政策有固定股利支付率政策、剩余股利政策、固定增长股利政策还是低正常股利加额外股利政策,需要注意的是不同的股利政策将直接影

相对估值法与绝对估值法的比较 ——对公司内在价值的应用 摘要:首先从相对估值法和绝对估值法具体操作过程对两者进行了比较,包括介绍了相对估值法最常用的市盈率法和市净率法的计算公式、估值过程、适用对象和各自优缺点,绝对估值法中股利贴现模型(DDM)和折现现金流模型(DCF)这两个模型的计算公式、适用对象和优缺点,最后从相对估值法和绝对估值法两种方法逻辑本身所具备的优缺点进行了比较。 关键词:相对估值法绝对估值法估值比较 中图分类号:F830.9文献标识码:A 1引言 公司估值方法是上市公司基本面分析的必要过程,通过比较用估值方法计算出的公司理论股价与市场实际股价之间的差异,可以指导投资者进行具体的投资行为。估值方法主要有反映市场供求决定股价的相对估值法和反映内在价值决定股价的绝对估值法,这两种方法有不同的计算公式、适用对象和优缺点。 2 相对估值法 2.1相对估值法简介 相对估值法又称可比公司法,是指对公司估值时将目标公司与可比公司对比,用可比公司的价值衡量目标公司的价值。 相对估值法最为常用的方法是市盈率法和市净率法,此外还有净利润成长率法、价格营收比例法、企业价值法等。

2.2市盈率法 2.2.1 市盈率计算公式 ) ()(/E P E P 普通股每股收益普通股每股市价)市盈率(= 2.2.2市盈率法具体估值过程 首先,根据注册会计师审校后的盈利预测计算出发行人的每股收益(E);然后,根据二级市场的平均市盈率、同类行业公司股票的市盈率、发行人的经营状况及其成长类型等拟定发行市盈率(P/E);最后两者相乘得到公司每股市价,调整后得到整个估值公司的价值。 2.2.3市盈率法的评析 市盈率法适用于周期性弱的公司,如公共服务业等。 它的优点是,它是一个将股票价格与当前公司盈利状况联系在一起的一种直观的统计比率[1] ;通常,市盈率比较容易得到和计算,也能够反映公司的风险和成长性。 它的缺点是,当每股收益价值为负值时市盈率没有意义;经济周期会引起公司收益的波动从而引起市盈率的变动,因此市盈率不大适合周期性强的企业。 2.3 市净率法 2.3.1 市净率公式 ) ()()/(B P B P 每股净资产普通股每股市价市净率= 2.3.2市净率法具体估值过程 与市盈率法的估值过程类似,此处不再展开。 2.3.3市净率法的评析 与市盈率法不同,市净率法比较适合周期性强的企业,如银行业、保险业等。 市净率法的优点是,每股净资产相对稳定和直观;每股价值收益为负值的公司,或者非持续经营的公司,此方法仍然适用。 市净率法的缺点是,资产的准确计算比较困难,尤其是品牌价值、人力资源价值等无形价值的确定;会计制度大多数规定,资产的账面价值等于最初的购买

股票绝对估值法-DCF(现金流贴现模型) 现金流贴现模型是通过预测未来的现金流量,来进行估值。DCF估值法适用于:那些股利不稳定,但现金流增长相对稳定的公司。那些现金流能较好反映公司盈利能力的公司。 公式为: 其中V为每股股票的内在价值,Dt是第t年每股股票现金流的期望值,k是股票的期望收益率。公式表明,股票的内在价值是其逐年期望现金流的现值之和。 大多数的财务教材都把DCF看作是给那些可以产生现金流资产进行估值的最佳方法。理论上讲(以及在学院考试中),DCF估值法很有效。但在实际运用中,它很难运用到股价估值上。尽管投资百科网相信DCF具有它的优势,但不可否认的是,其他的一些估值方法更能对股票作出一个全面,便于理解的估值。 DCF分析法的基本原理 DCF分析法认为,产生现金流的资产,包括固定收益产品(债券)、投资项目,及整个公司的价值等于其在未来一定期限内所产生的现金流,按照适合的折现率折现后计算出的现值(PV)。公式如下: PV = CF1 / (1+k) + CF2 / (1+k)2 + … [TCF / (k - g)]/ (1+k)n-1 其中: PV:现值CFi:现金流K:贴现率TCF:现金流终值g:永续增长率预测值n:折现年限 在对股票估值时,分析师们通常使用自由现金流(FCF)作为估值模型中的现金流。FCF一般是用经营性现金流减去资本支出后得到的。得出现值后再除以总股本既得出每股价值。有时,分析师们还会用调整过的自由现金流先计算出公司所有利益相关人(包括债权人和股权人)拥有的资产现值,然后再减去债权人拥有的资产现值,就得到股票资产的现值,既股价的合理价值。 DCF的问题 1、关于现金流的预测

一、单项选择题 1. 关于绝对估值法的基本原理描 述最完整的是()。 A. 资产的价值等于资产未来的收 益 B. 资产的价值等于其预期的未来 收益 C. 资产的价值等于其预期的未来 收益之和 D. 资产的价值等于其预期未来收 益的现值之和 您的答案:D 题目分数:10 此题得分:10.0 二、多项选择题 2. 股权自由现金流具有()的特 征。 A. 扣除了企业持续经营所需要的 各项现金支出 B. 不光取决于公司创造现金的能 力,还取决于公司负债结构的调整 C. 负债比率的调整意味着公司风 险程度的变化,在使用股权自由现 金流贴现时应进行相应的调整 D. 不受公司财务杠杆的影响 您的答案:C,A,B 题目分数:10 此题得分:10.0 3. 企业内在价值的决定因素有 ()。 A. 自由现金流的数量 B. 自由现金流的产生的时间 C. 自由现金流的层次 D. 自由现金流承担的风险 您的答案:D,B,A 题目分数:10

此题得分:10.0 4. 绝对估值法的特征包括()。 A. 技术上最严密的估值方法,明确 的测算了收益和风险以及对估值结 果的影响 B. 一般来说,需要对企业进行全面 理解才能得到合理结论 C. 方法透明,更利于深入分析和讨 论 D. 能够精确的估计企业的价值 您的答案:A,C,B 题目分数:10 此题得分:10.0 5. 下列关于贴现率说法正确的是 ()。 A. 反映贴现现金流的风险 B. 反映资本的预期收益水平 C. 反映对应资本的机会成本 D. 可根据需要任意调整 您的答案:C,A,B 题目分数:10 此题得分:10.0 6. 公司自由现金流的特征包括 ()。 A. 体现了公司整体资产的经营效 益 B. 不受公司财务杠杆的影响 C. 不光取决于公司创造现金的能 力,还取决于公司负债结构的调整 D. 已经扣除了公司持续生产经营 以及扩大生产经营所需的各项现金 支出 您的答案:D,B,A 题目分数:10 此题得分:10.0 三、判断题 7. 净利润不是投资评估的终点,它

绝对估值法也是常用的估值方法,主要有两种方法:一是现金流贴现定价模型估值法;二是B—S期权定价模型估值法(主要应用于期权定价、权证定价等)。 上市公司的绝对估值法与相对估值法相对,主要采用的是现金流贴现和红利贴现的方法,包括公司自由现金流(FCFF)、股权自由现金流(FECE)和股利贴现模型(DDM)。 绝对估值的作用:股票的价格总是围绕着股票的内在价值上下波动,发现价格被低估的股票,在股票的价格远远低于内在价值的时候买入股票,而在股票的价格回归到内在价值甚至高于内在价值的时候卖出以获利。 绝对估值法的估值过程主要是基于预期未来现金流和贴现率两个因素。采用该方法估值,只有在被估值资产的预期未来现金流的现值之和为正。并且可以比较可靠地估计未来现金流的发生时间,绝对估值法同时又能根据现金流的风险特征确定出恰当的贴现率的情况下才适用。然而在现实情况中,由于公司的未来业务倩况总是动态的和不确定的,在预测现金流方面将出现困难,特别是预测的时期越长,进行准确的预测就越难,使用贴现现金流估值法进行估值就越难得到好的结果。 相对于绝对估值法而言,相对估值法则简单易用,可以迅速获得被估值资产的价值,绝对估值法尤其是当资本市场上有大最的可比资产进行交易,并且市场在平均水平上对这些资产定价是正确的时候。绝对估值法但相对估值法仍然存在以下两个问题:

第一比率估值法容易被误用和操作。由于事实上并不存在与估值对象完全一致的公司或资产,绝对估值法选择可比公司或可比资产是一个主观判断。因此,有偏见的分析人员往往会选择一组可比公司来印证他对公司价值的偏见。绝对估值法尽管这种偏见也存在于绝对估值法当中,但在运用绝对估值法估值的过程中,必须明确说明决定内在价值的假设前提。但使用相对估值法时.这些假设常常不必提及。

企业价值估值模型 相对估值法(乘数方法): 一市价/净利比率模型(即市盈率模型)PE法 基本 模型 目标企业每股价值=可比企业平均市盈率×目标企业的每股净利 模型 原理 驱动 因素 ①企业的增长潜力;②股利支付率;③风险(股权成本)。其中最主要驱动因素是企业的增长潜力。 模型优点①计算市盈率的数据容易取得,并且计算简单;②市盈率把价格和收益联系起来,直观地反映投入和产出的关系;③市盈率涵盖了风险补偿率、增长率、股利支付率的影响,具有很高的综合性。 模型局限性①如果收益是负值,市盈率就失去了意义;②市盈率除了受企业本身基本面的影响以外,还受到整个经济景气程度的影响。在整个经济繁荣时市盈率上升,整个经济衰退时市盈率下降。 模型适用范围市盈率模型最适合连续盈利,并且β值接近于1的企业。周期性较弱企业,如公共服务业,因其盈利相对稳定。 PE法的理解逻辑上,PE估值法下,绝对合理股价P=EPS×P/E;股价决定于EPS与合理P/E值的积。在其它条件不变下,EPS预估成长率越高,合理P/E值就会越高,绝对合理股价就会出现上涨;高EPS成长股享有高的合理P/E,低成长股享有低的合理P/E。因此,当EPS实际成长率低于预期时(被乘数变小),合理P/E值下降(乘数变小),乘数效应下的双重打击小,股价出现重挫,反之同理。 基本模型市净率=市价÷净资产 股权价值=可比企业平均市净率×目标企业净资产 模型原理 驱动因素①权益报酬率;②股利支付率;③增长率;④风险(股权成本)。其中最主要驱动因素是权益报酬率。 模型优点①净利为负值的企业不能用市盈率估价,而市净率极少为负值,可用于大多数企业;②净资产账面价值的数据容易取得,并且容易理解;③净资产账面价值比净利稳定,也不像利润那样经常被人为操纵;④如果会计标准合理并且各企业会计政策一致,市净率的变化可以反映企业价

1.股票估值方法分为股票相对估值和股票绝对估值两种: 相对估值是使用市盈率、市净率、市售率、市现率等价格指标与其他多只股票(对比系)进行对比,如果低於对比系相应的指标值的平均值,股票价格被低估,股价将很有希望上涨,使得指标回归对比系的平均值。相对估值包括PE、PB、PEG、EV/EBITDA等估值法。通常的做法是对比,一个是和该公司历史数据进行对比;二是和国内同行业企业的数据进行对比,确定它的位置;三是和国际上的(特别是香港和美国)同行业重点企业数据进行对比。 绝对估值是通过对上市公司历史及当前的基本面的分析和对未来反映公司经营状况的财务数据的预测获得上市公司股票的内在价值。绝对估值的方法:一是现金流贴现定价模型;二是B-S期权定价模型(主要应用於期权定价、权证定价等)。现金流贴现定价模型目前使用最多的是DDM和DCF,而DCF估值模型中,最广泛应用的就是FCFE 股权自由现金流模型。绝对估值的作用:股票的价格总是围绕著股票的内在价值上下波动,发现价格被低估的股票,在股票的价格远远低於内在价值的时候买入股票,而在股票的价格回归到内在价值甚至高於内在价值的时候卖出以获利。 2.除绝对估值和相对估值两种股票估值方法外,还有一种联合估值方法,所谓联合估值是结合绝对估值和相对估值,寻找同时股价和相对

指标都被低估的股票,这种股票的价格最有希望上涨。 主流估值方法有利有弊: 目前对于股票的估值基本是结合使用两种方法,即绝对估值法和相对估值法。对应每一种估值方法,目前都有比较成熟的理论模型。绝对估值模型一般是指DCF模型,该模型的理论依据是:股票估值应当与预期持有该股票期间能得到的收益相关,这些收益可以界定为股票的未来现金流量。考虑到货币的时间价值,还需要对未来现金流量进行折现。因此,股票的价值可以其预期能够获得的现金流量的现值估算。相对估值法亦称可比公司法,是指对股票进行估值时,对可比较的公司进行分析,尤其侧重选择具有相似业务、相似规模的公司股票价格作为估值基础,然后根据目标公司具体特征进行调整。