4.1 资本资产定价模型(CAPM)

第4章 资本资产定价模型

资本资产定价模型(Capital Asset Pricing Model, CAPM) 1964年,夏普(W.Sharp)在马科维茨投资组合理论 的基础上对证券价格的风险-收益关系进行了深入研 究,并提出了资本资产定价模型(CAPM)。 此 后 , 林 特 纳 ( Lintner,1965 ) 、 莫 森 (Mossin,1966)又分别独立提出资本资产定价模型。 CAPM解决了所有的人按照组合理论投资下,资产的 收益与风险的问题。 CAPM 理论包括两个部分:资本市场线(CML)和证 券市场线(SML)。

天津大学管理与经济学部 投资学 2

4.1.2

资本市场线的导出

4.1.2

资本市场线的导出

资本资产定价模型的基本假设

1、投资者按照均值-方差准则对资产进行评价; 2、投资者都是风险厌恶的; 3、允许无风险借贷; 4、完美资本市场,不存在信息不对称,无交易 成本; 5、资产无限可分; 6、投资者对资产的分布特征具有相同的期望。

天津大学管理与经济学部 投资学 3

假设市场中的每个投资者都是资产组合理论的有 效应用者,人人都是理性的! 这些投资者对每个资产回报的均值、方差以及协 方差具有相同的预期,但风险规避程度不同。 根据分离定理,这些投资者将选择具有相同的结 构的风险基金(风险资产组合)。投资者之间的 差异仅仅体现在风险基金和无风险资产的投资比 例上。

天津大学管理与经济学部 投资学 4

若市场处在均衡状态,即供给=需求,且每一位投资者 都购买相同的风险基金,则该风险基金应该是何种基金 呢?(对这个问题的回答构成了CAPM的核心内容) 风险基金=市场组合(Market portfolio):与整个市场 上风险证券比例一致的资产组合。对股票市场而言,就 是构造一个包括所有上市公司股票,且结构相同的基金 (如指数基金)。 因为只有当风险基金等价与市场组合时,才能保证:(1) 全体投资者购买的风险证券等于市场风险证券的总和— —市场均衡;(2)每个人购买同一种风险基金——分离 定理。

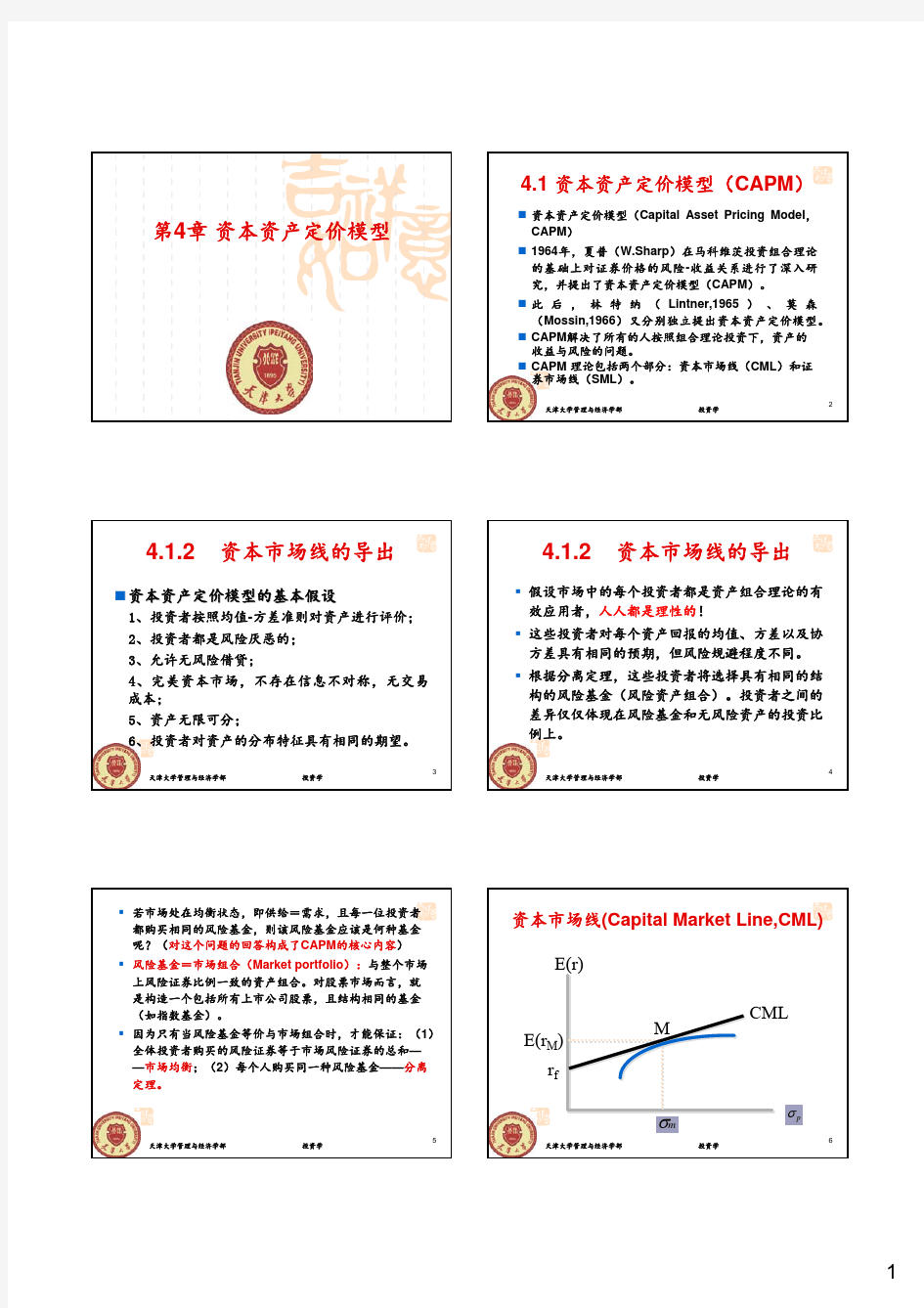

资本市场线(Capital Market Line,CML) E(r) M CML

E(rM) rf

σm

天津大学管理与经济学部 投资学 5 天津大学管理与经济学部 投资学

σp

6

1

rp

rm

m 资本市场 线CML σm

1. 斜率与市场风险溢价

rf

σp

rp = rf +

M rf E(rM) - rf = = = =

天津大学管理与经济学部

rm ? rf

σm

σp

rp = rf +

rm ? rf

σm

σp

市场组合 无风险收益率 市场风险溢价 CML的斜率

投资学 8

其中,rf 为市场无风险收益率;rp , σ p为加入无风险资产 后的组合的期望收益与风险;rm , σ m为市场组合的期望 收益与风险。

1.3 资本市场线

资本市场线描述的是均衡的资本市场上任一 投资组合的预期收益率与其风险之间的关系。 当市场处于均衡状态时,市场组合也就等于 上一章所讨论的切点投资组合,它代表了所 有投资者对风险资产的投资方式。 所有投资者在进行最优投资选择时都是将其 资金在无风险资产和M之间进行分配,与M 的连线也就是有效集,这条直线形有效集称 为资本市场线。

天津大学管理与经济学部 投资学 9

CML是无风险资产与风险资产构成的组合 的有效边界。

CML的截距被视为时间的报酬 CML的斜率就是单位风险溢价

在金融世界里,任何资产组合都不可能超 越CML 。由于单个资产一般来说,并不是 最优的资产组合,因此,单个资产也位于 该直线的下方。

天津大学管理与经济学部 投资学 10

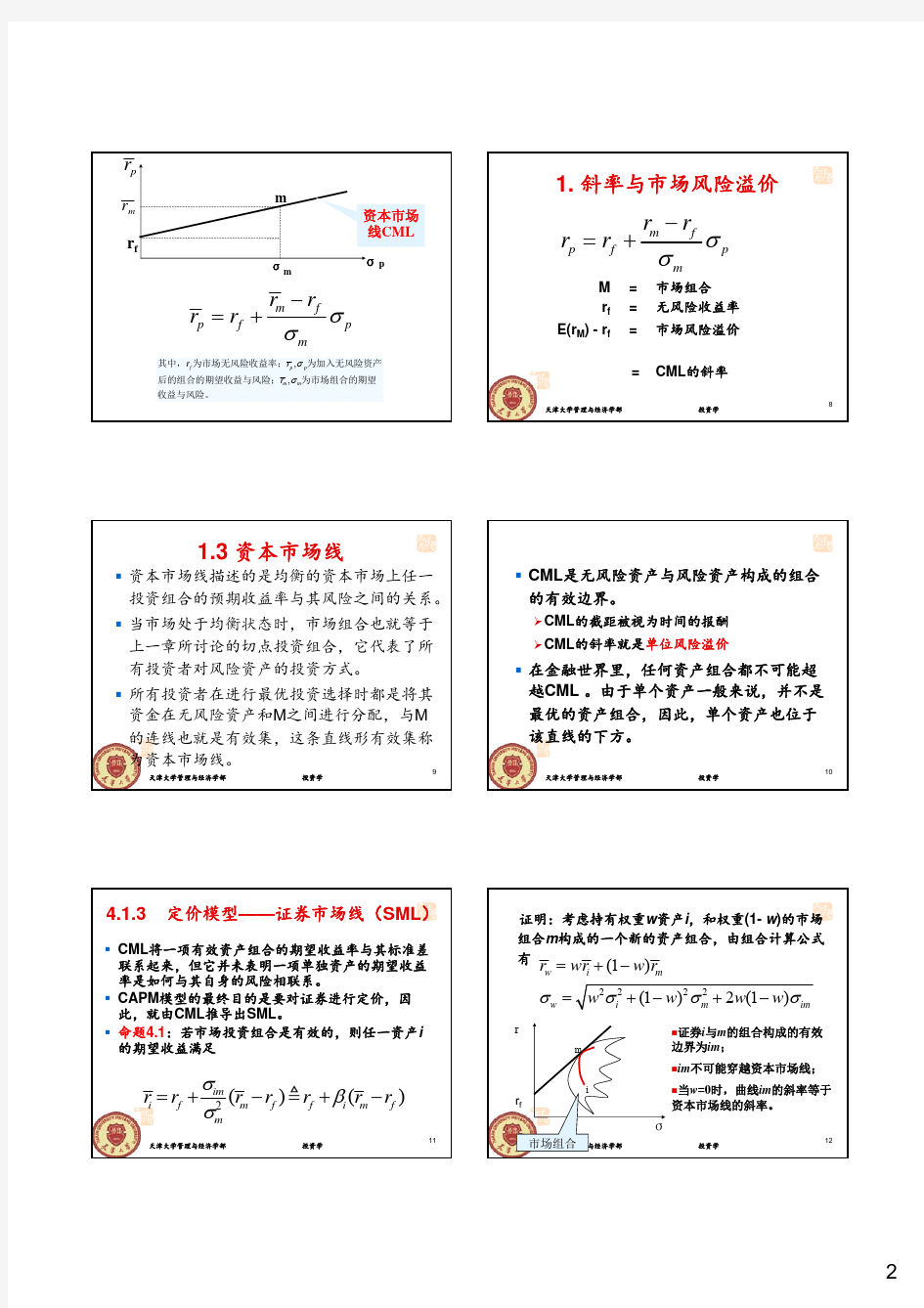

4.1.3

定价模型——证券市场线(SML)

CML将一项有效资产组合的期望收益率与其标准差 联系起来,但它并未表明一项单独资产的期望收益 率是如何与其自身的风险相联系。 CAPM模型的最终目的是要对证券进行定价,因 此,就由CML推导出SML。 命题4.1:若市场投资组合是有效的,则任一资产i 的期望收益满足

证明:考虑持有权重w资产i,和权重(1- w)的市场 组合m构成的一个新的资产组合,由组合计算公式 有

rw = wri + (1 ? w)rm

2 σ w = w2σ i2 + (1 ? w)2 σ m + 2w(1 ? w)σ im

r

m

证券i与m的组合构成的有效 边界为im; im不可能穿越资本市场线;

i

σ ri = rf + im (rm ? rf ) rf + βi (rm ? rf ) 2 σm

天津大学管理与经济学部 投资学 11

rf

当w=0时,曲线im的斜率等于 资本市场线的斜率。

σ

天津大学管理与经济学部 市场组合 投资学 12

2

2 drw dσ wσ i2 + ( w ? 1)σ m + (1 ? 2 w)σ im = ri ? rm , w = dw dw σw

证券市场线(Security market line)

ri

因此, drw dσ w dr / dw ( r ? r )σ = w = i m 2m dσ w / dw w=0 σ im ? σ m

w=0

该斜率与资本市场线相等则 (ri ? rm )σ m rm ? rf = , 解得 2 σ im ? σ m σm ri = rf +

rm

rf

M

SML

σ im (r ? r ) rf + βi (rm ? rf ),证毕。 2 σm m f

投资学 13 天津大学管理与经济学部

1

投资学

βim

14

天津大学管理与经济学部

方程以 rf 为截距,以rm ? rf 为斜率。 因为斜率是正的,所以 βim 越高的证 券,其期望回报率也越高。

m 称证券市场线的斜率 r ?rf 为风险价 β im 为证券的风险。由βim 的 格,而称 定义,我们可以看到,衡量证券风险 的关键是该证券与市场组合的协方差 而不是证券本身的方差。

2 D ( ri ) = β i2 D ( rm ) = β i2σ m

β系数。美国经济学家威廉·夏普提出的风险衡量 指标。用它反映资产组合波动性与市场波动性关 系(在一般情况下,将某个具有一定权威性的股 指(市场组合)作为测量股票β值的基准)。 如果β值为1.1,即表明该股票波动性要比市场大 盘高10%,说明该股票的风险大于市场整体的风 险,当然它的收益也应该大于市场收益,因此是 进攻型证券。反之则是防守型股票。无风险证券 的β值等于零,市场组合相对于自身的β值为1。

15 天津大学管理与经济学部 投资学 16

βi =

天津大学管理与经济学部

σ im 2 σm

投资学

计算实例:在实际操作中,人们如要计算某 资产组合的预期收益率,那么,应首先获得 以下三个数据:无风险利率,市场资产组合 预期收益率,以及β值。 假定某证券的无风险利率是3%,市场资产 组合预期收益率是8%,β值为1.1,则该证 券的预期收益率为?

思考:现实中的证券有没有可能高(低)于证券市 场线?

ri

ra ra .

.

rm

rf

m

rb rb

rp = rf + β (rm ? rf ) = 3% + (8%-3%)1.1 = 8.5%

可见,β值可替代方差作为测定风险的指标。

1

天津大学管理与经济学部 投资学

βim

18

3

注 意

SML给出的是期望形式下的风险与收益的关系, 若预期收益高于证券市场线给出的的收益,则应 该看多该证券,反之则看空。 SML只是表明我们期望高贝塔的证券会获得较高 的收益,并不是说高贝塔的证券总能在任何时候 都能获得较高的收益,如果这样高贝塔证券就不 是高风险了。若当前证券的实际收益已经高于证 券市场线的收益则应该看空该证券,反之则看多。 当然,从长期来看,高贝塔证券将取得较高的平 均收益率——期望回报的意义。

注意

SML虽然是由CML导出,但其意义不同

(1)CML给出的是市场组合与无风险证券构成 的组合的有效集,任何资产(组合)的期望收 益不可能高于CML。 (2)SML给出的是单个证券或者组合的期望收 益,它是一个有效市场给出的定价,但实际证 券的收益可能偏离SML。

均衡时刻,有效资产组合可以同时位于资 本市场线和证券市场线上,而无效资产组 合和单个风险资产只能位于证券市场线上.

天津大学管理与经济学部 投资学 20

天津大学管理与经济学部

投资学

19

投资组合的贝塔值公式

命题4.2:组合的贝塔值是组合中各个资 产贝塔值的加权平均。

证明:若一个组合的收益率为r = 则 co v r , rm ) = (

CAPM在投资实践中的应用 CAPM在投资实践中的应用

(1)利用CAPM选择股票 参数α和 β应用:α度量超额收益指标; β 度 量风险指标。 (2)判断证券是否高估或低估 (3)投资者根据资产风险-收益特征构建资产组 合

∑

n

i =1

w i ri

∑w

i =1 n i

n

i

co v ri , rm ) (

i

βp =

∑wβ

i =1

故命题成立,证毕。

天津大学管理与经济学部 投资学 21 天津大学管理与经济学部 投资学 22

判断证券价格的高估与低估

E (rB ) ′ E (rB )

预测股票价格的应用

股利折现模型 P0 = D1 /(k ? g ) 股东投资报酬率,k可以由CAPM模型来估 计

价值低估区 A B 价值高估区

′ E (rA )

E (rA )

β ( A)

β (B )

天津大学管理与经济学部

投资学

23

天津大学管理与经济学部

投资学

24

4

讨论问题

1. A股票预期收益率为12%,而风险系数β= 1,B股票预期收益率为13%,β=1.5,市场组合 的期望收益率为11%,rf=5%

a. 根据CAPM模型,购买哪只股票更好? b. 每只股票的是多少?画出证券市场线,并在图上画 出每只股票的风险-收益点及标注出值。

4.1.5 资产的风险结构

1. 系统风险(Systemic risk)

它是指由于公司外部、不为公司所预计和控制的因 素造成的风险。通常表现为国家、地区性战争或骚 乱(如9.11事件,美国股市暴跌),全球性或区域 性的石油恐慌,国民经济严重衰退或不景气,国家 出台不利于公司的宏观经济调控的法律法规,中央 银行调整利率等。 系统性风险事件一旦发生,将波及所有的证券,但 是由于β不同,不同的证券对此反应是不同,可见 β又反应某种证券的风险对整个市场风险的敏感度。

25 天津大学管理与经济学部 投资学 26

2. 无风险利率为8%,市场资产组合的预期收益 率为16%,某投资项目的β=1.3。

a. 求这一项目的期望收益率。 b. 如果该项目的预期I R R=1 9%,是否应投资于该 项目?

天津大学管理与经济学部 投资学

系统性风险与非系统性风险 系统风险及其因素的特征:

(1)系统性风险由共同一致的因素产生。 (2)系统性风险对证券市场所有证券都有影 响,包括某些具有垄断性的行业同样不 可避免,所不同的只是受影响的程度不 同。 (3)系统性风险不能通过投资分散化达到化 解的目的。 (4)系统风险与预期收益成正比关系,市场 只对系统风险进行补偿。

27

非系统性风险

系统性风险

经营风险 财务风险 经济周期风险 市场风险 购买力风险 利率风险 (经营不善) (资本结构不合理) (宏观经济波动) (市场波动) (通货膨胀) (升息风险) 对于有效投资组合,这种风险 并不存在,已经被分散化 投资组合不在 CML 上

天津大学管理与经济学部

对于有效投资组合,这是唯一的 风险源,是不可被风险分散化的 投资组合在 CML 上

投资学 28

天津大学管理与经济学部

投资学

2. 非系统性风险

定义:产生于某一证券或某一行业的独特事 件,如破产、违约等,与整个证券市场不发 生系统性联系的风险。即总风险中除了系统 风险外的偶发性风险,或称残余风险和特有 风险(Special risk)。 非系统风险可以通过组合投资予以分散,因 此,投资者可以采取措施来规避它,所以, 在定价的过程中,市场不会给这种风险任何 酬金。 对单个证券而言,由于其没有分散风险,因 此,其实际的风险就是系统风险加上特有风 险,所以其收益就是

天津大学管理与经济学部 投资学 29

ri = ri + ε i = rf + (rm ? rf ) β + ε i

无风险收益 系统风险补偿

特有风险补偿

天津大学管理与经济学部

投资学

30

5

资产的风险结构

rit

风险度量的两种方法: (1)标准差(或方差)

ε it

βi

(2)beta,风险系数值

ai rmt

两种度量方法有何差别?

证券与市场组合的回归拟合

天津大学管理与经济学部 投资学 31 天津大学管理与经济学部 投资学 32

4.1.4

证券市场线与风险结构

(1)

(2)

若 c o v rm , ε i) = 0 , 则 ( D ( ri ) = β i2 D ( rm ) + D ( ε i ) = β i2 σ

2 m

设某种资产i的收益为

ri = rf + βi (rm ? rf ) + εi

设

+σ

εi

2

除了无风险资产,任何资产 组 合 都 有 β ≠ 0,即 便 是 最 大 限 分 散 风 险 的 市 场 组 合 β = 1, 其 风 险

2 仍有σm 由贝塔的意义可知,它定义资产风险与市场整体 风险的相关关系,也就是贝塔定义了系统风险对 资产的影响。

33 天津大学管理与经济学部 投资学 34

E (ε i ) = 0

则由(1)和(2)得到

ri = rf + βi (rm ? rf )

天津大学管理与经济学部 投资学

(3)

2. 证券的系统风险本质上是该证券与市场上 所有证券的协方差加权和。

由于rm = ∑ w j rj,则

j =1 n

命题4.3:系统风险无法通过分散化来消除。

证 明 : 若 假 定 D (ε i ) = σ ε2 , wi = 1 , cov(ε i , ε j ) = 0 n cov(ε i , σ m ) = 0, i = 1, 2..., n, 由 命 题 6.4可 知

2 D ( rp ) = β p D ( rm ) + D ( ∑ wi ε i ) i =1 n

βi =

σ im cov(rm , ri ) cov(rm , ri ) = = = 2 2 2 σm σm σm

∑w

j =1

n

j

cov( rj , ri )

2 σm

一般地,由于一种证券不可能与市场上所有证券 之间都相互独立,故系统风险不为0。 问题:用方差与β测量证券风险性质相同吗?为 什么?

天津大学管理与经济学部 投资学 35

= (∑

i =1

n

n 1 2 β i ) 2 σ m + ∑ wi2σ ε2 n i =1 n n 1 1 2 β i ) 2 σ m + ∑ ( ) 2 σ ε2 n i =1 n

= (∑

i =1

6

系 统 风 险

组合投资与风险分散

D ( rp ) = ( ∑

n 1 1 2 β i ) 2 σ m + ∑ ( ) 2 σ ε2 n i =1 n i =1 n 1 1 2 = ( ∑ β i ) 2 σ m + n 2 σ ε2 n i =1 n n

n→ ∞ βi → β

2 lim D ( r p ) = β 2σ m

非 系 统 风 险

投资 组合 方差

σ2

总 风 险

由 于 β > 0, 故 无 法 通 过 以 资 产 组 合 的 方 式 消 除 由 β引 起 的 风 险 , 即 无 法 通过分散化来消除系统风险。

非系统 风险 系统 风险 资产数目 n

天津大学管理与经济学部

投资学

37

天津大学管理与经济学部

投资学

38

投资组合风险与组合中证券数目之间的关系

证券数目 1 2 8 16 32 128 510 投资组合的标准差(%) 40.0 28.3 14.1 10.0 7.1 3.5 1.8

证券数目 1 2 8 16 32 128 指数基金

投资组合中的证券数目与风险和回报率

平均回报率 (%) 9 9 9 9 9 9 9 标准差 (%) 40.0 32.4 25.6 24.0 23.6 22.8 22.0 可消除的风险 份额(%) 45 38 20 12 8 2 0 与市场相关的风险 份额(%) 55 62 80 88 92 98 100

资料来源:Fisher, Lawrence, and James H. Lorie, Some studies of variability of returns on investment in common stocks, Journal of Business,Apr.1970,pp99-134.

天津大学管理与经济学部

投资学

39

天津大学管理与经济学部

投资学

40

小结

我国证券市场系统性风险随时间变动的趋势

SML的β表示资产的波动性与市场波动的 关系,市场组合的β=1, 若β>1,则表 明其波动大于市场,或者说由于市场波动 导致证券比市场更大的波动,反之则反。 β衡量的风险是系统风险的,系统风险无 法通过分散化消除。 由于证券的期望收益是关于β的线性函 数,这表明市场仅仅对系统风险进行补 偿,而对非系统风险不补偿。

天津大学管理与经济学部

1993-2003年证券市场系统性风险分布

投资学

41

天津大学管理与经济学部

投资学

42

7

β系数的应用 (一)证券类型的划分 :

β > 0 ,同方向运动,普涨共跌;

(二)风险报酬测度和证券估值

E (R )

被低估的证券

β < 0 ,反方向运动,逆市; β < 1 ,保守或防御型资产;

CM L

B′

B

β = 1 ,中性资产;

1 < β < 1. 5 ,较大风险资产;

E (rB ) ′ E (rB ) ′ E ( rA ) E ( rA )

A

A′

被高估的证券

β > 1. 5 ,高风险资产。

β ( A)

β ( B)

β

β系数在风险测度中的应用

天津大学管理与经济学部 投资学 43 天津大学管理与经济学部 投资学 44

四、β系数计量及其相关问题 四、β (三)作为证券投资组合的重要参数 (四)衡量证券投资组合的特性 (五)根据市场走势,选择不同β 系数的 证券或证券组合可获得超额收益

β 系数估计中的主要关注问题 [1]估计模型的选用 [2]市场组合收益率的选区 [3]市场态势的影响 [4]交易频率问题 1、系数测量方法 [1]历史法 [2]预测法

天津大学管理与经济学部 投资学 45 天津大学管理与经济学部 投资学 46

3、β系数的稳定性

历史β值难以反映资产价格现在乃至未来的波 动特征; Levy(1971):计算β值时时间窗的选择和投 资组合的规模是导致β值产生偏差的重要原因。

4.5 CAPM的实证检验 CAPM的实证检验

一、资本资产定价模型的早期检验

1、布莱克、詹森和舒尔斯检验(1972):对证 券市场线的估计

E(r)

0.04 0.02 市场指数

4、β系数的时变性

β值随时间变化而产生差异的状况

0

??

??? ? ? ?

??

?

-0.02 0

天津大学管理与经济学部 投资学 47

β

0.5 1.0 1.5

投资学

2.0

48

天津大学管理与经济学部

8

2.法玛-麦克贝斯检验(1973)

E(r)

资本资产定价模型的近期检验

法玛和弗伦奇(Fama&French,1992)进一步拓展了法玛-麦 克贝斯研究,提出三因子模型:

Rit ? R ft = αi + bi ( Rmt ? R ft ) + si i SMBt + hi i HMLt + ε it

? ??? ???? ? ??? ??? ? ?? ? ?

Fama-French对多因素的横截面检验

β 系数 只含有 β 变量 只含有账面市值比变量

β

Ln(BE/ME) 0.50 (5.71)

Ln(ME)

0.15 (0.46) -0.15 (-2.58) -0.37 (-1.21) 0.35 (4.44) -0.17 (-3.41) -0.11 (-1.99)

a0

只含有公司规模变量 同时含有 β 和公司规模 同时含有公司规模和账面市 值比

注:括号中为 T 检验值。

49 天津大学管理与经济学部

两者的检验结果均显示: β值与收益率之间几乎 不存在非线性,支持CAPM。

天津大学管理与经济学部 投资学

投资学

50

The CAPM and Reality

Is the condition of zero alphas for all stocks as implied by the CAPM met?

Not perfect but one of the best available

Is the CAPM testable?

Proxies must be used for the market portfolio

How Does the CAPM Perform Empirically Most researchers find a positive relationship between returns and betas, but the relationship is not as strong as the theory suggests.

Also, a great deal of anomalous evidence has come out suggesting that things other than beta are important in determining expected returns:

The Small Firm Effect (Keim, 1981); The Book-toMarket Effect (Stattman, 1980; Rosenberg, et al., 52 1985); The Momentum Effect (Jegadeesh and

天津大学管理与经济学部 投资学

CAPM is still considered the best available description of security pricing and is widely accepted 51

天津大学管理与经济学部 投资学

Fama and French (1992) (CAPM is Dead!)

However, it could be that these variables are just proxying for beta, and that they are less noisy measures than estimates of beta. To resolve this issue, FF do a double sort: first on firm size and then on beta.

Within size deciles, there is no relationship between beta and return. Across size deciles, there is a strong negative relationship between size and return.

Fama and French’s results

They also run regressions.

Size and book-to-market ratios explain returns on securities. Beta is not a significant variable when other variables are included.

Group stocks into portfolios. Evidence indicates value stocks outperform growth stocks

Growth stocks: Low BV/MV and Low E/P Value stocks: High BV/MV and High E/P

Why size? What is it about size?

Illiquidity perhaps? Is risk mis-estimated due to infrequent trading? Bid-ask bounce?

天津大学管理与经济学部 投资学 53

Furthermore, value stocks don’t appear to be riskier!

天津大学管理与经济学部 投资学 54

9

So, the CAPM fails! What good is it? Useful benchmark

Many alternative asset pricing models have a CAPM like representation. Therefore, understanding the intuition behind the CAPM is very useful.

Performance Evaluation The CAPM is widely used in practice. The reason for this is that it is an intuitive and easy-to-use theory

So, the CAPM fails! What good is it?

If all funds are invested in assets, then total market value is total demand and supply When expected returns are determined according to CAPM, portfolio weights seem to make more sense

These look a lot more like the weights that investors actually put on portfolios than we got out of the optimizer

In particular, the portfolio that maximizes the Sharpe ratio is the market

So if, in an equilibrium, we are Sharpe ratio maximizers on average, we’ll hold the market Theoretical base for investing in market index 天津大学管理与经济学部 投资学 fund

CAPM weights and implied expected returns are a good starting point for 天津大学管理与经济学部 投资学 asset allocation decisions

55

56

The CAPM

0.05 Min. Vol. Frontier μ =1.59, s=5.55 ,λ=.2573 0.045 0.04

4.1.5 CAPM的扩展

1. 没有无风险资产

尽管短期国债名义上是无风险资产,但是, 它们的实际收益是不确定的。 CML退化:投资者不得不在风险资产的有效 率边界上选择资产组合。

0.035

0.03

0.025

0.02

?Market Portfolio ?Maximum Sharpe Portfolio

0.015

0.01

2. 具有无风险借出但无借入情况下的资产 组合选择

0.25

0.005

0

0

0.05

0.1

0.15

0.2

天津大学管理与经济学部

投资学

57

天津大学管理与经济学部

投资学

58

E(r) CML Q

更多风险忍 耐的投资者

3. 无风险借贷利率不相等条件下的CML:三段曲线

个人如果要借款投资于风险资产组合,必须付出比国 库券利率高的利率。例如,经纪人索要的保证金贷款 利率就高于国库券利率。

E(r) B

更少风险忍 耐的投资者

r

2 f

P A

CML Q

r f1

F

St. Dev

r r

59

2 f

P

高风险忍耐 的投资者

A

具有无风险借出但无借入情况下的资产组合选择

天津大学管理与经济学部 投资学

1 f

F

天津大学管理与经济学部

低风险忍耐 的投资者

投资学

中风险忍耐 的投资者

St. Dev

60

10

Extensions of the CAPM

E(r) CML

Zero-Beta Model

Helps to explain positive alphas on low beta stocks and negative alphas on high beta stocks

r f2 r f1

F

低风险忍耐 的投资者 中风险忍耐 的投资者

高风险忍耐 的投资者

Consideration of labor income and non-traded assets Merton’s Multiperiod Model and hedge portfolios

St. Dev

天津大学管理与经济学部

投资学

61

Incorporation of the effects of changes in 天津大学管理与经济学部 投资学 the real rate of interest and inflation

62

CAPM & Liquidity

Liquidity Illiquidity Premium Research supports a premium for illiquidity.

Amihud and Mendelson Acharya and Pedersen

练习题

1. 某基金下一年的投资计划是:基金总额的 10%投资于收益率为7%的无风险资产, 90%投资于一个市场组合,该组合的期望 收益率为15%。若该基金β=0.9,基金中 的每一份代表其资产的100元,年初该基 金的售价为107美元,请问你是否愿意购 买该基金?为什么?

63 天津大学管理与经济学部 投资学 64

天津大学管理与经济学部

投资学

2.

下表给出预期的市场组合和两支股票的收 益率。

市场组合 (%) 5 25 激进型股票 防守型股票 (%) (%) -2 38 6 12

问题:如果市场组合的收益5%和25%是等可能 的,则两只股票的预期收益率是多少?

天津大学管理与经济学部

投资学

65

11

第一章 1.名词解释: 国际投资:是指以资本增值和生产力提高为目标的国际资本流动,是投资者将其资本投入国外进行的一阴历为目的的经济活动。 国际公共(官方)投资: 是指一国政府或国际经济组织为了社会公共利益而进行的投资,一般带有国际援助的性质。 国际私人投资:是指私人或私人企业以营利为目的而进行的投资。 短期投资:按国际收支统计分类,一年以内的债权被称为短期投资。 长期投资:一年以上的债权、股票以及实物资产被称为长期投资。 产业安全:可以分为宏观和中观两个层次。宏观层次的产业安全,是指一国制度安排能够导致较合理的市场结构及市场行为,经济保持活力,在开放竞争中本国重要产业具有竞争力,多数产业能够沈村冰持续发展。中观层次上的产业安全,是指本国国民所控制的企业达到生存规模,具有持续发展的能力及较大的产业影响力,在开放竞争中具有一定优势。 资本形成规模:是指一个经济落后的国家或地区如何筹集足够的、实现经济起飞和现代化的初始资本。 2、简述20世纪70年代以来国际投资的发展出现了哪些新特点 (一)投资规模,国际投资这这一阶段蓬勃发展,成为世纪经济舞台最为活跃的角色。国际直接投资成为了国际经济联系中更主要的载体。 (二)投资格局,1.“大三角”国家对外投资集聚化 2.发达国家之间的相互投资不断增加 3.发展中国家在吸引外资的同时,也走上了对外投资的舞台 (三)投资方式,国际投资的发展出现了直接投资与间接投资齐头并进的发展局面。 (四)投资行业,第二次世界大战后,国际直接投资的行业重点进一步转向第二产业。 3.如何看待麦克杜格尔模型的基本理念 麦克杜格尔模型是麦克杜格尔在1960年提出来,后经肯普发展,用于分析国际资本流动的一般理论模型,其分析的是国际资本流动对资本输出国、资本输入国及整个世界生产和国民收入分配的影响。麦克杜格尔和肯普认为,国际间不存在限制资本流动的因素,资本可以自由地从资本要素丰富的国家流向资本要素短缺的国家。资本流动的原因在于前者的资本价格低于后者。资本国际流动的结果将通过资本存量的调整使各国资本价格趋于均等,从而提高世界资源的利用率,增加世界各国的总产量和各国的福利。 虽然麦克杜格尔模型的假设较之现实生活要简单得多,且与显示生活有很大的反差,但是这个模型的理念确实是值得称道的,既国际投资能够同时增加资本输出输入国的收益,从而增加全世界的经济收益。 第二章 三优势范式 决定跨国公司行为和对外直接投资的最基本因素有三,即所有权优势、内部化优势和区位优势。 所有权特定优势(Ownership)指一国企业拥有能够得到别国企业没有或难以得到的资本、规模、技术、管理和营销技能等方面的优势。邓宁认为的所有权特定优势有以下几个方面:①资产性所有权优势。对有价值资产的拥有大公司常常以较低的利率获得贷

一、单项选择题(每小题1分,共15分) 1、二次世界大战前,国际投资是以( )为主。 A(证券投资 B.实业投资 C.直接投资 D.私人投资 2、国际货币基金组织认为,视为对企业实施有效控制的股权比例一般是( )。A(10, B.25, C.35, D.50, 3、以下哪个不是中国发展对外投资的目的( )。 A(有利于充分利用国外自然资源 B(有利于充分利用国外资金 C(有利于扩大出口,加快国际化进程 D(有利于提高国民收入,增加就业机会 4、下面关于国际直接投资对东道国的技术进步效应描述不正确的是( )。 A(国际直接投资对东道国的技术进步效应主要是通过跨国公司直接转移发挥的 B(跨国公司将技术转让给东道国的全资子公司的方式效应最低 C(合资方式下技术转移效应较高,但转移的技术等级一般较低 D(跨国公司通过与东道国当地企业或机构合作研发将有助于推进东道国技术进步 5、以下国际投资环境评估方法属于动态方法的是( )。 A.道氏评估法 B.罗氏评估法 C.闽氏评估法 D.冷热评估法 6、以下不属于国际投资环境特点的是( )。 A.综合性 B.稳定性 C.先在行 D.差异性 7、被誉为国际直接投资理论先驱的是( )。 A.纳克斯 B.海默 C.邓宁 D.小岛清 8、以下不属于国际储备管理原则的是(a ) A.多样性 B.安全性 C.流动性 D.盈利性

9.一个子公司主要服务于一国的东道国市场,而跨国公司母公司则在不同的市场控制几 个子公司的经营战略是(a )。 A.独立子公司战略 B.多国战略 C.区域战略 D.全球战略 10、对外国政府贷款的说法中不正确的是( d ) A(外国政府贷款常与出口信贷混合使用 B(外国政府贷款利率低,期限长,有时还伴有部分赠款 C. 使用外国政府贷款要支付少量管理费 D(外国政府贷款可用于购置任何国家或地区的设备或原料 11、在证券市场线上,市场组合的β系数为( c )。 A.0 B.0.5 C.1.0 D.1.5 12(以下不属于国际投资环境评价形式的是(b )。 A.专家实地考察 B.问卷调查 C.东道国政府评估 D.咨询机构评估 13、弗农提出的国际直接投资理论是( a )。 A.产品生命周期理论( B.垄断优势理论 C.折衷理论 D.厂商增长理论 14(以下关于国际直接投资对东道国资本形成直接效应的描述不正确的是( )。 A.在起始阶段,无疑是资本流入,是将国外储蓄国内化,一般会促进东道国的资本形成, 形成新的生产能力,对东道国经济增长产生正效应 B.绿地投资能够直接增加东道国的资本存量,对东道国的资本形成有显在的正效应,而 购并投资只是改变了存量资本的所有权,对东道国的资本形成没有直接的效应

国际投资学 名词解释 第一章 1.国际投资:国际投资是指各类投资主体,包括跨国公司、跨国金融机构、官方与半官方 机构和居民个人等,将其拥有的货币或产业资本,经跨国界流动与配置形成实物资产、无形资产或金融资产,并通过跨国运营以实现价值增值的经济行为。 2.国际直接投资:国际直接投资又称为海外直接投资,是指投资者参与企业的生产经营活 动,拥有实际的管理、控制权的投资方式,其投资收益要根据企业的经营状况决定,浮动性较强。 3.国际间接投资:又称为海外证券投资,指投资者通过购买外国的公司的股票、公司债券、 政府债券、衍生证券等金融资产,依靠股息、利息及买卖差价来实现资本增值的投资方式。 第二章 1.内部化:是指厂商为降低交易成本而构建由公司内部调拨价格起作用的内部市场,使之 像固定的外部市场同样有效地发挥作用。 2.产品生命周期:是指新产品从上市开始依次经历导入期、增长期、成熟期、衰退期的周

期变化过程。 3.资本化率:是指使收益流量资本化的程度,用公式表示为:K=C/I,这里K为资本化率, C为资产价值,I为资产收益流量。 4.有效边界:是马科维茨证券组合可行集左上方边界的曲线,又称为效集或者有效组合, 位于该边界上的证券组合与可行集内部的证券组合相比,在各种风险水平条件下,提供最大预期收益率,在各种预期收益水平下,提供最小风险。 5.Black-Scholes期权定价模型:以无风险对冲概念为基础,为包括股票、债券、货币、 商品在内的新兴衍生金融市场的各种以市价变动定价的衍生金融工具的合理定价奠定了基础,它已经成为金融研究成果中对金融市场实践最有影响的理论,不仅应用于金融交易实践,还广泛用于企业债务定价和企业投资决策分析。 第三章 1.跨国公司:是具有全球性经营机构和一体化的经营战略,在多个国家拥有从事生产经营 活动的实体,并将它们至于统一的全球性经营计划之下的大型企业。 2.价值链:是企业组织和管理与其生产、销售的产品和劳务相关的各种价值增值行为的联结总和。 3.职能一体化战略:是跨国公司对其价值链上的各项价值增值活动,即各项职能,所作 的一体化战略安排。

投资学讲义 第一章財務管理概論 恐龍蛋遊戲軟體設計公司,前一陣子推出「水滸傳」網路遊戲軟體。這個公司成立迄今已有三年,已推出四個頗受市場歡迎的遊戲軟體,公司預計本年度的營收將達2億元。目前,這家公司資本額為2千萬元,此外,為了籌措營運所需資金,公司準備將自有的廠房及倉庫抵押給銀行以取得4千萬元擔保放款。這家公司還計畫進一步將營業項目擴展到商用以及教育應用軟體的開發設計。為因應這些擴充計劃,公司財務副總經理發現現有的資金籌措方式將不足以應付未來公司對資金的需求。更嚴重的是,公司將立即面臨短期營運現金不足的問題。 這家公司所面臨的幾個問題也正是財務管理這門課所關注的課題: (1)這家公司的未來投資策略應是什麼?(即,這家公司為何要進入商用及教育應用軟體的開發與生產?)如何評估並選擇最佳的投資計劃?(即,錢怎麼投資?) (2)一旦選定投資計畫,公司如何籌措投資計畫所需的資金?(即,錢從那裡來?)(3)這家公司日常營運需要多少週轉金?(即,如何管理現金?) 企業選擇最適的投資策略前,必須先確立企業的經營目標。選定後,經營目標的達成須借助投資計畫的評估,選擇以及執行。投資計畫的評估,選擇就是投資決策的範疇。投資決策(或稱資本預算決策,capital budgeting decisions),就是將公司資本支出預算用於購置公司營運所需的固定資產(如:廠房、機器設備)以及無形資產(如:商譽、商標及專利權),而公司經營目標就是追求所購置的資產創造最大的價值且必須大於資本支出。亦即,若企業投資決策的目標是追求所購置的資產所創造的淨價值最大,則企業經營績效勢必取決於各項投資計畫能為股東創造多少的價值?故企業營運最終的目標就應是追求企業所有人所增加的財富極大。 1. 何謂財務管理? 假設朱一決定自行創業成立公司生產CPU專用的散熱風扇。公司設立前,朱一必須聘請會計、財務以及採購管理人員負責採購生產原物料以及財務、人事管理,找到合適的廠房、機器設備,並招募到足夠的工人從事生產。 依財務管理的用語,朱一這些決策已涉及了廠房、機器設備的購置或租賃、存貨以及人力資源管理與運用等投資行為。這些投資所需支出等於公司應籌措的金額。假如CPU 散熱專用風扇的銷售狀況如事前的預期,扣除各項成本支出後,所剩餘的就是公司投資所創造的價值。當初朱一所以願意成立公司生產CPU散熱用風扇,無非就是預期到這些投資的活動能為朱一及公司其他股東在未來創造最大的價值。購買廠房、機器、土地或累積存貨或保有現金等於公司資產的增加,這些資產投入公司與營運會為公司未來各期創造收益,這些收益若大於購置資產的支出,就表示投資計畫是值得的。由於未來的收益分屬不同期間,如何將這些收益轉換為同一單位來衡量是評估投資計畫的首要步驟。也就是說,財務管理第一要處理就是時間要素,如此才能給何謂「價值」找答案!為籌措執行投資計劃所需的資金,朱一可借款或發行債券或發行新股,此屬於融資決策(financing decisions)

国际投资学复习题 一、单项选择题 1.国际投资的根本目的在于(C) A.加强经济合作 B.增强政治联系 C.实现资本增值 D.经济援助 2.( B )是投资主体将其拥有的货币或产业资本,经跨国流动形成实物资产、无形资产或金融资产,并通过跨国经营,以实现价值增值的经济活动。 A.国际直接投资 B.国际投资 C.国际间接投资 D.国际兼并 3.内部化理论的思想渊源来自(A) A.科斯定理 B.产品寿命周期理论 C.相对优势论 D.垄断优势论 4.下列半官方国际投资机构中,区域性金融及合作援助机构是(B) A.经济合作发展组织 B.亚洲开发银行 C.国际货币基金组织 D.世界银行 5.下列选项中,属于期权类衍生证券是(B) A.存托凭证 B.利率上限或下限合约 C.期货合约 D.远期合约 6.国际投资时投资者对东道国投资经济环境首要考虑的经济政策是(C) A.产业政策 B.税收政策 C.外资政策 D.外汇政策 7.以证券承销、经纪为业务主体,并可同时从事收购策划、咨询顾问、资金管理等金融业务的金融机构,在美国叫做(C)A.证券公司 B.实业银行 C.投资银行 D.有限制牌照银行 8.(C)是对少数投资者发行的私人投资基金,它往往通过财务杠杆,在高于市场风险的条件下,牟取超额收益率。A.保险金 B.共同基金 C.对冲基金 D.养老金 9.国际投资中,(B)指由于汇率变动使分支公司和母公司的资产价值在会计结算时可能发生的损益。 A.交易汇率风险 B.折算上的汇率风险 C.经济汇率风险 D.市场汇率风险 10.(B)是政府和民间商业银行联合提供的一揽子贷款。 A.买方信贷 B.混合信贷 C.卖方信贷 D.出口信贷 11.国际投资中的政治风险防范主要表现在生产和经营战略及(B)上。 A.利用远期外汇市场套期保值 B.融资战略C.提前或推迟支付 D.人事战略12.跨国公司以(A所进行的跨国生产一体化程度。 A.股权和非股权安排方式 B.高科技C.信息化方式 D.统筹化方式 13.政府贷款是期限长、利率低、优惠长达(D)。 年年 年年 14.下列不属于非股权参与下实物资产A.国际合作经营 B.国际合资经营C.国际工程承包 D.补偿贸易 15.有关国际投资风险的正确说法是(A.国际投资风险与人们的主观认识无B.国际投资风险是客观的,因而无法C.国际投资风险是偶然的,因而无法D.国际投资风险随时空条件而发生变16.(B)是股份公司发给投资者用以证拥有所有权的凭证。 A.债券 B.股票 C.贷款凭证 D.混合贷款凭证 17.短期投资是指期限在(A)年以下的A.1年 B. 3年 C.5年 D. 10年 18.一个子公司主要服务于一国的东道母公司则在不同的市场控制几个子公司A. 独立子公司战略 B. 多国战略 C. 区域战略 D. 全球战略 19.相对于跨国并购,下面描述中不属(B) A. 建设周期较长 B. 风险较低 C. 成功率低 D. 适合对发展中国家投20.借款国在外国证券市场上发行的、面值的债券称为( D ) A.国内债券 B.全球债券 C.欧洲债券 D.外国债券 21.国际经济活动中,由于未能预计的投资可能带来的经济损失称为(C)A.政治风险 B.经营风险 C.汇率风险 D.汇兑风险 22.银行对本国的出口商提供信贷,再供延期付款信贷的方式是(C) A.出口 B.买方信贷 C.卖方信贷 D.进口信贷 23.对外直接投资与对外间接投资的根

第二章国际投资理论 第一节国际直接投资理论 一、西方主流投资理论 (一)垄断优势论:市场不完全性是企业获得垄断优势的根源,垄断优势是企业开展对外直接投资的动因。 市场不完全:由于各种因素的影响而引起的偏离完全竞争的一种市场结构。 市场的不完全包括:1.产品市场不完全2..要素市场不完全3.规模经济和外部经济的市场不完全4.政策引致的市场不完全。 跨国公司具有的垄断优势:1.信誉与商标优势2.资金优势3.技术优势4.规模经济优势(内部和外部)5.信息与管理优势。 跨国公司的垄断优势主要来源于其对知识资产的控制。 垄断优势认为不完全市场竞争是导致国际直接投资的根本原因。 (二)产品生命周期论:产品在市场销售中的兴与衰。 (三)内部化理论:把外部市场建立在公司内部的过程。(纵向一体化,目的在于以内部市场取代原来的外部市场,从而降低外部市场交易成本并取得市场内部化的额外收益。) (1)内部化理论的基本假设:1.经营的目的是追求利润最大化2.企业可能以内部市场取代外部市场3.内部化跨越了国界就产生了国际直接投资。 (2)市场内部化的影响因素:1.产业因素(最重要)2.国家因素3.地区因素4.企业因素(最重要) (3)市场内部化的收益:来源于消除外部市场不完全所带来的经济效益,

包括1.统一协调相互依赖的企业各项业务,消除“时滞”所带来的经济效益。 2.制定有效的差别价格和转移价格所带来的经济效益。 3.消除国际市场不完全所带来的经济效益。 4.防止技术优势扩散和丧失所带来的经济效益。 市场内部化的成本:1.资源成本(企业可能在低于最优化经济规模的水平上从事生产,造成资源浪费)2.通信联络成本3.国家风险成本4.管理成本当市场内部化的收益大于大于外部市场交易成本和为实现内部化而付出的成本时,跨国企业才会进行市场内部化,当企业的内部化行为超越国界时,就产生对外直接投资。 (四)国际生产折衷理论:决定跨国公司行为和对外直接投资的最基本因素有所有权优势、内部化优势和区位优势,即“三优势范式”。 所有权优势:一国企业拥有或能够得到而他国企业没有或无法得到的无形资产、规模经济等方面的优势。(资产性所有权优势、交易性所有权优势~无形资产、规模经济优势) 内部化优势:企业为避免外部市场不完全性对企业经营的不利影响,将企业优势保持在企业内部。(外部市场不完全性包括结构型市场不完全~政府干预和自然性市场不完全) 区位优势:东道国投资环境和政策方面的相对优势对投资国所产生的吸引力。(包括要素禀赋性优势和制度政策性优势) 三个基本因素对企业选择参与国际经济活动方式的影响: 所有权优势=许可证贸易 所有权优势+内部化优势=商品出口 所有权优势+内部化优势+区位优势=国际直接投资

一、课程的性质和目的 1、课程性质:《国际投资》是高等教育经济管理类开设的专业基础课,它着重阐述国际投资的基本理论,基本知识和基本技能,它概括了国际投资的内涵、方法、形式和手段,是国际经济与贸易专业必修的专业基础课。通过本课程学习,使学生了解国际投资的基本概念和理论,掌握国际投资的基本理论、国际投资的主要经营业务的操作,培养学生具备基本的分析问题和解决国际投资领域实际问题的能力,使学生能够对现实社会经济中资本运作的方式运用,能使用一些基本的投资技术分析工具。 2、目的与任务:通过本课程的讲授与学习,掌握国际投资的概念、基本理论、目的和作用,学科发展现状,深入了解在经济全球化的背景下,国际投资的特点和方式;了解发达国家对华投资的发展及特点,以及投资的政策,掌握国际投资环境分析、经济分析和适度规模分析的一般方法;通过案例分析,学习进行国际投资的方法,培养和提高在开放经济下分析与解决国际投融资问题的能力和技术。 二、课程基本要求: 通过本课程的教学活动,学生充分掌握金融学方面的理论知识与实际业务。学生通过课程学习应达到以下基本要求: 1、学生对国际投资的基本概念、基本理论有较全面的理解与深刻的认识,对国际直接投资、国际证券投资、国际投资环境、跨国公司、跨国并购、国际融资、国际风险投资、国际投资管理等基本范畴、内在关系及其运动规律有较系统的掌握。 2、通过课堂教学和课外学习,使学生了解国际投资问题的现状,学会观察与分析国际投资问题的,培养解决国际投资实际问题的能力。 3、提高学生在国际投资方面的实践素养,为进一步学习其他专业课程打下必要的基础。 4、在教学中要注意的要点:教学中要理论联系实际,运用启发式引导学生积极主动地学习。要有计划地组织一些课堂讨论;课后常留有思考题、题目尽量联系实际,供学生思考。 三、本门课程与其他课程关系 《国际投资》课程是经济与管理类专业的基础课,又是投资学专业的专业基础课。通过该门课程的学习,为《国际金融》等国际经济核心课程打下基础。 四、主要教学方法 课堂上采用教学方式=课堂授课+自学+课外作业 具体作法: 1、采用“渗透法”和“图钉式”教学方法。即每章知识点讲解透彻,并将各章知识点有机地融会

投资学分析及理论讲义文稿归稿存档编号:[KKUY-KKIO69-OTM243-OLUI129-G00I-FDQS58-

三、分析篇 一、债券的投资价值分析 (一)影响债券投资价值的因素 1、影响债券投资价值的内部因素:期限、票面利率、提前赎回规定、税收待遇、流动性、信用级别。 2、影响债券投资价值的外部因素:基础利率、市场利率及其它因素。 (二)债券价值的计算公式 Pn 为从现在开始n 个时期后的终值,P0为现值,r 为每期的利率,n 为时期数,M 为面值。 1、货币的终值和现值 ●终值是指今天的一笔投资在未来某个时点上的价值。 用复利计算: 用单利计算: ●现值是将未来所获得的现金流量折现。 2、一次还本付息债券的定价公式 ●若按单利计息,并一次还本付息,但按单利贴现:(i 为每期利率,r 为必要收益率) ●若按单利计息,并一次还本付息,但按复利贴现: ●若按复利计息,并一次还本付息,但按复利贴现: 3、附息债券的定价公式 ●一年付息一次,按复利贴现(C 为每年支付的利息): ●一年付息一次,按单利贴现: n p P r =n 0 (1+)(1)1M i n P r n +?=+?(1)(1)n n M i P r += +

(三)利率期限结构理论:(收益理论) 对收益率曲线不同形状的解释,产生了三种主要的期限结构理论:预期理论和市场分割理论。 预期理论:认为对未来短期利率的预期可能影响到对未来远期利率的预期。根据是否承认还有其他因素的影响,可以进一步划分为完全预期理论、流动性偏好理论和集中偏好理论。 ②流动性偏好理论:根据流动性偏好理论,不同期限的债券之间存在一定的替代性,这意味着一种债券的预期收益确实可以影响不同期限债券的收益。但是不同期限的债券并非是完全可替代的,因为投资者对不同期限的债券具有不同的偏好。远期利率除了包括预期信息之外,还包括了风险因素,它可能是对流动性的补偿。影响短期债券被扣除补偿的因素包括:不同期限债券的可获得程度及投资者对流动性的偏好程度。在债券定价中,流动性偏好导致了价格的差别。 这一理论假定,大多数投资者偏好持有短期证券。为了吸引投资者持有期限较长的债券,必须向他们支付流动性补偿,而且流动性补偿随着时间的延长而增加,因此,实际观察到的收益率曲线总是要比预期假说所预计的高。这一理论还假定投资者是风险厌恶着,他只有在获得补偿后才会进行风险投资,即使投资者预期短期利率保持不变,收益曲线也是向上倾斜的。 ③市场分割理论:认为短期、中期和长期债券市场上存在不同的投资群体、投资习惯和投资需求,利率水平本来就不应该相同,不同市场的利率水平完全是由资金供求关系所决定的。 (三)债券定价定理(参看学校教材) 定理一:债券的市场价格与到期收益率呈反向变动关系。

国际投资学复习重点 一、概论 1、国际投资的概念、特点;与国内投资的区别 概念:指一国政府、企业、个人所进行的超出本国边界的投资活动,以求实现价值增值的经济行为。 特点:国际投资具有多元的直接目标;国际投资使用的货币多元化;国际投资的环境呈现差异性;国际投资的风险大;体现民族性 对比: 2、国际直接投资、间接投资的概念,区别 概念: 直接投资:国际直接投资(International Direct Investment FDI):投资者以拥有或控制国外企业经营管理权为核心,以获取利润为主要目的而进行的投资,主要方式有股权和非股权等方式。 间接投资:国际间接投资(International Indirect Investment):通过国际信贷和购买外国有价证券所进行的投资。包括政府贷款、银行贷款、国际金融组织贷款、国际债券和国际股票等 区别: 国际直接投资是一种经营性投资,无论投资者在哪一行业进行投资,都以取得企业的经营控制权为前提条件 国际间接投资是以取得一定的收益为目的持有国外有价证券投资行为,一般不存在对企业经营管理权的取得。 3、国际投资的类型以及相关的概念 ①按投资期限划分 长期投资(Long-term Investment):投资期限在一年以上的投资 短期投资(Short-term Investment):期限在一年以内的投资 ②按投资的来源和用途划分 公共投资(Public Investment):一国政府或国际组织或用于社会公共利益而进行的投资,一般不以盈利为主要目的,以友好关系为前提且带有援助性 私人投资(Private Investment):一国的个人或经济单位以盈利为目的而对他国的经济活动进行的投资 ③按投资筹集和运行形式 国际直接投资(International Direct Investment FDI):投资者以拥有或控制国外企业经营管理权为核心,以获取利润为主要目的而进行的投资,主要方式有股权和非股权等方式。 国际间接投资(International Indirect Investment):通过国际信贷和购买外国有价证券所进行的投资。包括政府贷款、银行贷款、国际金融组织贷款、国际债券和国际股票等 4、国际投资各发展阶段的特点 起步阶段(1914年以前) 主要投资国是英、法、德,其中英占统治地位;国际间接投资占主要地位 发展阶段 低迷徘徊阶段(1914—1945,两次世界大战期间的国际投资)美取代英的地位;官方投资规模超过私人投资规模,但私人投资仍占主导地位;直接投资增长很快,仍以间接投资为主 恢复增长阶段(1946-1979,二战后至20世纪70年代末的国际投资)直接投资的主导地位形成;迅猛发展阶段(20世纪80年代以来的国际投资) 直接投资增长迅速;发展中国家的对外投资增

1.名词解释 (1)国际投资(第一章.国际投资概述) 是各类投资主体(包括跨国公司、跨国金融机构、官方与半官方机构和居民个人等)将所拥有的资本,经跨国界流动与配置形成实物资产、无形资产或金融资产,并通过跨国运营以实现价值增值的经济行为。 (2)三优势范式(第二章.国际投资理论) 决定跨国公司行为和对外直接投资的最基本因素有三,即所有权优势、内部化优势和区位优势。 所有权特定优势(Ownership) 指一国企业拥有能够得到别国企业没有或难以得到的资本、规模、技术、管理和营销技能等方面的优势。邓宁认为的所有权特定优势有以下几个方面:①资产性所有权优势。对有价值资产的拥有大公司常常以较低的利率获得贷款,并且具有广泛的资金来源渠道。②交易性所有权优势。企业所拥有的无形资产,包括生产诀窍、营销技能、信息、专利、管理、品牌、商誉等。大公司拥有丰富的组织管理经验和大批各种专业的人才,形成管理方面的优势。③规模经济优势。规模经济带来的研发、创新优势以及低成本优势。企业规模越大,就越容易向海外扩张,成为国际企业。寡头企业多利用直接投资来扩大化规模经济的优势。 内部化优势(Internalization) 内部化优势是指拥有所有权优势的企业为避免市场不完善而把企业的所有权优势保持在企业内部所获得的优势。由于外部市场的不完美及市场失灵,企业必须具有把所有权优势内部化的能力。只有通过内部化在一个共同所有的企业内部实行供给和需求的交换关系,用企业自己的程序来配置资源,才能使企业的垄断优势发挥最大的效用。 所有权优势指出了对外直接投资的能力,而内部化优势决定了企业对外直接投资的目的与形式。但是,一个企业具备了所有权优势并将之内部化,还不能准确地解释直接投资活动,因为出口也能发挥这两种优势。因此,所有权优势和内部化优势仍只是对外直接投资的必要条件,而非充分条件。 3.区位特定优势(Location) 指一个国家或地区比另一国家或地区能为外国厂商在本国或本地区投资设厂提供更有利的条件的优势,也即某一个国家或地区的投资环境。 区位特定优势决定企业对外直接投资的国际生产布局的地点选择。 具体的区位因素包括:①劳动成本和自然资源。对外直接投资在选择区位时,优先考虑劳动力成本较低的地区,尤其是标准化以后的产品。优越的地理位置、丰富的自然资源、合适的气候条件②市场潜力。多数情况下,国际企业只有当其产品能够进入或部分进入东道国市场的条件下,才会作出直接投资的决定。③关税与非关税壁垒。贸易壁垒会影响国际企业在直接投资和出口之间进行选择。④政府政策。政府的政策情况和投资环境状况直接影响投资的国家风险,包括有关的金融贸易政策、法律完善程度、基础设施、公用事业、运输通讯等情况。 (3)冷热比较分析法(第三章.国际投资环境) 美国经济学家艾西亚·伊利待法克(Isiah A. Litvak)和彼得·班廷(Peter M. Barting)于1968年,根据美国加拿大等国投资者在20世纪60年代后半期,在选择投资场所时所考虑的因素的调查,发表的《国际经营安排的理论结构》论文里介绍的方法,该方法别出心裁地以热冷表示环境的优劣,并归纳出了东道国投资环境“冷热”优劣的七大因素。这七大因素内容及解释如下:“热”因素:1.政治稳定性2.市场机会。东道国具有实际购买力,市场机会较大,“热”因素越大。3.经济发展和成就。4.文化一元化。东道国国内各阶层民众的相互关系、社会心理和社会习惯、价值观念。宗教等方面的差异程度越小,其文化一体化程度

第一章国际投资概述 三、名词解释 1.国际投资 2.国际直接投资 3.国际间接投资 五、简答题 1.简述国际直接投资与国际间接投资的波动性差异。 2.简述国际投资的性质。 3.简述国际投资的发展阶段。 4.简述影响国际直接投资区域格局的主要因素。 5.简述国际投资学与国际金融学的联系与区别。 六、论述题 1.试述国际直接投资行业格局的近期趋势。 2.试述推动国际投资发展的主要因素。 第二章国际投资理论 四、名词解释 1. 内部化 2. 产品生命周期 3. 资本化率 4. 有效边界 5. Black-Scholes期权定价模型 五、简答题 1. 简述厂商垄断优势理论。 2. 简述增长最大化厂商与利润最大化厂商对外直接投资的区别。 3. 简述小岛清的比较优势理论。 4. 简述中小企业海外直接投资的适用性理论。 5. 简述资本市场线的主要特征。 六、论述题 1. 试述邓宁OIL理论的理论贡献及其局限性。 2. 试述发展中国家海外直接投资的适用性理论。 第三章跨国公司 四、名词解释 1.跨国公司 2.价值链 3.职能一体化战略 4.跨国经营指数 5.网络分布指数 6.世界经济一体化 五、简答题 1.简述20世纪90年代以来跨国公司发展的主要特点。 2.简述跨国公司职能一体化经营战略的演变。 3. 简述跨国公司地域一体化经营战略的演变。

第四章跨国金融机构 四、名词解释 1.跨国银行 2.国际财团银行制 3.投资银行 4.共同基金 5.对冲基金 6.QFII 7.QDII 五、简答题 1.跨国银行发展的原因有哪些? 2.简述跨国银行在国际投资中的作用。 3.跨国投资银行发展的条件有哪些? 4.对冲基金存在哪些特征? 5.共同基金发展的原因。 六、论述题 1.试述当前跨国银行的最新发展动态和跨国银行监管的动向。 2.试述QFII制度的特点和引进QFII对我国资本市场发展的意义。 第五章官方与半官方投资主体 四、名词解释 1.政府贷款 2.出口信贷 3.赠与成分 4.资金动员率 五、简答题 1.试简述官方国际投资的特殊性。 2.简述政府贷款的特点。 3.简述出口信贷的特点。 4.简述国际储备的主要构成。 5.外汇储备的币种结构主要受哪些因素影响? 6.简述半官方机构的资金来源。 六、论述题 试述国际金融公司在私人直接投资中的作用。 第六章实物资产与无形资产 四、名词解释 1.绿地投资 2.横向购并 3.混合购并 4.国际租赁 5.许可证安排 6.国际合作开发 五、简答题

国际投资学教程綦建红第3版课后题答案(完整精排版) 第一章 1.名词解释: 国际投资:是指以资本增值和生产力提高为目标的国际资本流动,是投资者将其资本投入国外进行的以盈利为目的的经济活动。 国际公共(官方)投资: 是指一国政府或国际经济组织为了社会公共利益而进行的投资,一般带有国际援助的性质。 国际私人投资:是指私人或私人企业以营利为目的而进行的投资。 短期投资:按国际收支统计分类,一年以内的债权被称为短期投资。 长期投资:一年以上的债权、股票以及实物资产被称为长期投资。 产业安全:可以分为宏观和中观两个层次。宏观层次的产业安全,是指一国制度安排能够导致较合理的市场结构及市场行为,经济保持活力,在开放竞争中本国重要产业具有竞争力,多数产业能够生存并持续发展。中观层次上的产业安全,是指本国国民所控制的企业达到生存规模,具有持续发展的能力及较大的产业影响力,在开放竞争中具有一定优势。 资本形成规模:是指一个经济落后的国家或地区如何筹集足够的、实现经济起飞和现代化的初始资本。 2、简述20世纪70年代以来国际投资的发展出现了哪些新特点? (一)投资规模,国际投资在这一阶段蓬勃发展,成为世纪经济舞台最为活跃的角色。国际直接投资成为了国际经济联系中更主要的载体。 (二)投资格局,1.“大三角”国家对外投资集聚化 2.发达国家之间的相互投资不断增加 3.发展中国家在吸引外资的同时,也走上了对外投资的舞台 (三)投资方式,国际投资的发展出现了直接投资与间接投资齐头并进的发展局面。 (四)投资行业,第二次世界大战后,国际直接投资的行业重点进一步转向第二产业。 3.如何看待麦克杜格尔模型的基本理念? 麦克杜格尔模型是麦克杜格尔在1960年提出来,后经肯普发展,用于分析国际资本流动的一般理论模型,其分析的是国际资本流动对资本输出国、资本输入国及整个世界生产和国民收入分配的影响。麦克杜格尔和肯普认为,国际间不存在限制资本流动的因素,资本可以自由地从资本要素丰富的国家流向资本要素短缺的国家。资本流动的原因在于前者的资本价格低于后者。资本国际流动的结果将通过资本存量的调整使各国资本价格趋于均等,从而提高世界资源的利用率,增加世界各国的总产量和各国的福利。 虽然麦克杜格尔模型的假设较之现实生活要简单得多,且与显示生活有很大的反差,但是这个模型的理念确实是值得称道的,既国际投资能够同时增加资本输出输入国的收益,从而增加全世界的经济收益。 第二章 1、三优势范式 决定跨国公司行为和对外直接投资的最基本因素有三,即所有权优势、内部化优势和区位优势。所有权特定优势(Ownership)指一国企业拥有能够得到别国企业没有或难以得到的资本、规模、技术、管理和营销技能等方面的优势。邓宁认为的所有权特定优势有以下几个方面:①资产性所有权优势。对有价值资产的拥有大公司常常以较低的利率获得贷款,并且具有广泛的资

投资学分析及理论讲义 SANY标准化小组 #QS8QHH-HHGX8Q8-GNHHJ8-HHMHGN#

三、分析篇 一、债券的投资价值分析 (一)影响债券投资价值的因素 1、影响债券投资价值的内部因素:期限、票面利率、提前赎回规定、税收待遇、流动性、信用级别。 2、影响债券投资价值的外部因素:基础利率、市场利率及其它因素。 (二)债券价值的计算公式 Pn 为从现在开始n 个时期后的终值,P0为现值,r 为每期的利率,n 为时期数,M 为面值。 1、货币的终值和现值 ●终值是指今天的一笔投资在未来某个时点上的价值。 用复利计算: 用单利计算: ●现值是将未来所获得的现金流量折现。 2、一次还本付息债券的定价公式 ●若按单利计息,并一次还本付息,但按单利贴现:(i 为每期利率,r 为必要收益率) ●若按单利计息,并一次还本付息,但按复利贴现: ●若按复利计息,并一次还本付息,但按复利贴现: 3、附息债券的定价公式 ●一年付息一次,按复利贴现(C 为每年支付的利息): ●一年付息一次,按单利贴现: (三)利率期限结构理论:(收益理论) 对收益率曲线不同形状的解释,产生了三种主要的期限结构理论:预期理论和市场分割理论。 预期理论:认为对未来短期利率的预期可能影响到对未来远期利率的预期。根据是否承认还有其他因素的影响,可以进一步划分为完全预期理论、流动性偏好理论和集中偏好理论。 ②流动性偏好理论:根据流动性偏好理论,不同期限的债券之间存在一定的替代性,这意味着一种债券的预期收益确实可以影响不同期限债券的收益。但是不同期限的债券并非是完全可替代的,因为投资者对不同期限的债券具有不同的偏好。远期利率除了包括预期信息之外,还包括了风险因素,它可能是对流动性的补偿。影响短期债券被扣除补偿的因素包括:不同期限债券的可获得程度及投资者对流动性的偏好程度。在债券定价中,流动性偏好导致了价格的差别。 这一理论假定,大多数投资者偏好持有短期证券。为了吸引投资者持有期限较长的债券,必须向他们支付流动性补偿,而且流动性补偿随着时间的延长而增加,因此,实际观察到的收益率曲线总是要比预期假说所预计的高。这一理论还假定投资者是风险厌恶着,他只有在获得补偿后才会进行风险投资,即使投资者预期短期利率保持不变,收益曲线也是向上倾斜的。 ③市场分割理论:认为短期、中期和长期债券市场上存在不同的投资群体、投资习惯和投资需求,利率水平本来就不应该相同,不同市场的利率水平完全是由资金供求关系所决定的。 (三)债券定价定理(参看学校教材) 定理一:债券的市场价格与到期收益率呈反向变动关系。 定理二:当债券的收益率不变,即债券的息票率和收益率之间的差额固定不变时,债券的到期时间与债券价格的波动幅度之间成正向变动关系。即到期时间越长,价格波动幅度越大;反之,到期时间越短,价格波动幅度越小。即长期债券比短期债券具有更强的利率敏感性。 定理三:随着债券到期时间的临近,债券价格的波动幅度减少,并且是以递增的速度减少;反之,到期时间越长,债券价格波动幅度增加,并且是以递减的速度增加。 n p P r =n 0 (1+)(1)1M i n P r n +?=+?(1)(1)n n M i P r +=+

国际投资学重点整理 第一章国际投资概述 名词解释 1.国际投资国际投资是指各类投资主体,包括跨国公司、跨国金融机构、官方与半官方机构和居民个人等,将其拥有的货币资本或产业资本,经跨国界流动与配置形成实物资产、无形资产或金融资产,并通过跨国运营以实现价值增殖的经济行为。 2.国际直接投资国际直接投资又称为海外直接投资,指投资者参与企业的生产经营活动,拥有实际的管理、控制权的投资方式,其投资收益要根据企业的经营状况决定,浮动性较强。 3.国际间接投资国际间接投资又称为海外证券投资,指投资者通过购买外国的公司股票、公司债券、政府债券、衍生证券等金融资产,依靠股息、利息及买卖差价来实现资本增值的投资方式。 简答题 1.简述国际直接投资与国际间接投资的波动性差异。 (1)国际直接投资者预期收益的视界要长于国际证券投资者; (2)国际直接投资者的投资动机更加趋于多样性; (3)国际直接投资客体具有更强的非流动性。 2.简述国际投资的性质。 (1)国际投资是社会分工国际化的表现形式; (2)国际投资是生产要素国际配置的优化; (3)国际投资是一把影响世界经济的“双刃剑”; (4)国际投资是生产关系国际间运动的客观载体; (5)国际投资具有更为深刻的政治、经济内涵。 3.简述国际投资的发展阶段。 (1)初始形成阶段(1914年以前):这一阶段以国际借贷资本流动为主; (2)低迷徘徊阶段(1914-1945):由于两次世界大战,这一期间的国际投资受到了较为严重的影响,发展历程曲折迟缓,仍以国际间接投资为主; (3)恢复增长阶段(1945-1979):这一阶段国际直接投资的主导地位形成; (4)迅猛发展阶段(20世纪80年代以来):这一阶段出现了直接投资与间接投资齐头并进的大发展局面,成为经济全球化至为关键的推动力。 4.简述影响国际直接投资区域格局的主要因素。 (1)发达国家国际直接投资的区域格局主要受下列因素的影响: a.经济衰退与增长的周期性因素; b.跨国公司的兼并收购战略因素; c.区域一体化政策因素。 (2)发展中国家国际直接投资的区域格局主要受下列因素的影响: a.经济因素; b.政治因素; c.跨国公司战略因素。 5.简述国际投资学与国际金融学的联系与区别。 (1)它们的联系在于:首先,两者的研究领域中都包括货币资本的国际间转移;其次,由于国际金融活动和国际投资活动相互影响,因而在学科研究中必然要涉及对方因素。

29.资本化率指标为( D ) A.资产利润/资产价值 B.资产价值/资产利润 C.资产收益流量/资产价值 D.资产价值/资产收益流量 31.“小岛清理论”中的边际产业是指( A ) A.处于或趋于比较劣势的产业 B.具有比较优势的产业 C.具有潜在的比较优势的产业 D.能够带来边际利润的产业 35.现代证券理论的诞生始于( B ) A.罗斯 B.马柯维茨 C.夏普 D.卡森 . 以下对存托凭证ADRs的描述不正确的是( B ) A.存托凭证是由本国银行开出的外国公司股票的保管凭证 B. 目前存托凭证发行交易最为活跃的地区以亚洲为主 C. 美国是存托凭证发行交易规模最大的市场 D. 可以分为参与型存托凭证和非参与型存托凭证两种 45. 以下国际投资环境评估方法属于动态方法的是( A ) A.道氏评估法 B.罗氏评估法 C.闽氏评估法 D.冷热评估法 46.如果投资者以增加发行本公司的股票,以新发行的股票替换收购公司的股票,则被称为( C ) A. 战略收购 B. 间接收购 C. 现金收购 D. 股票收购 51.与代理行功能接近的跨国银行海外分行机构是( B ) A. 代表处 B. 经理处 C. 分行 D. 联属行 54.以下属于跨国银行跨国信用扩展业务的是( D ) A. 总行投资 B. 欧洲货币存款 C. 银行同业借款 D. 项目融资 56.以下不属于国际储备管理原则的是( A ) A. 多样性 B. 安全性 C. 流动性 D. 盈利性 59.下面不属于跨国银行功能的是( C ) A.跨国公司融资中介 B.为跨国公司提供信息服务 C.证券承销 (投资银行) D.支付中介 65.关于投资与经济增长关系的论述述正确的是( A ) A.经济发展水平决定投资总量水平 B.投资总量水平决定经济发展水平

《国际投资学》期末复习资料 第二章国际投资理论 一、西方主流投资理论 1. 垄断优势论——海默P31 该理论是以结构性市场不完全性和企业的特定优势两个基本概念为前提,指出市场不完全性是企业获得垄断优势的根源,垄断优势是企业开展对外直接投资的动因,从而标志着直接投资理论研究的开端。 市场不完全是垄断优势的根源。所谓市场不完全性,是指由于各种因素的影响而引起的偏理完全竞争市场的一种市场结构。市场的不完全包括:①产品市场不完全;②要素市场不完全; ③规模经济和外部经济的市场不完全;④政府干预程度、税收、利率和汇率等政策引致的市场不完全; 垄断优势是进行国际直接投资的动因。一般而言,敢于向海外进行直接投资并能在投资中获利的跨国公司多在以下几个方面具有垄断优势:①资金优势;②技术优势;③信息与管理优势;④信誉与商标优势;⑤规模经济优势;跨国公司通过水平一体化经营,可以扩大规模,降低单位成本,增加边际收益,即获得内部经济优势。同时,跨国公司通过垂直一体化经营,利用上、下游专业化服务,实现技术劳动市场的共享和知识外溢带来的利益,即获得外部规模经济优势。 垄断优势论的发展和完善 ①海默、金德尔伯格等研究显示,跨国公司的垄断优势来自于其独有的核心资产; ②约翰逊——研究认为,跨国公司的垄断优势主要源于其对知识资产的控制; ③凯夫斯——认为,跨国公司所拥有的产品发生异质的能力是其所拥有的重要优势之一。 ④尼克博客——指出,寡占市场结构中的企业跟从(即寡占反应)是对外直接投资的主要原因。 评价: (1)垄断优势开创了国际直接投资理论研究的先河,首次提出不完全市场是导致国际直接投资的根本原因。 (2)垄断优势论是以战后美国制造业等少数部门的境外直接投资为研究对象的,是基于美国知识和技术密集部门境外直接投资而得到的结论。因此,该理论缺乏普遍的指导意义,难以解释发达国家中小企业的对外投资行为,更不能解释不具有垄断优势的发展中国家的境外投资行