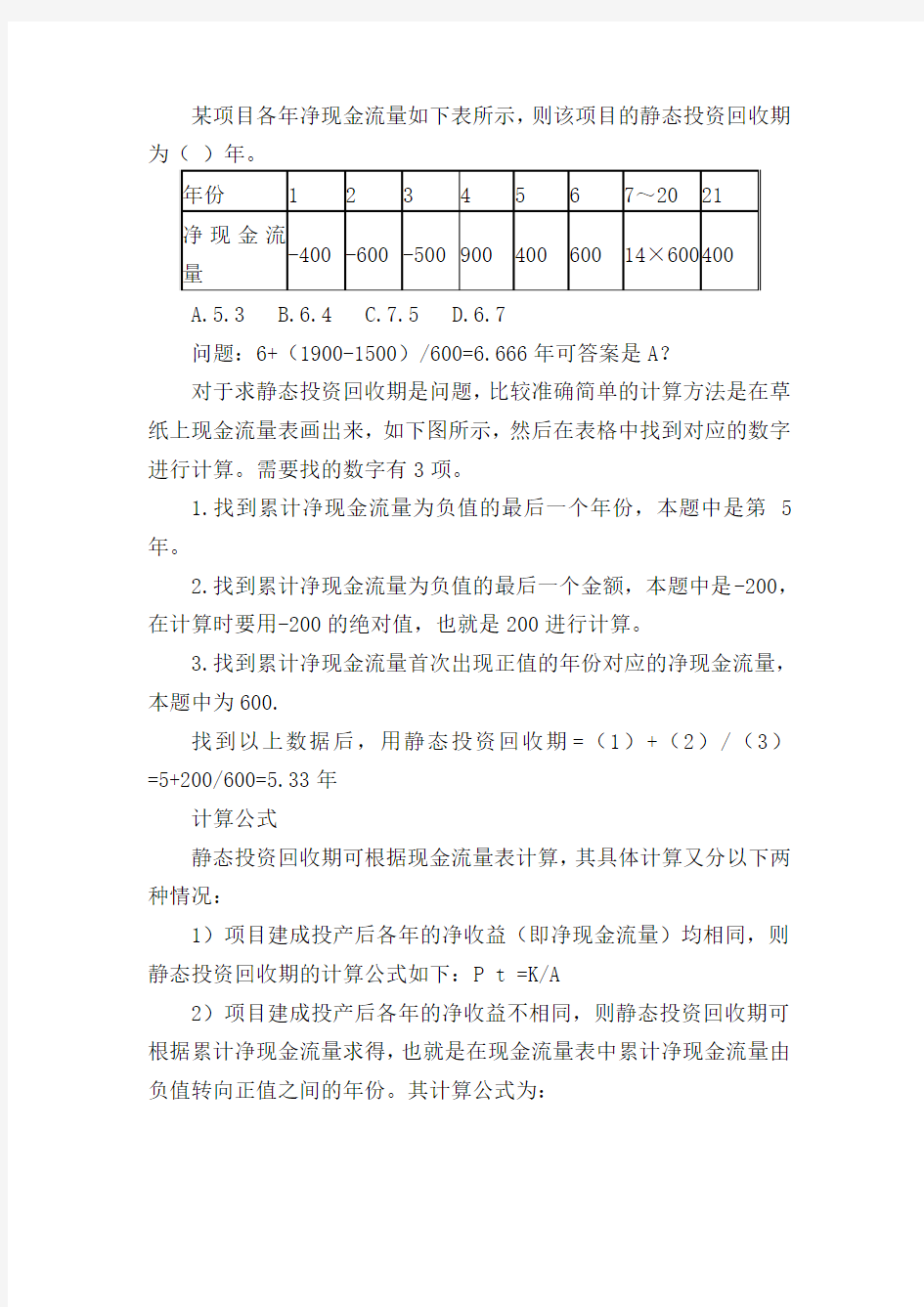

某项目各年净现金流量如下表所示,则该项目的静态投资回收期为()年。

A.5.3

B.6.4

C.7.5

D.6.7

问题:6+(1900-1500)/600=6.666年可答案是A?

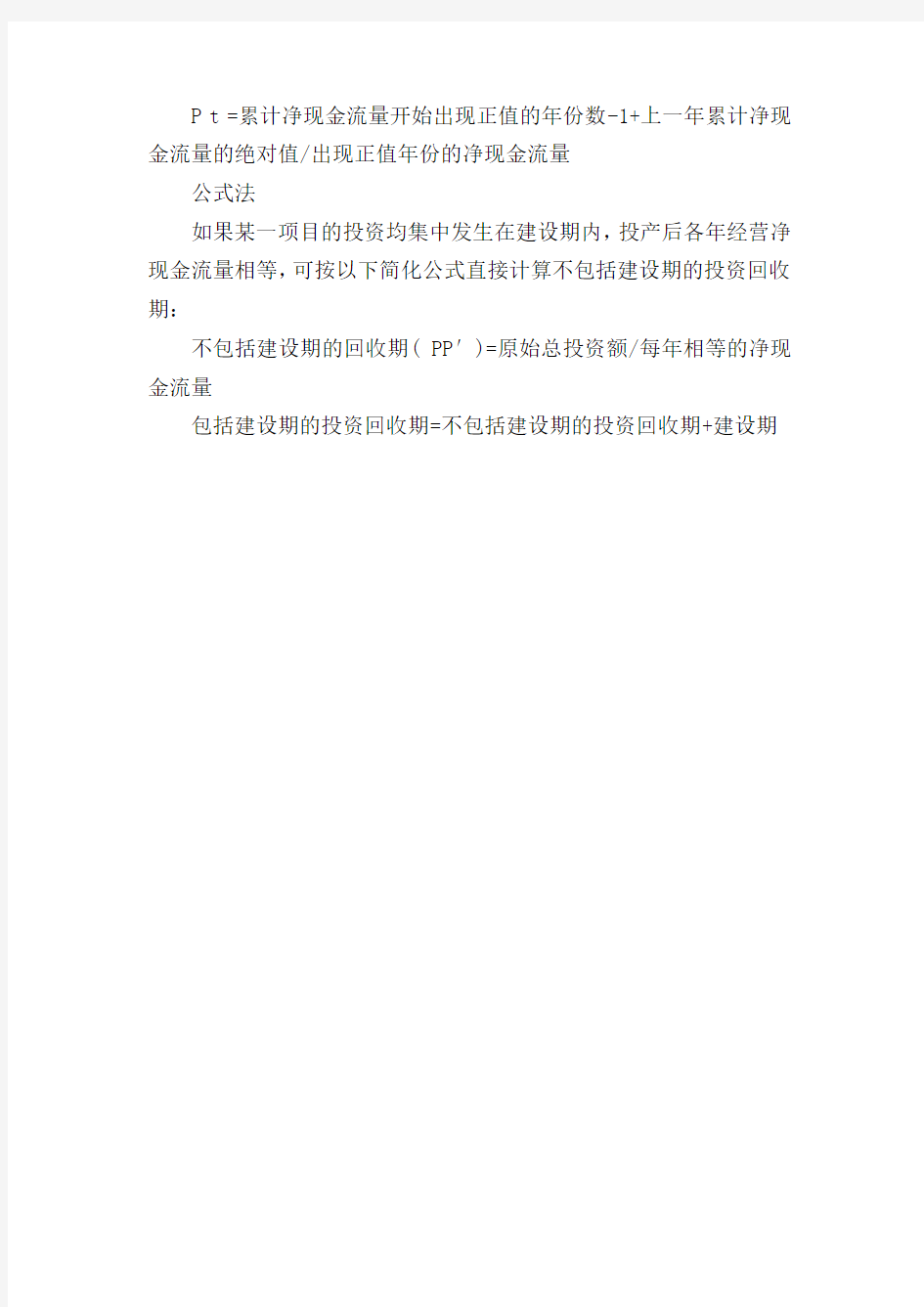

对于求静态投资回收期是问题,比较准确简单的计算方法是在草纸上现金流量表画出来,如下图所示,然后在表格中找到对应的数字进行计算。需要找的数字有3项。

1.找到累计净现金流量为负值的最后一个年份,本题中是第5年。

2.找到累计净现金流量为负值的最后一个金额,本题中是-200,在计算时要用-200的绝对值,也就是200进行计算。

3.找到累计净现金流量首次出现正值的年份对应的净现金流量,本题中为600.

找到以上数据后,用静态投资回收期=(1)+(2)/(3)=5+200/600=5.33年

计算公式

静态投资回收期可根据现金流量表计算,其具体计算又分以下两种情况:

1)项目建成投产后各年的净收益(即净现金流量)均相同,则静态投资回收期的计算公式如下:P t =K/A

2)项目建成投产后各年的净收益不相同,则静态投资回收期可根据累计净现金流量求得,也就是在现金流量表中累计净现金流量由负值转向正值之间的年份。其计算公式为:

P t =累计净现金流量开始出现正值的年份数-1+上一年累计净现金流量的绝对值/出现正值年份的净现金流量

公式法

如果某一项目的投资均集中发生在建设期内,投产后各年经营净现金流量相等,可按以下简化公式直接计算不包括建设期的投资回收期:

不包括建设期的回收期( PP′)=原始总投资额/每年相等的净现金流量

包括建设期的投资回收期=不包括建设期的投资回收期+建设期

在项目的静态投资回收期中,答案如下:对于项目的静态投资回收期为1 500-6.600,答案如下:绘制表格,如下图所示,然后找到对应的表中的数字进行计算。我们需要找到数字2。找到最后一个累计净现金流量为负数。在此问题中,它是-200。在计算时,我们应使用-200的绝对值,即200。3.找到与累积现金流量净额首次出现为正数的年份相对应的现金流量净额。这个主题是600。找到上述数据后,使用静态投资回收期=(1)+(2)/(3)= 5 + 200/600 = 5.33。静态投资回收期可以根据现金流量表进行计算,具体计算可以分为以下两种情况:1)项目建成投产后每年的净收益(即现金流量净额)是否为运营期相同,则静态投资回收期的计算公式如下:P 2)如果项目建成投产后每年的净收益不相同,则可以根据静态投资回收期计算累计现金流量,即现金流量表中累计现金流量从负值变为正值的年份。计算公式如下:=累计现金流量净额开始为正数的年数-1 +上一年累计现金流量净额的绝对值/当年的现金流量净额公式方法正值出现。如果一个项目的投资集中在建设期,且投产后每年的净现金流量是相等的,则可以根据以下简化公式直接计算建设期的投资回收期:不包括投资回收期的建设期(PP')=原始总投资额/

每年的等价现金流量净额,包括建设期的投资回收期=不包括建设期的投资回收期+建设期,以下为赠送团队管理谚语的礼物,不需要的朋友可以编辑和删除。谢谢。2.管理被称为一门综合艺术。之所以称为“综合”,是因为管理涉及基本原则,自我意识,智慧和领导能力;“艺术”是因为管理是实践和应用。3.一个管理良好的工厂总是单调的,没有鼓舞人心的事件。4.管理中最重要的事情是:人们做正确的事,而不是正确做的事。 5.管理是沟通,沟通是沟通,然后是沟通。 6.管理是定义企业的使命,并鼓励和组织人力资源来实现这一使命。定义使命是企业家的责任,而鼓励无组织的人力资源是领导的范围。两者的结合就是管理。 7.管理是一种实践,其本质不是“知道”而是“做”。它的验证不在于逻辑,而在于成就;它唯一的权威就是成就。 8.管理者最基本的能力:有效的沟通。 9.合作是所有团队繁荣的基础。10.请让合适的人上车,不合适的人下车。 11.领导力不是坐在马头上指挥他的部队的人,而是通过他人的成功来取得自己的成功。 12.企业的成功取决于团队,而不是个人。13.企业管理曾经是沟通,现在沟通,未来沟通。15.欣赏导致成功,抱怨导致失败。16.世界上没有两个人是完全一样的,但是我

静态投资回收期和动态 回投资收期及其公式-CAL-FENGHAI.-(YICAI)-Company One1

静态投资回收期及其公式(static payback period and its formula): 项目从投产年算起,用每年的净收益将初始投资全部收回的时间为静态投资回收期,静态投资回收期不考虑货币的时间价值,静态投资回收期公式如下: =0; CI:现金流入量;CO:现金流出量;P t :投资回收期; 投资回收期(p t)计算公式: p t=[累计净现金流量开始出现正值的年份数]-1+[上年累计净现金流量的绝对值/ 当年净现金流量] 动态投资回收期及其公式(dynamic payback period and its formula) 项目从投产年算起,用每年的净收益现值将初始投资现值全部收回的时间为动态投资回收期,动态投资回收期考虑了货币的时间价值,动态投资回收期公司如下: P:总投资的现值;T:动态投资回收期;S:年销售收入;C:年经营成本(不含基本折旧和流动资金借款利息);X:年税金(年销售税金、资源税金);(CI-CO)t:第t年的净现金流量。 动态投资回收期(T)计算公式如下: 动态投资回收期(年)=[累计净现金流量现值开始出现正值年份数]-1+[上年累计净现金流量现值的绝对值/当年净现金流量现值] 投资回报率(return on investment):投资回收率ROI为获得的净收益与项目总投资之比。公式如下: ROI=(总收益-总支出)/总支出 *100% 内部收益率(internal rate of return):内部收益率IRR是指项目在计算期内,各年净现金流量现值累计(NPV)等于零时的折现率。公式如下: 公式中:CI:现金流入量,CO现金流出量,(CI-CO)t:第t年的净现金流量。 价值分析(value analysis):一种功能/成本分析方法。首先分析项目的功能和功能的实现成本。在不降低质量的情况下,以更低的成本实现该功能。 2

静态投资回收期的计算 公式 Company Document number:WTUT-WT88Y-W8BBGB-BWYTT-19998

内部收益率、财务净现值、静态投资回收期的计算公式 (2010-09-20 10:58:10) 标签:分类: (1)财务净现值(FNPV)。财务净现值是按行业基准收闪率或设定的目标折现率(ic),将计算期(n)_内各年净现金流量折现到建设期初的现值 之和。可根据现金流量表计算得到。在多方案比选中,取财务净现值勤 大者为优,如果FNPV0,说明项目的获利能力达到或超过了基准收益率的要求,因而在财务上可以接受。 (2)财务内部收益率(FIRR)。财务内部收益率是指项目在整个计算期内各年净现金流量现值累计等于零时的折现率。它的经济合义是在项目终了 时,保证所有投资被完全收回的折现率。代表了项目占用预期可获得的 收益率,可以用来衡量投资历的回报水平。其表达式为财务内部收益率 的计算应先采用试算法,后采内插法求得。内插公式为:内部收益率愈 大,说明项目的获利能力越大;将所求出的内部收益率与行业的基准收 益率或目标收益率ic相比,当FIRRic时,则项目的盈利能力已满足最低要求,在财务上可以被接受。 内部收益率就是实际可望达到的收益率,它是能使项目的净现值等于零的折现率.一般采用逐步测试法 基本原理是利用普通年金现值的计算公式 P=A*(P/A,i,n),推理出(P/A,i,n)=P/A 把P看成是原始投资,A看成是每年等额的现金净流量,求i

使用内部收益率指标的前提条件是1、项目的投资于建设起点一次性投入,无建设期,2、投产后每年的现金流量相等 例 建设起点投资100万,每年等额的现金流量是20万,经营期10年 有 100=20*(P/A,i,10) (P/A,i,10)=100/20=5 查10年的年金系数表, 当i等于14%时,(P/A,14%,10)=,大于5 当i等于16%时,(P/A,16%,10)=,小于5 利用内插法 i=14%+()/()*(16%-14%)=% 现金流折现法就是把以后各年的现金流量折算成现在的价值,然后再于原始投资比较,大于原始投资(大于0),该方案可行,小于0,不可行 比如现在投资5万元,以后5年都有2万元的收入,同期银行存款利率是6%,问你是否进行投资 5年都有2万元的收入相当于现在的价值=2*(P/A,6%,5)=2*= 由于大于原始投资,故该方案可行 (3)动态投资回收期(Pt)。 动态投资回收期是指项目以净收益抵偿全部投资所需的时间,是反映投资回收期力的重要指标。动态回收期以年表示,一般自建设开始年算起表达公式为:动态投资收回收期=[累计折现值开始出现正值的年数-1]+上年累计折现值的绝对值/当年净现金流量的折现值在项目财务评价中,动态投资回收期愈小说明项

静态投资回收期 3分(内容丰富) 编辑词条 摘要 目前没有摘要内容欢迎补充编辑摘要 目录-[ 隐藏 ] 1.1静态投资回收期 编辑本段|回到顶部静态投资回收期 投资回收期是指用投资方案所产生的净收益补偿初始投资所需要的时间,其单位通常用“年”表示。投资回收期一般从建设开始年算起,也可以从投资年开始算起,计算时应具体注明。 静态投资回收期是不考虑资金的时间价值时收回初始投资所需要的时间,应满足下式: 前t项之和(CI-CO)的第t项=0 式中:CI—现金流入,CO—现金流出;—第t年的净收益,t=1,2,···Pt;Pt—静态投资回收期。 计算出的静态投资回收期应与行业或部门的基准投资回收期进行比较,若小于或等于行业或部门的基准投资回收期,则认为项目是可以考虑接受的,否则不可行。 静态投资回收期可以在一定程度上反映出项目方案的资金回收能力,其计算方便,有助于对技术上更新较快的项目进行评价。但它不能考虑资金的时间价值,也没有对投资回收期以后的收益进行分析,从中无法确定项目在整个寿命期的总收益和获利能力。 目录·什么是静态投资回收期? ·确定静态投资回收期指标的方法

·静态投资回收期的优缺点 什么是静态投资回收期? 静态投资回收期(简称回收期),是指以投资项目经营净现金流量抵偿原始总投资所需要的全部时间。它有“包括建设期的投资回收期(PP )”和“不包括建设期的投资回收期(PP)”两种形式。 确定静态投资回收期指标的方法 1、公式法 如果某一项目的投资均集中发生在建设期内,投产后一定期间内每年经营净现金流量相等,且其合计大于或等于原始投资额,可按以下简化公式直接求出不包括建设期的投资回收期: 不包括建设期的投资回收期(PP‘)=原始投资合计/投产后前若干年每年相等的净现金流量 包括建设期的投资回收期(PP )=不包括建设期的投资回收期+建设期 2、列表法 所谓列表法,是指通过列表计算“累计净现金流量”的方式,来确定包括建设期的投资回收期,进而再推算出不包括建设期的投资回收期的方法。因为不论在什么情况下,都可以通过这种方法来确定静态投资回收期,所以此法又称为一般方法。 该法的原理是:按照回收期的定义,包括建设期的投资回收期满足以下关系式,即: 这表明在财务现金流量表的“累计净现金流量”一栏中,包括建设期的投资回收期恰好是累计净现金流量为零的年限。 无法在“累计净现金流量”栏上找到零,必须按下式计算包括建设期的投资回收期: 包括建设期的投资回收期(PP)=最后一项为负值的累计净现金流量对应的年数+最后一项为负值的累计净现金流量绝对值÷下年净现金流 量 或:=累计净现金流量第一次出现正值的年份-1+该年初尚未回收的投资÷该年净现金流量 静态投资回收期的优缺点 静态投资回收期的优点是能够直观地反映原始总投资的返本期限,便于理解,计算也比较简单,可以直接利用回收期之前的净现金流量信息。缺点是没有考虑资金时间价值因素和回收期满后继续发生的现金流量,不能正确反映投资方式不同对项目的影响。只有静态投资回收期指标小于或等于基准投资回收期的投资项目才具有财务可行性。

投资回收期计算 投资回收期就是使累计的经济效益等于最初的投资费用所需的时间。投资回收期就是指通过资金回流量来回收投资的年限。标准投资回收期是国家根据行业或部门的技术经济特点规定的平均先进的投资回收期。追加投资回收期指用追加资金回流量包括追加利税和追加固定资产折旧两项。 中文名投资回收期计算性质累计的经济效益等于投资费用分类追加利税和追加固定资产特点不考虑资金时间价值 分类 静态投资回收期 静态投资回收期是在不考虑资金时间价值的条件下,以项目的净收益回收其全部投资所需要的时间。投资回收期可以自项目建设开始年算起,也可以自项目投产年开始算起,但应予注明。 动态投资回收期 在采用投资回收期指标进行项目评价时,为克服静态投资回收期未考虑资金时间价值的缺点,就要采用动态投资回收期。 计算公式 静态投资回收期可根据现金流量表计算,其具体计算又分以下两种情况: 1)项目建成投产后各年的净收益(即净现金流量)均相同,则静态投资回收期的计算公式如下:P t =K/A 2)项目建成投产后各年的净收益不相同,则静态投资回收期可根据累计净现金流量求得,也就是在现金流量表中累计净现金流量由负值转向正值之间的年份。其计算公式为: P t =累计净现金流量开始出现正值的年份数-1+上一年累计净现金流量的绝对值/出现正值年份的净现金流量 评价准则 将计算出的静态投资回收期(P t )与所确定的基准投资回收期(Pc)进行比较: l)若P t ≤Pc ,表明项目投资能在规定的时间内收回,则方案可以考虑接受; 2)若P t >Pc,则方案是不可行的。 动态投资 计算公式 动态投资回收期是把投资项目各年的净现金流量按基准收益率折成现值之后,再来推算投资回收期,这就是它与静态投资回收期的根本区别。动态投资回收期就是净现金流量累计现值等于零时的年份。 动态投资回收期的计算在实际应用中根据项目的现金流量表,用下列近似公式计算: P't =(累计净现金流量现值出现正值的年数-1)+上一年累计净现金流量现值的绝对值/出现正值年份净现金流量的现值 评价准则 1)P't ≤Pc(基准投资回收期)时,说明项目(或方案)能在要求的时间内收回投资,是可行的; 2)P't >Pc时,则项目(或方案)不可行,应予拒绝。 按静态分析计算的投资回收期较短,决策者可能认为经济效果尚可以接受。但若考虑时间因素,用折现法计算出的动态投资回收期,要比用传统方法计算出的静态投资回收期长些,该方案未必能被接受。 优点缺点 优点

静态投资回收期计算示 例 YKK standardization office【 YKK5AB- YKK08- YKK2C- YKK18】

某项目各年净现金流量如下表所示,则该项目的静态投资回收 问题:6+(1900-1500)/600=年可答案是A? 对于求静态投资回收期是问题,比较准确简单的计算方法是在草纸上现金流量表画出来,如下图所示,然后在表格中找到对应的数字进行计算。需要找的数字有3项。 1.找到累计净现金流量为负值的最后一个年份,本题中是第5年。 2.找到累计净现金流量为负值的最后一个金额,本题中是-200,在计算时要用-200的绝对值,也就是200进行计算。 3.找到累计净现金流量首次出现正值的年份对应的净现金流量,本题中为600. 找到以上数据后,用静态投资回收期=(1)+(2)/(3) =5+200/600=年 计算公式 静态投资回收期可根据现金流量表计算,其具体计算又分以下两种情况: 1)项目建成投产后各年的净收益(即净现金流量)均相同,则静态投资回收期的计算公式如下:P t =K/A 2)项目建成投产后各年的净收益不相同,则静态投资回收期可根据累计净现金流量求得,也就是在现金流量表中累计净现金流量由负值转向正值之间的年份。其计算公式为:

P t =累计净现金流量开始出现正值的年份数-1+上一年累计净现金流量的绝对值/出现正值年份的净现金流量 公式法 如果某一项目的投资均集中发生在建设期内,投产后各年经营净现金流量相等,可按以下简化公式直接计算不包括建设期的投资回收期: 不包括建设期的回收期( PP′)=原始总投资额/每年相等的净现金流量 包括建设期的投资回收期=不包括建设期的投资回收期+建设期

静态投资回收期和动态投资回收期 1.静态投资回收期(简称回收期),是指投资项目收回原始总投资所需要的时间,即以投资项目经营净现金流量抵偿原始总投资所需要的全部时间。它有"包括建设期的投资回收期(PP)"和"不包括建设期的投资回收期(PP′)"两种形式。 确定静态投资回收期指标可分别采取公式法和列表法。 (1)公式法 如果某一项目的投资均集中发生在建设期内,投产后各年经营净现金流量相等,可按以下简化公式直接计算不包括建设期的投资回收期: 不包括建设期的回收期( PP′)=原始总投资/投产后若干年相等的净现金流量 包括建设期的回收期=不包括建设期的回收期+建设期 (2)列表法 所谓列表法是指通过列表计算"累计净现金流量"的方式,来确定包括建设期的投资回收期,进而再推算出不包括建设期的投资回收期的方法。因为不论在什么情况下,都可以通过这种方法来确定静态投资回收期,因此,此法又称为一般方法。该法的原理是:按照回收期的定义,包括建设期的投资回收期PP满足以下关系式,即: 这表明在财务现金流量表的"累计净现金流量"一栏中,包括建设期的投资回收期PP恰好是累计净现金流量为零的年限。 如果无法在"累计净现金流量"栏上找到零,必须按下式计算包括建设期的投资回收期PP: 包括建设期的投资回收期(PP) =最后一项为负值的累计净现金流量对应的年数+最后一项为负值的累计净现金流量绝对值÷下年净现金流量 或: 包括建设期的投资回收期(PP) =累计净现金流量第一次出现正值的年份-1+该年初尚未回收的投资÷该年净 现金流量 2.静态投资回收期的优点是能够直观地反映原始总投资的返本期限,便于理解,计算简单;可以直接利用回收期之前的净现金流量信息。缺点是没有考虑资金时间价值和回收期满后发生的现金流量;不能正确反映投资方式不同对项目的影响。只有静态投资回收期指标小于或等于基准投资回收期的投资项目才具有财务可行性。 而动态投资回收期弥补了静态投资回收期没有考虑资金的时间价值这一缺点,使其更符合实际情况。动态投资回收期是项目从投资开始起,到累计折现现金流量等于0时所需的时间。

静态投资回收期和动态回投资收期及其公式 Revised by Liu Jing on January 12, 2021

静态投资回收期及其公式(static payback period and its formula): 项目从投产年算起,用每年的净收益将初始投资全部收回的时间为静态投资回收期,静态投资回收期不考虑货币的时间价值,静态投资回收期公式如下: ∑(CI ?CO)t p t t=0=0; CI:现金流入量;CO:现金流出量;P t :投资回收期; 投资回收期(p t )计算公式: p t=[累计净现金流量开始出现正值的年份数]-1+[上年累计净现金流量的绝对值/当 年净现金流量] 动态投资回收期及其公式(dynamic payback period and its formula ) 项目从投产年算起,用每年的净收益现值将初始投资现值全部收回的时间为动态投资回收期,动态投资回收期考虑了货币的时间价值,动态投资回收期公司如下: P =∑(P ?P ?P )P P P P P =0 =∑(PP ?PP )P (1+P )?P P P =0 P:总投资的现值;T :动态投资回收期;S :年销售收入;C :年经营成本(不含基本折旧和流动资金借款利息);X :年税金(年销售税金、资源税金);(CI-CO)t :第t 年的净现金流量。 动态投资回收期(T)计算公式如下: 动态投资回收期(年)=[累计净现金流量现值开始出现正值年份数]-1+[上年累计净现金流量现值的绝对值/当年净现金流量现值] 投资回报率(return on investment ):投资回收率ROI 为获得的净收益与项目总投资之比。公式如下:

投资回收期指标的计算讲解 掌握投资回收期指标的计算 项目投资回收期也称返本期,是反映项目投资回收能力的重要指标,分为静态和动态投资回收期。 一、静态投资回收期 ( 一) 概念 项目静态投资回收期(Pt) 是在不考虑资金时间价值的条件下,以项目的净收益回收其总投资( 包括建设投资和流动资金) 所需要的时间,一般以年为单位。 项目投资回收期宜从项目建设开始年算起,若从项目投产开始年算起,应予以特别注明。 从建设开始年算起,投资回收期计算公式 ( 二) 应用式具体计算又分以下两种情况: 当项目建成投产后各年的净收益( 即净现金流量)均相同时,静态投资回收期的计算公式如下: Pt=I/A 式中I —总投资A —每年的净收益, 即A=(CI 一CO)t 由于年净收益不等于年利润额,所以投资回收期不等于投资利润率的倒数。 ?例lZlOl028-1?见教材34页 注意:Pt=I/A=500/100=5年。那么在第五年收回来了吗? 此公式对于当年投资当年就有收益时可直接用,否则应指的是从投产期开始算的投资回收期。如不作特殊说明应在此计算基础上加上建设期。当项目建成技产后各年的净收益不相同时,静态投资回收期可根据累计净现金流量求得, 也就是在项目投资现金流量表中累计净现金流量由负值变为零的时点。 其计算公式为:Pt=(累计净现金流量出现正值的年份-1)+(上一年累计净现金流量的绝对值/当年净现金流量) [例lZlOl028-2] 计算该项目的静态投资回收期。见教材3435页 ( 三) 判别准则若Pt≤Pc,则方案可以考虑接受; 若PtPc,则方案是不可行的。 二、动态投资回收期 ( 一) 概念动态投资回收期是把项目各年的净现金流量按基准收益率折成现值之后,再来推算投资回收期,这是它与静态投资回收期的根本区别。 动态投资回收期就是累计现值等于零时的年份。其计算表达式为: ( 二) 计算Pt’=(累计净现金流量现值出现正值的年份-1)+(上一年累计净现金流量现值的绝对值/当年净现金流量现值) [例lZlOl028-3]计算该项目的动态投资回收期。见教材35页 (三) 判别准则 Pt’≤Pc(项目寿命期)时,说明项目(或方案)是可行的 Pt’Pc 时,则项目(或方案)不可行,应予拒绝 动态投资回收期一般要比静态投资回收期长些。 注意动态投资回收期、财务净现值和财务内部收益率之间的关系 Pt’0,FIRRic Pt’=n,则FNPV=0,FIRR=ic Pt’n,则FNPV0,FIRR

创作编号:BG7531400019813488897SX 创作者:别如克* 静态投资回收期及其公式(static payback period and its formula): 项目从投产年算起,用每年的净收益将初始投资全部收回的时间为静态投资回收期,静态投资回收期不考虑货币的时间价值,静态投资回收期公式如下: =0; CI:现金流入量;CO:现金流出量;P t :投资回收期; 投资回收期(p t)计算公式: p t=[累计净现金流量开始出现正值的年份数]-1+[上年累计净现金流量的绝对值/当年净现金流量] 动态投资回收期及其公式(dynamic payback period and its formula) 项目从投产年算起,用每年的净收益现值将初始投资现值全部收回的时间为动态投资回收期,动态投资回收期考虑了货币的时间价值,动态投资回收期公司如下: P:总投资的现值;T:动态投资回收期;S:年销售收入;C:年经营成本(不含基本折旧和流动资金借款利息);X:年税金(年销售税金、资源税金);(CI-CO)t:第t年的净现金流量。 动态投资回收期(T)计算公式如下: 动态投资回收期(年)=[累计净现金流量现值开始出现正值年份数]-1+[上年累计净现金流量现值的绝对值/当年净现金流量现值] ?投资回报率(return on investment):投资回收率ROI为获得的净收益与项目总投资之比。公式如下: ROI=(总收益-总支出)/总支出*100%

?内部收益率(internal rate of return):内部收益率IRR是指项目在计算期内,各年净现金流量现值累计(NPV)等于零时的折现率。公式如下: 公式中:CI:现金流入量,CO现金流出量,(CI-CO)t:第t年的净现金流量。 ?价值分析(value analysis):一种功能/成本分析方法。首先分析项目的功能和功能的实现成本。在不降低质量的情况下,以更低的成本实现该功能。 创作编号:BG7531400019813488897SX 创作者:别如克*

盈亏平衡点盈亏平衡点损益点,也叫盈亏平衡点。 比如某家女鞋店的月盈亏平衡点是15万,那么,你的生意额超过15万,就开始赚钱,低于15万就开始亏钱,正好做到15万的话,则是既不亏也不赚。 盈亏平衡点的计算公式是:固定费用/1-变动费率 固定费用:包括商场租金、管理费、装修费分摊、其它费用等每月固定不变的费用项目。变动费用:包括商品成本、商场扣点、员工工资(销售提成提成)等随销售额变化的相关费用。 例子:比如某家女鞋店每个月的固定费用是8000元,变动费用是:商品成本占销售额的30%,商场扣点是26%,员工工资占销售额的8%,那么,这家女鞋店的盈亏平衡点是: 8000/1- (0.3+0.26+0.08)=22222元 测算一下,结果如下表: 销售额 - 固定费用 - 商品成本 -商场扣点 -员工费用=盈或亏 22222 - 8000 -6667 -5778 -1778 =0 需要说明一点的是以上的计算中,商品是正价销售。如果商品是打折销售,需要将折扣并入到商品成本中计算。 现金平衡点和投资回收期计算公式: 现金平衡点的概念和计算方法,简单说盈亏平衡点销售额减去折旧、待摊费用、计提费用等固定成本就是现金平衡点,计算现金平衡点的意义在于知道店铺不需要追加资金而且能维持正常运营的最低营业额,这个数字对新开业店铺尤其有用。为了便于计算,特归纳出计算公式如下: 现金平衡点=固定支出×平均售价/边际贡献 以上公式中固定支出是指店铺每月需要用现金支付的与销售量没有直接关系的费用,包括工资、水电费、房租等,但不包括原辅材料、包装物等。边际贡献是指产品扣除直接成本后的毛利润。如果知道了现金平衡点,也可以很方便地计算出盈亏平衡点,其计算公式如下:盈亏平衡点=现金平衡点+每月折旧摊销额×平均售价/边际贡献 以上公式中每月折旧摊销额是指每月应计入费用的设备装修折旧额、开办费及特许加盟费等待摊费用。 下面介绍一种与店铺投资回收期相关的盈亏平衡点计算方法。投资回收期是考察投资收益情况的重要指标,也是计算投资回报率的基础。预期的投资回收期不同,所需要的盈亏平衡点也不同。为了便于使用,特将其计算公式归纳如下: 盈亏平衡点=(折摊额/N+每月固定支出)×售价/边际贡献 以上是计算不同投资回收期下的盈亏平衡点的公式,这个盈亏平衡点也就是为了在限定的时间收回投资所需要的最低营业额,这里是以月为单位。其中折摊额是指设备装修投资额、开办费及特许加盟费等的总额,不包括房租;N是预期投资回收期,以月为单位;每月需要用现金支付的与销售量没有直接关系的费用,包括工资、水电费、房租等,但不包括原辅材料、包装物等。 边际贡献是管理会计中一个经常使用的十分重要的概念,它是指销售收入减去变动成本后的余额,边际贡献是运用盈亏分析原理,进行产品生产决策的一个十分重要指标。通常边际贡献又称为“边际利润”或“贡献毛益”等。 边际贡献一般可分为单位产品的边际贡献和全部产品的边际贡献,其计算方法为: 单位产品边际贡献=销售单价-单位变动成本 全部产品边际贡献=全部产品的销售收入-全部产品的变动成本 很显然,边际贡献越大越好,在订价决策中,必首先保证边际贡献不为负数,其次应考虑,全部产品的边际贡献应足以弥补固定成本,并仍有一定的积余。而在特殊订价中,边际贡献保持正数是接受与否的底线。 在产品销售过程中,一定量的品种边际贡献首先是用来弥补企业生产经营活动所发生的固定成本总额,在弥补了企业所发生的所有固定成本后,如有多余,才能构成企业的利润。这就有可能出现以下三种情况: (1) 当提供的品种边际贡献刚好等于所发生的固定成本总额时,企业只能保本,即做到不盈不亏。 (2) 当提供的品种边际贡献小于所发生的固定成本总额时,企业就要发生亏损。 (3) 当提供的品种边际贡献大于所发生的固定成本总额时,企业将会盈利。 因此,品种边际贡献的实质所反映的就是产品为企业盈利所能作出的贡献大小,只有当产品销售达到一定的数量后,所得品种边际贡献才有可能弥补所发生的固定成本总额,为企业盈利作贡献。 非贴现投资回收期又称静态投资回收期分二种:一是每年营业现金流量相等,则投资回收期=原始投资额/每年营业现金流量 二是每年营业现金流量不相等,则投资回收期=收回全部投资前所需要的整年数+年初没有收回的成本/相应年度的现金流量,贴现的又称动态投资回收期就是折现现金流量其他方面类似静态的。

静态投资回收期及其公式(static payback period and its formula): 欧阳学文 项目从投产年算起,用每年的净收益将初始投资全部收回的 时间为静态投资回收期,静态投资回收期不考虑货币的时间 价值,静态投资回收期公式如下: =0; CI:现金流入量;CO:现金流出量;Pt:投资回收期; 投资回收期(pt)计算公式: pt=[累计净现金流量开始出现正值的年份数]1+[上年累计净现金流量的绝对值/当年净现金流量] 动态投资回收期及其公式(dynamic payback period and its formula) 项目从投产年算起,用每年的净收益现值将初始投资现值 全部收回的时间为动态投资回收期,动态投资回收期考虑 了货币的时间价值,动态投资回收期公司如下: P:总投资的现值;T:动态投资回收期;S:年销售收入;

C:年经营成本(不含基本折旧和流动资金借款利息);X:年税金(年销售税金、资源税金);(CICO)t:第t年的净现金流量。 动态投资回收期(T)计算公式如下: 动态投资回收期(年)=[累计净现金流量现值开始出现正值年份数]1+[上年累计净现金流量现值的绝对值/当年净现金流量现值] ?投资回报率(return on investment):投资回收率ROI为获得的净收益与项目总投资之比。公式如下: ROI=(总收益总支出)/总支出*100% ?内部收益率(internal rate of return):内部收益率IRR是指项目在计算期内,各年净现金流量现值累计(NPV)等于零时的折现率。公式如下: 公式中:CI:现金流入量,CO现金流出量,(CICO)t:第t 年的净现金流量。 ?价值分析(value analysis):一种功能/成本分析方法。 首先分析项目的功能和功能的实现成本。在不降低质量的情况下,以更低的成本实现该功能。

内部收益率、财务净现值、静态投资回收期的计算公式 (2010-09-20 10:58:10) 畠I标签:分类:财务会计 (1)财务净现值(FNPV。财务净现值是按行业基准收闪率或设定 的目标折现率(ic ),将项目计算期(n)—内各年净现金流量 折现到建设期初的现值之和。可根据现金流量表计算得到。在多方案比选中,取财务净现值勤大者为优,如果FNPV0说明项目的获利能力达到或超过了基准收益率的要求,因而在财务上可以接受。 累计财务净现值订(CT-CO) t/(1+ I c)t (式1)

C【为第琳的现金流入CO为第I年的现金流出h?为折现率

静态投盜回收期=累计净现金浣量开始出现正值的 ? 年价T十(上一年度累计现金流量啲绝对值/当年净现金流量)

(2)财务内部收益率(FIRR)。财务内部收益率是指项目在整个计 算期内各年净现金流量现值累计等于零时的折现率。它的经济 合义是在项目终了时,保证所有投资被完全收回的折现率。代 表了项目占用资金预期可获得的收益率,可以用来衡量投资历 的回报水平。其表达式为财务内部收益率的计算应先采用试算 法,后采内插法求得。内插公式为:内部收益率愈大,说明项 目的获利能力越大;将所求出的内部收益率与行业的基准收益 率或目标收益率ic 相比,当FIRRic 时,则项目的盈利能力已 满足最低要求,在财务上可以被接受。 内部收益率就是实际可望达到的收益率,它是能使项目的净现值等于零的折现率.一般采用逐步测试法基本原理是利用普通年金现值的计算公式 P=A*(P/A,i,n), 推理出(P/A,i,n)=P/A 把P 看成是原始投资,A 看成是每年等额的现金净流量,求i 使用内部收益率指标的前提条件是1、项目的投资于建设起点一次性投入,无建设期,2、投产后每年的现金流量相等 例 建设起点投资100 万,每年等额的现金流量是20 万,经营期10 年有100=20* ( P/A,i,10 ) ( P/A,i,10 ) =100/20=5 查10 年的年金系数表, 当i 等于14%时, ( P/A,14% ,10) =5.2161 ,大于5

静态投资回收期计算示例 Prepared on 24 November 2020

某项目各年净现金流量如下表所示,则该项目的静态投资回收期为()年。 问题:6+(1900-1500)/600=年可答案是A 对于求静态投资回收期是问题,比较准确简单的计算方法是在草纸上现金流量表画出来,如下图所示,然后在表格中找到对应的数字进行计算。需要找的数字有3项。 1.找到累计净现金流量为负值的最后一个年份,本题中是第5年。 2.找到累计净现金流量为负值的最后一个金额,本题中是-200,在计算时要用-200的绝对值,也就是200进行计算。 3.找到累计净现金流量首次出现正值的年份对应的净现金流量,本题中为600. 找到以上数据后,用静态投资回收期=(1)+(2)/(3)=5+200/600=年 计算公式 静态投资回收期可根据现金流量表计算,其具体计算又分以下两种情况: 1)项目建成投产后各年的净收益(即净现金流量)均相同,则静态投资回收期的计算公式如下:P t =K/A 2)项目建成投产后各年的净收益不相同,则静态投资回收期可根据累计净现金流量求得,也就是在现金流量表中累计净现金流量由负值转向正值之间的年份。其计算公式为: P t =累计净现金流量开始出现正值的年份数-1+上一年累计净现金流量的绝对值/出现正值年份的净现金流量 公式法

如果某一项目的投资均集中发生在建设期内,投产后各年经营净现金流量相等,可按以下简化公式直接计算不包括建设期的投资回收期:不包括建设期的回收期( PP′)=原始总投资额/每年相等的净现金流量包括建设期的投资回收期=不包括建设期的投资回收期+建设期

静态投资回收期的计算公 式 Prepared on 24 November 2020

内部收益率、财务净现值、静态投资回收期的计算公式 (2010-09-20 10:58:10) 标签:分类: (1)财务净现值(FNPV)。财务净现值是按行业基准收闪率或设定的目标折现率(ic),将计算期(n)_内各年净现金流量折现到建设期初的现值 之和。可根据现金流量表计算得到。在多方案比选中,取财务净现值勤 大者为优,如果FNPV0,说明项目的获利能力达到或超过了基准收益率的要求,因而在财务上可以接受。 (2)财务内部收益率(FIRR)。财务内部收益率是指项目在整个计算期内各年净现金流量现值累计等于零时的折现率。它的经济合义是在项目终了 时,保证所有投资被完全收回的折现率。代表了项目占用预期可获得的 收益率,可以用来衡量投资历的回报水平。其表达式为财务内部收益率 的计算应先采用试算法,后采内插法求得。内插公式为:内部收益率愈 大,说明项目的获利能力越大;将所求出的内部收益率与行业的基准收 益率或目标收益率ic相比,当FIRRic时,则项目的盈利能力已满足最低要求,在财务上可以被接受。 内部收益率就是实际可望达到的收益率,它是能使项目的净现值等于零的折现率.一般采用逐步测试法 基本原理是利用普通年金现值的计算公式 P=A*(P/A,i,n),推理出(P/A,i,n)=P/A 把P看成是原始投资,A看成是每年等额的现金净流量,求i

使用内部收益率指标的前提条件是1、项目的投资于建设起点一次性投入,无建设期,2、投产后每年的现金流量相等 例 建设起点投资100万,每年等额的现金流量是20万,经营期10年 有 100=20*(P/A,i,10) (P/A,i,10)=100/20=5 查10年的年金系数表, 当i等于14%时,(P/A,14%,10)=,大于5 当i等于16%时,(P/A,16%,10)=,小于5 利用内插法 i=14%+()/()*(16%-14%)=% 现金流折现法就是把以后各年的现金流量折算成现在的价值,然后再于原始投资比较,大于原始投资(大于0),该方案可行,小于0,不可行 比如现在投资5万元,以后5年都有2万元的收入,同期银行存款利率是6%,问你是否进行投资 5年都有2万元的收入相当于现在的价值=2*(P/A,6%,5)=2*= 由于大于原始投资,故该方案可行 (3)动态投资回收期(Pt)。 动态投资回收期是指项目以净收益抵偿全部投资所需的时间,是反映投资回收期力的重要指标。动态回收期以年表示,一般自建设开始年算起表达公式为:动态投资收回收期=[累计折现值开始出现正值的年数-1]+上年累计折现值的绝对值/当年净现金流量的折现值在项目财务评价中,动态投资回收期愈小说明项

如何在E X C E L中计算 投资回收期 公司内部编号:(GOOD-TMMT-MMUT-UUPTY-UUYY-DTTI-

如何在EXCEL中计算投资回收期 对于投资决策的3个常用指标,IRR、NPV和Payback Period (投资回收期), IRR和NPV都是函数用来直接计算(工作中常用FIRR和FNPV这两个函数,关于FIRR或FNPV与IRR或NPV函数的异同及注意事项),唯有投资回收期没有函数用来直接自动计算,所以在实务工作中如何计算这个指标非常头痛,很多时候不得不采用“肉眼观察,手动计算”的方式。其实计算投资回收期的方法有很多。比如在下面的一个例子: (注:第0年表示第1年的年初,第1年表示第1年年末,其余类推)从上面的例子中,我们可以大概看出投资回收的时间大概在第4年和第5年之间,即累计现金流量开始有负转正的年份,截止到第4年年末,尚有百万的投资尚未收回,第5年可产生百万的现金流,若按照现金流在一年当中均匀发生,那么按照比例,即在第4年以后的=时间点的时候,实现投资资本的完全回收,也就是所谓的投资回收期为年。这也是我们上面所讲的“肉眼观察,手动计算”。但是如何来实现公式自动计算呢 如果要实现公式的自动计算,我们首先要判断累计净现金流出现转折的地方,即累计净现金流量大于0的情形。如果累计净现金流小于0 (则说明尚未收回),我们用IF语句返回值1;如果累计净现金流量大于0 (则说明当前年已经实现回收),我们就用上一年的累计值除以当年的净现金流(注意公式中的负号)。例如结果如下:

这样我们再观察计算结果,就会发现值为正数的数字之和就是我们要计算的投资回收期。 从第5年以后,数值均小于0,属于干扰数字。我们在做EXCEL商业图表的时候,会通过添加辅助线来达到一定的效果,同样,在公式计算的时候,我们也可以通过对干扰数字的处理来达到效果。在这种情况下,为了避免负数的干扰,我们使用MAX函数,返回与0值比较的结果。如下图: 经过MAX函数的处理,我们发现原来小于0的值均变成了0,这时我们用SUM函数可以对该行序列数字求和,结果即为我们所要计算的投资回收期。当然,我们在这里计算的是静态投资回收期,动态回收期的计算方法也类同。

如何在EXCEL中计算投资回收期 对于投资决策的3个常用指标,IRR、NPV和Payback Period (投资 回收期),IRR和NPV都是函数用来直接计算(工作中常用FIRR和FN PV这两个函数,关于FIRR或FNPV与IRR或NPV函数的异同及注意事项),唯有投资回收期没有函数用来直接自动计算,所以在实务工作中如 何计算这个指标非常头痛,很多时候不得不采用“肉眼观察,手动计算” 的方式。其实计算投资回收期的方法有很多。比如在下面的一个例子: (注:第0年表示第1年的年初,第1年表示第1年年末,其余类推)从上面的例子中,我们可以大概看出投资回收的时间大概在第4年 和第5年之间,即累计现金流量开始有负转正的年份,截止到第4年年末,尚有71。8百万的投资尚未收回,第5年可产生182。6百万的现金流,若 按照现金流在一年当中均匀发生,那么按照比例,即在第4年以后的7 1.8/182.6=0.4时间点的时候,实现投资资本的完全回收,也就是所谓 的投资回收期为 4.4年。这也是我们上面所讲的“肉眼观察,手动计算”。但是如何来实现公式自动计算呢?......感谢聆听 如果要实现公式的自动计算,我们首先要判断累计净现金流出现转折 的地方,即累计净现金流量大于0的情形。如果累计净现金流小于0(则 说明尚未收回),我们用IF语句返回值1;如果累计净现金流量大于0 (则说明当前年已经实现回收),我们就用上一年的累计值除以当年的净现 金流(注意公式中的负号)。例如结果如下:......感谢聆听

这样我们再观察计算结果,就会发现值为正数的数字之和就是我们要计算的投资回收期。 从第5年以后,数值均小于0,属于干扰数字。我们在做EXCEL 商业图表的时候,会通过添加辅助线来达到一定的效果,同样,在公式计算的时候,我们也可以通过对干扰数字的处理来达到效果。在这种情况下,为了避免负数的干扰,我们使用MAX函数,返回与0值比较的结果。如下图:......感谢聆听 经过MAX函数的处理,我们发现原来小于0的值均变成了0,这时我们用SUM函数可以对该行序列数字求和,结果即为我们所要计算的投资回收期。当然,我们在这里计算的是静态投资回收期,动态回收期的计算方法也类同。 ...... 感谢聆听 ......

如何在EXCEL中计算投资回收期 对于投资决策的3个常用指标,IRR、NPV和Payback Period (投资回收期), IRR和NPV都是函数用来直接计算(工作中常用FIRR和FNPV这两个函数,关于FIRR或FNPV与IRR或NPV函数的异同及注意事项),唯有投资回收期没有函数用来直接自动计算,所以在实务工作中如何计算这个指标非常头痛,很多时候不得不采用“肉眼观察,手动计算”的方式。其实计算投资回收期的方法有很多。比如在下面的一个例子: (注:第0年表示第1年的年初,第1年表示第1年年末,其余类推) 从上面的例子中,我们可以大概看出投资回收的时间大概在第4年和第5年之间,即累计现金流量开始有负转正的年份,截止到第4年年末,尚有71.8百万的投资尚未收回,第5年可产生182.6百万的现金流,若按照现金流在一年当中均匀发生,那么按照比例,即在第4年以后的71.8/182.6=0.4时间点的时候,实现投资资本的完全回收,也就是所谓的投资回收期为4.4年。这也是我们上面所讲的“肉眼观察,手动计算”。但是如何来实现公式自动计算呢? 如果要实现公式的自动计算,我们首先要判断累计净现金流出现转折的地方,即累计净现金流量大于0的情形。如果累计净现金流小于0 (则说明尚未收回),我们用IF语句返回值1;如果累计净现金流量大于0 (则说明当前年已经实现回收),我们就用上一年的累计值除以当年的净现金流(注意公式中的负号)。例如结果如下: 这样我们再观察计算结果,就会发现值为正数的数字之和就是我们要计算的投资回收期。 从第5年以后,数值均小于0,属于干扰数字。我们在做EXCEL商业图表的时候,会通过添加辅助线来达到一定的效果,同样,在公式计算的时候,我们也可以通过对干扰数字的处理来达到效果。在这种情况下,为了避免负数的干扰,我们使用MAX函数,返回与0值比较的结果。如下图:

静态投资回收期计算示 例 文件编码(008-TTIG-UTITD-GKBTT-PUUTI-WYTUI-8256)

某项目各年净现金流量如下表所示,则该项目的静态投资回收期为()年。 问题:6+(1900-1500)/600=年可答案是A 对于求静态投资回收期是问题,比较准确简单的计算方法是在草纸上现金流量表画出来,如下图所示,然后在表格中找到对应的数字进行计算。需要找的数字有3项。 1.找到累计净现金流量为负值的最后一个年份,本题中是第5年。 2.找到累计净现金流量为负值的最后一个金额,本题中是-200,在计算时要用-200的绝对值,也就是200进行计算。 3.找到累计净现金流量首次出现正值的年份对应的净现金流量,本题中为600. 找到以上数据后,用静态投资回收期=(1)+(2)/(3)=5+200/600=年 计算公式 静态投资回收期可根据现金流量表计算,其具体计算又分以下两种情况:1)项目建成投产后各年的净收益(即净现金流量)均相同,则静态投资回收期的计算公式如下:P t =K/A 2)项目建成投产后各年的净收益不相同,则静态投资回收期可根据累计净现金流量求得,也就是在现金流量表中累计净现金流量由负值转向正值之间的年份。其计算公式为: P t =累计净现金流量开始出现正值的年份数-1+上一年累计净现金流量的绝对值/出现正值年份的净现金流量 公式法 如果某一项目的投资均集中发生在建设期内,投产后各年经营净现金流量相等,可按以下简化公式直接计算不包括建设期的投资回收期: 不包括建设期的回收期( PP′)=原始总投资额/每年相等的净现金流量

包括建设期的投资回收期=不包括建设期的投资回收期+建设期