第五章跟单信用证结算方式——基本原理

本章导学:

与汇款、托收方式不同的是,信用证方式建立在银行信用基础之上,对先行发货的卖方提供了相对可靠地信用保证。本章主要依据《UCP600》,讲授跟单信用证结算方式基本原理,包括跟单信用证的基本概念、性质及功能;阐述跟单信用证项下的基本当事人和基本业务流程;学习跟单信用证种类及应用,为进一步学习信用证项下审单审证打基础。

学习目标:

1.理解跟单信用证的含义及其作用,掌握跟单信用证的性质;

2.掌握跟单信用证基本程序;

3.理解跟单信用证项下主要当事人的权利和义务及其关系;

4.了解跟单信用证种类;

5.熟练运用基本原理和观点分析案例;

6.了解信用证的内容,掌握缮制信用证(SWIFT)的基本技能。

第一节跟单信用证概述

一、信用证的定义、性质

(一)关于跟单信用证(Documentary Credit)的定义

“UCP600”:

Credit means any arrangement, however named or described, that is irrevocable and thereby constitutes a definite undertaking of the issuing bank to honour a complying presentation.

信用证意指一项安排(arrangement),无论其如何命名或描述,该安排(arrangement)不可撤销并因此构成开证行对于相符交单予以承付(Honor)的确定承诺。

重要概念之一:HONOUR 承付(也有译为兑付、交付)

HONOUR是UCP600中出现的一个全新的概念。

Honor意指:

a. to pay at sight if the credit is available by sight payment.(对即期付款信用证的付款)

b. to incur a deferred payment undertaking and pay at maturity if the credit is available by deferred payment.(对延期付款信用证的延期付款承诺并到期付款)

c. to accept a bill of exchange (“draft”) drawn by the beneficiary and pay at maturity if the credit is available by acceptance.(对承兑信用证下受益人开出的汇票的承兑并到期付款)

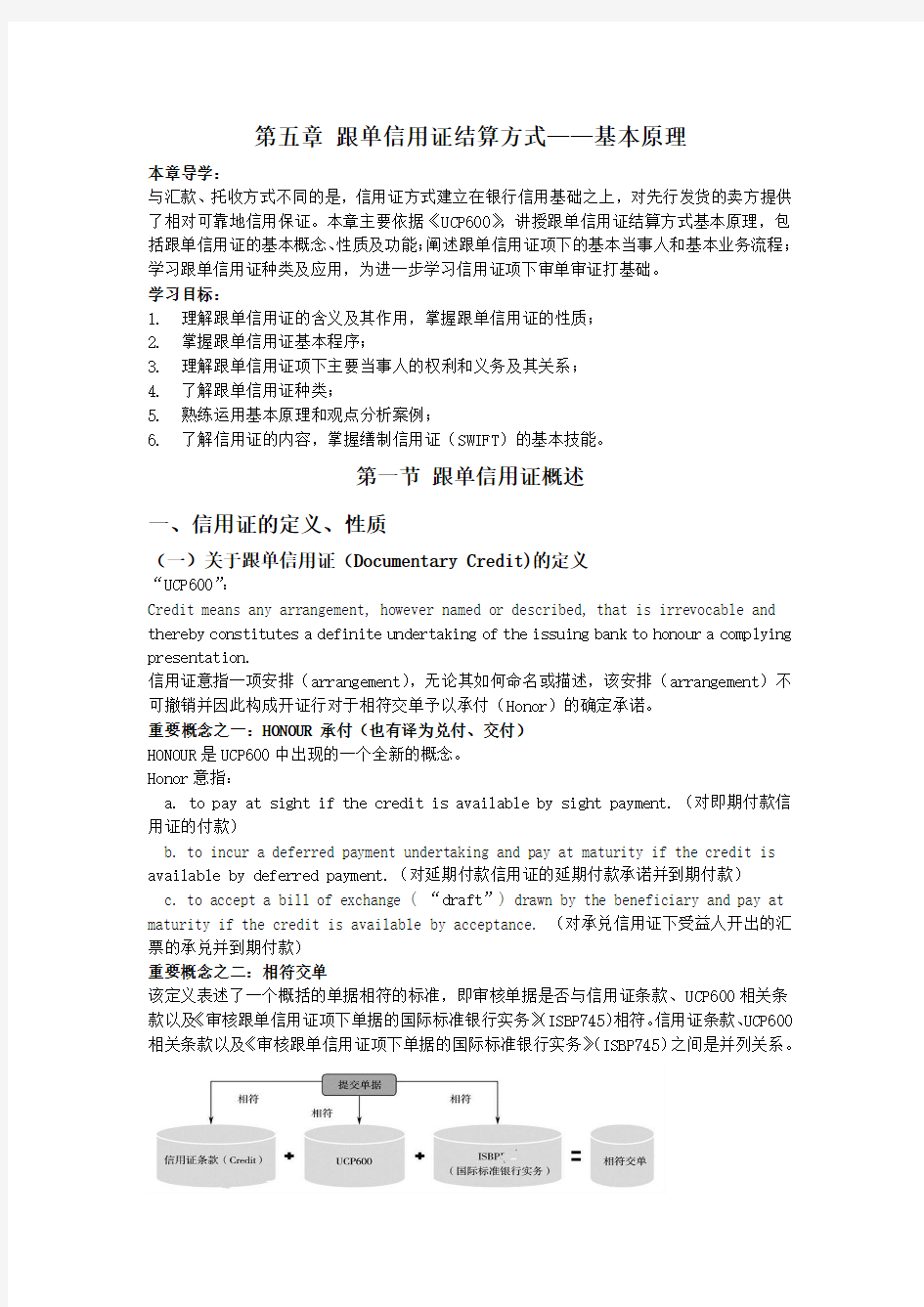

重要概念之二:相符交单

该定义表述了一个概括的单据相符的标准,即审核单据是否与信用证条款、UCP600相关条款以及《审核跟单信用证项下单据的国际标准银行实务》(ISBP745)相符。信用证条款、UCP600相关条款以及《审核跟单信用证项下单据的国际标准银行实务》(ISBP745)之间是并列关系。

(二)跟单信用证的性质(特点)

1.The issuing bank undertakes to effect payment,quite independent of whether the applicant is bankrupt or is in default or not, provided the documents presented are in compliance with the terms and conditions of the credit

信用证是银行信用,由开证行承担第一性付款责任的书面承诺;

Banks dealing letter of credit business assume no responsibility for the acts of third parties taking part in one way or another in the credit transaction .

开证银行履行付款责任是有限度和条件的。(单证一致)

案例:

我国某出口公司通过通知行收到一份国外银行开出的不可撤销信用证,该公司按信用证要求将货物装船后,但在尚未交单议付时,突然接到开证行通知,称:“开证申请人(进口商)已经倒闭,本开证行不再承担付款责任”。那么开证行做法是否正确呢?

分析:

开证行做法不正确。申请人的倒闭不是信用证撤销/修改的理由,开证行必须履行信用证下的义务。(但是在实务中,考虑到信用证项下的款项最终是由申请人来承担的,因此申请人的倒闭将使受益人的权益得不到有效的保障,贸然发货很可能会受到开证行对单据的挑剔。)

2.A letter of credit stands independent of the sales contract.

信用证是独立于销售合同的自足性文件。

案例:

A出口公司与B进口公司就“金鸡牌(GOLD CHOOK)”某种货物订立合同,并规定采用信用证结算。但是,B公司通过开证行开出信用证却为“金牌(GOLD )”。A公司未仔细审核信用证就办理了交货,制作了全套单据向出口地银行办理交单议付,单据显示为“金鸡牌(GOLD CHOOK)”。出口地银行审核单据后拒收单据、拒绝议付,其理由是单据的货物描述与信用证条款不符合,而A公司坚持认为合同签订的为“金鸡牌(GOLD CHOOK)”,实际装运的货物为“金鸡牌(GOLD CHOOK)”,银行不应拒付。试分析银行做法是否正确。

分析:

由于信用证规定是“金牌”,而提交的单据按照合同为“金鸡牌”,单证不符成立,银行拒付有理。至于“金鸡牌”误为“金牌”,应由买卖双方自行解决。因为信用证是独立于合同的保证文件,不受合同约束。

拓展分析:

假设本案例中,A出口公司实际装运的是“金鸡牌”,但在单据上显示的是“金牌”。开证行是否会付款?如果交单相符,而进口商赎单后发现实际收到的货物不符合合同要求,进口方能否要求开证行退回货款?如果开证行误将申请书中的“金鸡牌”开成“金牌”,申请人拒绝付款赎单,开证行能否因此不付款?

3. Banks deal with documents and not with goods, services or other performances to which the documents may relate.

信用证处理的是单据,而不是单据可能涉及的货物、服务或履约行为。

Banks engaged in letter of credit business assumes no responsibility for the form, sufficiency, accuracy, genuineness, falsification or legal effect of any documents presented.

信用证是凭单付款的文件

●金融单据:一般是汇票

●商业单据:

(1)主要单据

①商业发票

②运输单据

③保险单据

④原产地证书

(2)附属单据

①装箱单

②重量单

③海关发票

④商检证书

“相符交单”原则:

单证一致、单单一致——单据与“UCP600”相关条款一致、单据与国际标准银行实务(ISBP)一致、单据与常理一致

Case

2008年4月5日某银行开出一张信用证,开证申请人为曼哈顿贸易发展公司(买方),以

武汉某外贸公司(卖方)为受益人。信用证对有关商品条款规定:“50M/Ton of Bee Honey . Moisture :18-22%.Variety:Acacia. Packing: In tins of https://www.doczj.com/doc/188358512.html, each;2tins to a wooden case.”(50吨蜂蜜。水分18-22%。品类:槐花。包装:听装每听净重25千克;2听装1木箱。)。

合同规定:”Wooden crate”(木条箱)装,实货也是木条箱包装,武汉某外贸公司按照合同规定发货,制单后,连同其它单据,送交开证行,开证行审单发现包装上的不符点,拒不付款。试分析该案例。

[分析]

1、根据UCP600有关条款,在信用证业务中,银行付款的前提单证一致、单单一致,单据和信用证条款之间要实质一致。

2、信用证是独立的文件,与销售合同分离,因此单据和信用证条款之间要实质一致,而不管单据和销售合同是否一致。

3、信用证条款规定商品用wooden case.(木箱)包装,而实际用Wooden crate(木条箱)包装,严格说来木箱与木条箱不一致,产生了不符点,导致开证行不付款。

4、遇到这种情况,唯一能够补救的就是卖方与买方协商,请求买方接受不符点,从而达到收款的目的。

二、信用证主要当事人及责任和权利

(一)申请人(Applicant\Buyer\Importer)

Applicant means the party on whose request the credit is issued.

1、按合同规定的时间申请开证。

2、合理指示开证。

3、提供开证担保。

4、支付开证与修改的有关费用。

5、向开证行付款赎单。

(二)开证行(Issuing Bank)

The bank which issues a letter of credit at the request of an applicant. By issuing a credit the issuing bank undertakes full responsibility for payment against proper documents presented by the beneficiary.

1、遵照开证申请人指示开立和修改信用证。

2、承担第一性、独立的付款责任。

3、合理、小心地审核单据,单证不符拒付。

(三)受益人(Beneficiary\Seller\Exporter\ Drawer\ Shipper)

The exporter or the seller in whose favor the credit issued, because such a credit is considered to benefit the exporter by its assurance of payment to him.

1、审核信用证条款。

2、及时提交正确、完整的单据。

3、要求付款、承兑或议付。

Case

我向美出口一批货物,合同规定8 月份装船,后国外来证将装船期改为不得晚于8 月15 日。但8 月15 日前无船去美,我立即要求外商将装船期延至9 月15 日前装运。随后美商来电称:同意船期展延,有效期也顺延一个月。我于9 月10 日装船完毕,15日持全套单据向银行办理议付,但银行拒绝收单。

问银行能否拒收单据、拒付货款?为什么?

分析:

根据信用证国际惯例,不可撤销L/C 非经所有当事人同意,不得任意修改或撤销。由此可见,如开证人和受益人双方撇开开证行而对L/C 之内容进行修改显属无效,当然议付行拒绝议付。

因此,如受益人要求改证应先给开证申请人发要求,开证申请人同意后再由其给开证行,而后开证行通知通知行向受益人发出修改通知,至此这一修改方能生效。如开证人需要修改L/C,亦应先给开证行,然后由开证行将修改内容通知通知行转受益人。如受益人同意,则修改成立;如受益人不同意,则不能修改。

(四)通知行(Advising Bank)

Advising bank means the bank that advises the credit at the request of the issuing bank.

1、决定是否接受开证行指定。

2、鉴别来证真伪。

3、对信用证的翻译免责。

(五)保兑行(Confirming Bank)

Confirming bank means the bank that adds its confirmation to a credit upon the issuing bank’s authorization or request.

根据开证行的授权或要求对信用证加具保兑(Add Confirmation)的银行,即为保兑行。保兑信用证下的受益人可获得开证行和保兑行的双重独立付款保证。

1、决定是否保兑。

2、有权对信用证修改部分不保兑,但不能只对同一修改书中的部分内容加具保兑。

3、在单证相符条件下,保兑行与开证行责任义务完全一致,付款后只能向开证行索偿。

4、拒付不符点单据必须明白无误地向受益人声明。

(六)付款行(Paying Bank)

A bank who is authorized by the issuing bank to pay the beneficiary according to the terms and conditions of the credit.

付款行可以是开证行,也可以是开证行指定的另一家银行。

付款行是即期付款或延期付款信用证下的付款人。

付款行一旦付款,就不得向受益人追索,只能向开证行索偿。

在开证行资信很差时,付款行有权决定拒绝接受开证行指定。

(七)承兑行(Accepting Bank)

A usance credit nominates a bank to accept the usance bill, this bank is the accepting bank under the credit. This bank is the drawee bank, when issuing bank dishonor the documents, it has no right of recourse to the beneficiary

承兑行是对远期信用证下受益人签发的远期汇票进行承兑,并承担到期付款责任的银行。

承兑行可以是开证行,也可以是开证行指定的另一家银行。

承兑行的付款是终局性的,对受益人没有追索权。承兑行付款后有权要求开证行偿付。

(八)议付行(Negotiating Bank)

A bank that purchases the documents under the credit.If all the credit terms are met, the negotiating bank will buy the exporter’s drafts with or without recourse and then it will send the drafts and documents to the issuing bank for reimbursement. Negotiation (UCP600)

Negotiation means the purchase by the nominated bank of drafts (drawn on a bank other than the nominated bank) and/or documents under a complying presentation, by advancing or agreeing to advance funds to the beneficiary on or before the banking day on which reimbursement is due to the nominated bank.

议付:指定银行在相符交单下,在其应获偿付的银行工作日当天或之前向受益人预付或者同意预付款项,从而购买汇票(其付款人为指定银行以外的其他银行)及/或单据的行为。

1、有权不议付。

2、可以要求受益人将货权作抵押。

3、有权向开证行、保兑行、付款行或偿付行索偿。

4、享有追索权

(九)偿付行(Reimbursing Bank)

The bank from which the nominated paying bank or any negotiating bank that has made a payment under the credit may obtain reimbursement. It can be the issuing bank itself, or an authorized bank of the issuing bank.

偿付行是开证行指定的对被指定银行(议付行或付款行、承兑行)进行偿付的银行。

偿付行是开证行的账户行。

如果开证行没有存款或存款不足,又无透支协议,有权拒付。

付款后,开证行即使审单发现有不符点,也不能向偿付行追索,只能要求议付行退回款项。

Case

中方某公司以CIF价格向美国出口一批货物。合同的签订日期为6月2日。到6月28日由美国花旗银行开来了不可撤销即期信用证,金额为350万日元,证中规定装船期为7月份,偿付行为日本东京银行。我中国银行收证后于7月2日通知出口公司。

7月10日,我方获悉国外进口商因资金问题濒临破产倒闭。

请问,在此情况下,我方应如何处理?

分析:

由于两个业务行即开证行(花旗银行)、偿付行(东京银行)都是著名的银行,资信都很高,我方可以尽快办理出口手续,将货物出口。

因为根据国际惯例的规定,即使开证申请人已经倒闭,开证行在接到符合信用证各项条款的单据后仍应负责付款。因此,我方在7月份发货并认真制作单据,然后向中国银行申请议付,并由中国银行向花旗银行寄单、向日本东京银行索偿。

信用证主要当事人之间的关系:

1、开证申请人与受益人—建立在买卖合同基础上的契约关系。

2、开证行与开证申请人—信用证一经开出,开证行与开证申请人之间的契约关系即告成立,开证申请书即表示这一契约关系的书面文件。

3、开证行与通知行—委托代理关系,两者间通常订有业务代理协议。

4、开证行与受益人—开证行一旦以开出不可撤销信用证的形式,向受益人承担对表面合格单据不可推卸的付款责任后,双方之间即产生了事实上的契约关系,其权利与义务建立的基础即信用证条款。

5、通知行与受益人—通知行与受益人无直接或事实上的契约关系,只是按照开证行的委托,将确认为真实、有效的信用证迅速、准确地通知受益人,而不负除此以外的其他责任。

6、保兑行与开证行—属根据业务代理协议产生的委托代理关系。

7、开证行与议付行—两者关系的确立须依据信用证条款的规定,议付行以汇票及/或单据持有人的身份对开证行主张权利。

8、议付行与受益人—他们之间属票据关系和融资关系。

9、保兑行与受益人—两者之间存在着事实上的契约关系,保兑行与开证行同权同责。

10、开证行与付款行—开证行与付款行之间为业务代理关系。付款行根据两行间的业务协议承担代理付款责任。

三、跟单信用证的开立形式及内容

(一)信用证的开立方式

根据信用证的开立方式及记载内容,分为以下两种:

1、信开信用证(To open by airmail)

以信函(Letter)形式开立,其记载的内容比较全面。开证行一般都有印就好的信函格式的信用证,开立时填入具体内容即可。信开本信用证一般是开立一式两份或两份以上,开立后以航空邮寄送交通知行。

2、电开信用证(To open by Cable/SWIFT)

电开信用证也可称为以电讯方式开立的信用证(Teletransmission Credit),包括用电传(by telex),或用海缆电报(by cable),或用普通电报(by telegram),或用SWIFT发至通知行,经通知行核押相符,将电开信用证通知受益人。

电开信用证可以分为简电通知、全电开证和SWIFT开证三种。

(1)简电通知(Brief Cable Advice)包括预先通知(Preliminary Advice)。

“简电”和“预先”的这两种通知都不是有效的信用证文件,发简电通知的开证行必须毫不延迟地向通知行寄送有效信用证文件。

为保护受益人,UCP600第11b款规定,发出预先通知的开证行应该不可撤销地保证毫不延迟地开出信用证,且条款不能与预先通知书相矛盾。

开证行之所以发出预先通知,与申请人的保证金未到位或外汇额度未批准但又要使受益人的备货有所依据有关。

(2)全电本(Full Cable)是开证行以电文形式开出的内容完整的信用证。

如果电文中注明“This is an operative instrument,no airmail confirmation to follow”,则这样的电开本就是有效文本,可以作为交单议付的依据。

(3)SWIFT信用证是指根据国际商会所制定的电报信用证格式,利用SWIFT系统所设计的特殊传输格式来传递的信用证。

SWIFT 信用证格式标准、简短明了、准确可靠、快速低廉,其费用是电传的18%左右,电报的2.5%左右。

SWIFT系统设计的信用证格式代号为MT700、MT701。与信开本相比,SWIFT信用证将保证条款省略掉,但其必须加注密押,除在信用证中特别注明外,SWIFT信用证一律受跟单信用证统一惯例约束。

案例:

我某公司与外商按CIF 条件签订一笔大宗商品出口合同,合同规定装运期为8月份,但未规定具体开证日期。外商拖延开证,我方见装运期快到,从7 月底开始,连续多次电催外商开证,直到8月5日,外商才发简电开证,我方怕误装运期,急忙按简电办理装运。

8 月28 日,外商开来信用证正本,正本上对有关单据作了与合同不符的规定。我方审证时未予注意,通过银行议付,银行也未发现,但开证行以单证不符为由,拒付货款。我方以货物及单据均与合同相符为由,根据合同要求买方付款,经过多次交涉未果,最后该批货物被港口海关拍卖处理,使我方遭受款货两空的损失。

问题:你认为我方应从中吸取哪些教训?

分析:

(1)在出口业务中,一般应明确规定买方开到信用证的期限,而在本合同中却未作此项规定,欠妥。

(2)装运期为8 月份,而出口公司直到7 月底才开始催证,为时过晚。

(3)8月5日收到简电通知后,即忙于装船,过于草率。要知道,简电开证是无效的,开

证行不受其约束。

(4)以信用证付款的交易,即使合同中未规定开证期限,按惯例买方有义务不迟于装运期开始前一天将信用证送达卖方,而本案的信用证迟至装运期开始后第28天才送达,显然违反惯例。我出口公司理应向外商提出异议,并保留以后索赔的权利,而我方对此却只字未提。(5)收到信用证理应认真地、逐字逐句地加以审核,而我方工作竟如此疏忽大意。

(6)发生争议时理应做好货物的保全工作,而本案的货物最后竟然被港口海关拍卖处理,我方对争议的处理工作是如此的不到位,应引以为戒。

(二)信用证的内容

信用证的内容无统一规定,每一份的条款内容及措辞可能各不相同,但基本内容大致包括:

1.关于信用证本身的项目

2.关于汇票的项目

3.关于单据的项目

4.关于商品的描述

5.关于运输的项目

6.其他事项

1. 关于信用证本身的项目

(1) 信用证的形式(Form of Credit)

(2) 信用证的号码和开证日期(L/C NO. & Issuing Date)

(3) 受益人(Beneficiary)

(4) 开证申请人(Applicant)

(5) 信用证金额(Amount)

(6) 有效期限(Terms of Validity或Expiry Date)

(7) 生效地点

2. 关于汇票(Draft)的项目

(1) 出票人(Drawer)

(2) 付款人(Drawee、Payer)

(3) 收款人(Payee)

(4) 出票条款(Drawn C1auses)

(5) 出票日期(Date of Drawn)

(6) 汇票期限(Tenor)

3. 关于单据的项目

信用证业务处理的主要是单据,一般要列明受益人需要提交的单据的名称、份数和具体要求。信用证结算中最基本和重要的单据主要是:

1)商业发票Commercial Invoice)

2)运输单据(Transport Documents)

3)保险单据(Insurance Policy)

4)还包括卖方提供的商检证、产地证、包装单据等

4. 关于商品的描述(Description of Goods)

一般包括货名(Names)、数量(Quantity)、单价(Unit Price)以及包装(Packing)、唛头(Marks)、价格条件(Price Terms)、合同号码(Contract No.)等最主要的内容。

5. 关于运输的项目

(1) 装运港或起运地 (Port of Loading or Shipment from)

(2) 卸货港或目的港 (Port of Discharge or Destination)

(3) 装运期限 (Time of Shipment)

(4) 可否分批装运 (Partial Shipment allowed or not allowed)

(5) 可否转运 (Transshipment allowed or not allowed)

(6) 运输方式 (Mode of shipment)

6. 其他事项(Other Clauses)

(1) 开证行对议付行、通知行、付款行的指示条款(Instructions to Negotiating Bank/Advising Bank/Paying Bank)

①对于通知行,常要求其在通知受益人时加注或不加注保兑

②对于议付行或代付行,一般规定:

a.议付金额背书条款(Endorsement Clause)

b.索汇方法(Method of Reimbursement)

c.寄单方法(Method of Dispatching Documents)

(2) 开证行保证条款(Engagement/Undertaking Clause)

保证文句一般以“We hereby engage/undertaking…”句式开头

(3) 开证行名称及代表签名(Opening Bank’s Name & Signature)

(4) 其他特别条件(Other Special Conditions)

(5) 适用跟单信用证统一惯例规定的申明(Subject to UCP600 Clause)

一般文句:This L/C was issued subject to Uniform Customs and Practice for Documentary Credits 2007 reversion ICC publication No.600.

THE BANK OF TOKYO, LTD.

New York Agency

100 Broadway New York, N.Y. 10005

Date: June 21,20--

IRREVOCABLE DOCUMENTARY CREDIT Credit number of issuing bank 110 LCI 985467

Advising bank

Pre-advised by: Telex Through Bank of China

Qingdao, China Applicant

Kanematsu- Gosho (Canada) Inc. 400 de Maisonneuve Blvd. W. Montreal, Quebec

Beneficiary

China National Textiles Imp. & Exp. Corp.

No.78 Jiangxi Road, Qingdao, China Amount

Abt.CAD174,000.00 (ABOUT CANADIAN DOLLARS ONE HUNDRED SEVENTY FOUR THOUSAND AND 00/100)

Expiry

For negotiation on August 15,20--.

Dear Sirs,

We hereby issue the Irrevocable Documentary Letter of Credit which is available by beneficiary’s drafts on us for full invoice value at sight bearing the credit number and date of issue, and accompanied by the following documents:

Signed Commercial Invoice in quintuplicate;

Canadian Customs Invoice in quintuplicate;

Packing list in quintuplicate;

Weight and Measurement Certificate in quintuplicate;

Full set of clean on board Bills of Lading issue d to order of shipper marked “Freight prepaid” and notify accountee.

Evidencing shipment of:

About 300,000 yards of 65% Polyester, 35% Cotton Grey Lawn as per buyer’s order No.S-0578, CFR Montreal.

We are informed insurance is to be covered by buyer.

Shipment from China to Montreal latest July 31,20-- Partial shipment permitted Transshipment permitted

All other bank charges are for the account of beneficiary.

Documents must be presented to negotiating bank or paying bank within 15 days after the on board date of Bills of Lading, but within validity of letter of credit.

Special Conditions:

Two sets of non-negotiable shipping documents must be airmailed direct to Kanematsu-Gosho (Canada) Inc., Montreal and beneficiary's certificate to this effect is required.

Special instructions for reimbursement:

We will pay the negotiating bank as per their instructions upon receipt of documents.

The amount of any draft drawn under this credit must, concurrently with negotiation, be endorsed on the reverse hereof, and the presentment of any such draft shall be a warranty by the negotiating bank that such endorsement has been made and that documents have been forwarded as herein required.

We hereby engage with the drawers, endorsers and bona fide holders of drafts drawn and negotiated under and in compliance with the terms of this credit that the same shall be duly honoured on due presentation to the drawee.

The advising bank is requested to notify the beneficiary without adding their confirmation.

Yours faithfully,

THE BANK OF TOKYO, LTD.

(三)SWIFT开证的电文格式

1.MT700/701开立跟单信用证

MT700信用证样本解读

(二)MT705跟单信用证的预先通知

(三)MT707跟单信用证的修改

四、信用证的作用

(一)对出口商

1、货款安全

2、外汇保障

3、贸易稳定性

4、融资便利

(二)对进口商

1、控制交货

2、安全保障

3、融资便利

(三)对银行

扩大业务量,增加收益。

第二节跟单信用证业务流程

一、进口商申请开证

进口商应按合同规定及时向进口地银行申请开立信用证。申请开证的进口商或开证申请人应填写开证申请书,以作为银行开立信用证的依据。

●信用证申请书实质性内容(正面)

要求的单据、支付金额及方式、受益人名称及地址、信用证到期日或有效期、货物的描述、装运细节、是否需要保兑等。

●进口商的申明与保证(背面)

银行在申请人赎单之前拥有所有权;

承认银行有接受“表面上合格”的单据;

单据到后,申请人有如期付款赎单的义务;

申请人明确遵循UCP600的开证要求;

申请人承诺支付信用证项下各项费用。

二、开证行审核、开立信用证

(一)开证行审核

银行接到申请人完整明确的指示后,应对其进行审核,在收到申请人的开证担保和手续费后,以开证申请书为依据开立信用证。

(二)开立信用证

1.信开

2.电开

(三)选择通知行

1.分支机构

2.代理行

三、出口地银行处理环节

(一)信用证的通知

1、选择是否通知

2、审核表面真实性

3、审证—通知行和受益人分别审证。

通知行审其有效性和可靠性,受益人审其可接受性和完整性

●通知行审证重点

(1)开证行的资信审查

(2)对受益人的审查:受益人必须是当地有权办理出口业务的企业,受益人的名称地址与实际是否相符。

(3)对信用证付款责任的审查:不可撤销信用证。

(4)对信用证使用货币的审查:除另有规定外,来证应使用可自由兑换的货币。

(5)对信用证偿付方式的审查:应以有利于安全收汇为原则。

(6)对信用证生效性审查:有些信用证规定必须取得某种条件或某种文件后才生效,看是否对银行或受益人利益有损害。

(7)对信用证装期、有效到期日和有效到期地的审查

(8)对保兑条款的审查:必须提供保兑行的确认书,同时对保兑行的资信进行审查

(9)对信用证项下银行费用的审查:声明银行费用的负担者。

(10)其他。如对信用证要求的单据、信用证的保险条款等审查。

●受益人审证

审证的依据—买卖合同

国际结算练习题第五 章

第五章国际结算中的单据 基本要求: 1、识记基本单据与附属单据的分类,各种单据的含义与特点 2、了解运输类单据的主要种类: (1)海运提单的特点、主要内容、种类,并会制作海运提单 (2)空运单的使用 (3)铁路运单的使用及UCP600中的特殊规定(正副本) 3、识记保险类单据的主要类型与各自的特性,理解保险单的主要内容并能根据信用证要求制作保险单,理解保险单的转让 4、识记商业发票的特性及其主要内容,能够熟练的依据信用证制作商业发票; 5、识记包装类单据的主要类型及各自的运用,能够制作装箱单; 6、了解检验类证书的一些特殊要求; 7、理解普惠制原产地证与一般原产地证的区别与出具机构,会制作普惠制原产地证; 8、了解其他一些附属单据,包括受益者证明、装船通知。 习题: 1、以下( B )为物权凭证 A. 商业发票 B. 空白抬头的海运提单 C. 保险单 D. 记名提单 2、以除了( C )之外必须有签发者授权签字或盖章 A. 跟单汇票下 B. 海运提单 C. 商业发票 D. 保险单 3、一提单对所运货物批注如下:“ONE WOODEN CASE BE STRENGTHENED BY TWO IRON STRIPS”。这份提单是( B )

A .直达提单 B .清洁提单 C .肮脏提单 D .倒签提单 4、除非L / C特别规定,一般说来,“清洁已装船”运输单据即指( A ) A .单据上有on board批注和承运人签章,但没有对货物及/或包装缺陷情况的描述和批注 B .既没有on board批注和签章, 也没有对货物及/或包装缺陷情况的描述和批注 C .单据上注明on deck 字样, 并由承运人签章 D .表明货物已收妥备运且外表无破损 5、L / C规定的最迟装运期为3月25日,货物出运后的15天内交单,L/ C效期为4月5日。受益人取得的提单上“on board”日期为3月24日,则受益人最迟应于( D )交单 A . 4月8日 B . 3月25日 C . 4月20日 D . 4月5日 6、L/C规定“about 100 M/T @ USD 100 per M/T total amount about USD10000”,请问下列出口商转运货物数量以及发票金额中( A )是符合要求的。 A. 货物装运110公吨,发票金额为11000USD; B. 货物装运99公吨,发票金额为10000USD; C. 货物装运89公吨,发票金额为8900USD; D. 货物装运100公吨,发票金额为11000USD 7、一份出单日为2006 年5月22日的备运提单写明正本份数为3,“on board”及船长签字的日期是2006 年5月28日。如果L/C规定受益人必须提示2/3套正本提单的话,受益人应交来__2_____份正本提单; 货物的实际出运日期为_5月28日___________。

国际结算基础知识训练(双学位) 第二章国际结算票据 一、基本概念 票据汇票出票人收款人付款人背书人(Endorser) 被背书人(Endorsee) 参加承兑人(Acceptor for honour) 保证人(Guarantor) 持票人(Holder) 付对价持票人(holder for value) 正当(善意)持票人(holder in due course) 票据行为追索权本票支票保付支票 二、简答简述题: 1、票据出票日期和出票地点的作用 2、简述票据的性质 3、什么是正当地付款(payment in due cour se)? 三、实务题 1、根据所给条件,开具一张汇票: Drawer: Shanghai Exporting Co., No.12, Nanjing Rd.(East), Shanghai Drawee: Hongkong Importing Co., 65 Nathan Rd., Kowlon, Hongkong Payee: Bank of China, Shanghai Sum: USD 3,000.00 Tenor: at 30 days after sight Date: March 10, 2000 2、在美国佛罗里达州坦布尔(Temper, Florida)的一个电脑生产厂商(America Exporting Co.)出口一批电 脑给法国巴黎的某电脑中间商(French Importing Co.),合同价值为23万美元,支付条件为见票后60天付款,通过美国银行办理结算,交单结算日期是2002年1月15日。请作为美国出口商开具以美国银行为收款人的汇票。 3、上海纺织品进出口公司2002年3月向香港服装厂出口一批面料。合同价款为200,000港元,支付条件 是出票后60天付款。出口公司在2002年3月10日出运货物后制单、委托中国建设银行上海分行收款,建行通过花旗银行香港分行向进口商提示跟单汇票。(1)请你作为出口商开具该笔业务下以出口商自己为收款人的汇票;(2)请代表出口商在向本地银行办理结算时,将此汇票做成以委托收款为目的非转让背书;(3)假如出口商希望出口地银行对该汇票做出保证,请你作为出口地银行完成这样的一个保证。(4)如果出口地银行在2002年3月11日又将此汇票做成了委托进口地银行代收货款的背书,请你完成这个背书;(5)如果进口地银行在2002年3月18日向付款人提示该汇票,而付款人当天做出了承兑,并写明到期将在花旗银行香港分行付款,请完成这样的承兑。 汇票练习参考答案 Answer1: Exchange for USD 3,000.00 Shanghai,March 10,2000

国际贸易结算本章思考题参考答案 1、如何理解国际贸易结算的概念? 国际结算是指为清偿国际间债权债务关系而发生在不同国家之间的货币收付行为。国际贸易结算是指以商品进出口为背景,即由有形贸易引起的国际结算,它是国际贸易的基础和国际结算的重要组成部分。它建立在商品交易货物与外汇两清的基础上,又称为有形贸易结算。 2、现金结算与非现金结算、现汇结算与记账结算的区别? 现金结算是指通过收付货币或现金来结算清债权债务关系。但现金结算很不安全、风险大,需负担运送现金过程中的各项费用,占用和积压资金,影响企业资金的周转率。非现金结算是指使用各种支付工具,通过银行间的划账冲抵来结清债权债务关系。与现金结算相比,它的优点在于迅速、简便,可以节约现金和流通费,加快了资金的循环和周转,促进了国际间经济贸易关系的发展。 现汇结算是指通过两国银行对贸易往来,用来兑换货币进行的逐笔结算,这是国际贸易结算的主要形式。记账结算是指两国银行使用记账外汇进行的定期结算。记账外汇是两国政府签订的支付协定项下收付的外汇,只能用于支付对方国的债务,不能自由运用。 3、国际贸易结算有什么特点? 1)国际贸易的产生和发展是结算的基础与前提;2)国际贸易结算与金融学科密切相关;3)国际贸易结算是现代商业银行的中间业务;4)国际贸易结算实行推定交货的原理。 4、列举国际贸易结算常用的国际惯例或规则。 国际贸易结算常用的国际惯例或规则有:《托收统一规则》、《跟单信用证统一惯例》、《见索即付保函统一规则》等。 5、如何从理论上理解贸易术语的两个临界点? 贸易术语必须在理论上订立两个临界点。第一个是交货临界点,又称风险临界点,货物运到这个临界点,从法律观念上可以认为卖方已经尽到交货责任,将货物交于买方,故在这个临界点以前货物遇到风险发生损失由卖方承担责任,在这个临界点之后货物遇到风险发生损失由买方承担责任。第二个是费用临界点,在这个临界点以前发生的运费由买方负责,在这个临界点之后发生的运费由买方负担。 6、略 第二章 1、简述票据的特点及功能。 票据具有设权性、无因性、要式性、流通性、可追索性。票据的功能有:汇兑功能、支付功能、信用功能、融资功能。 2、汇票、本票、支票各有什么特点? 汇票(Bill of Exchange,Draft)是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。从以上定义可知,汇票是一种无条件支付的委托,有三个当事人:出票人、付款人和收款人。根据我国票据法规定,汇票必须记载下列事项:表明“汇票”的字样;无条件支付的委托。应理解成汇票上不能记载支付条件。 确定的金额;付款人名称;收款人名称;出票日期;出票人签章。 本票的特点:1)本票是无条件的支付承诺;2)在名称和性质上不同;3)本票不必办理承兑;4)本票只有一张。 支票的特点:1)支票的出票人必须具备一定条件;2)支票为见票即付;3)支票的付款人仅限于银行;4)支票的出票人是主债务人;5)支票人一般不附带利息条款;6)对于超过法定或合理的流通期限,晚提示付款的支票,付款人可以不付款,但出票人并不因此解除对持票人的票据责任,除非晚提示对出票人造成损失;7)支票只开立一张。 3、列举票据的当事人。 票据在流转过程中的基本当事人有出票人、付款人和收款人。附属当事人:背书人和被背书人、持票人、承兑人、保证人。 4、汇票的种类有哪些? 汇票按出票人不同划分为银行汇票、商业汇票;按承兑人不同划分为银行承兑汇票、商业承兑汇票;按付款时间不同划分为即期汇票、远期汇票;按有无附属单据划分为光票、跟单汇票;按汇票的基本关系不同划分为一般汇票、变式汇票。 5、本票的种类有哪些?

国际结算 第一章国际结算概述 本章要掌握的基本内容: 国际结算的概念、种类、结算方式及主要适用的国际规则。 第一节国际结算的概念 两个不同国家的当事人,不论是个人间的、单位间的、企业间的或政府间的,因为商品买卖、服务供应、资金调拨、国际借贷而需要通过银行办理的两国间的外汇收付业务,叫做国际结算(International Settlements)。国际结算业务的主要分类 1. 贸易结算 也称有形贸易结算,是指银行办理的两国或多国之间因商品进出口交易所引发的货币收付行为。 2. 非贸易结算 也称无形贸易结算,是指银行办理的两国或多国之间因资本流动或提供劳务所引发的货币收付行为。 第二节国际结算的重要性 国际结算可以促进本国货物贸易、服务贸易、国际文化交流、资本流动等的发展,为本国创收并积累外汇,稳定本国货币汇率,提高本国对外支付能力,促进金融全球化、一体化发展。 国际结算与本国的国际收支有密切联系。按照国际货币基金组织《国际收支手册》(第五版)的规定,现行国际收支平衡表项目分为四大类:经常项目、资本和金融项目、储备资产、净误差与遗漏。 凡引起外汇收入增加的交易记入贷方(出口、各类收入、资本流入等),引起外汇收入减少的交易记入借方(进口、各类支出、资本流出等)。 我国于1995年建立了国际收支申报制度,要求居民与非居民在我国开展跨境外汇资金交易时,必须通过金融机构直接或间接向国家外汇管理局报告交易性质。金融机构在办理国际结算业务的同时,及时、准确、完整地向国家有关部门报送数据,以便货币当局及时调整货币政策和国际收支政策,保持经济内外均衡。 第三节国际结算业务概述 一、国际结算方式的发展 (一)从现金结算到非现金结算(即票据结算)的过程 (注:汇票出票人乙、付款人甲、收款人丙的指定人)(二)从买卖双方直接结算 到通过银行办理结算 上例中,丙和丁发展为分处两地的两家银行机构,进口商甲在纽约丁银行事先开有存款账户,出口商乙在伦敦丙银行事先开有存款账户,丙银行与丁银行是联行或代理行关系。 由乙向甲出口商品后,乙开出汇票,交给开户行丙银 行,丙委托纽约的丁银行,向汇票付款人甲提示汇票要求付款,甲付款后注销汇票。 (三)从现场交易到凭单付款, 便利银行办理结算 国际贸易双方签订销售合约后,卖方有交货义务,买方有付款义务。卖方履行交货义务时,运输商将货物收据(提单等)交给卖方,卖方将货物收据连同汇票等一并交银行作为发货及收款凭证。银行见单如见货,便利银行办理结算。 (四)EDI在国际结算中的运用 EDI(Electronic Data Interchange) 电子数据交换 1. 电子清算系统 如:CHIPS(纽约银行间清算系统) 2. 电子数据通讯系统 如:SWIFT(环球同业银行金融电讯协会) 3. 电子单据 如:电子发票、电子提单、电子保险单、 电子产地证等。 二、国际结算适用的国际规则 国际商会(International Chamber of Commerce,简 称I.C.C.),1919年成立,现总部设在巴黎,它是由世界上100多个国家的经济联合会(工业、商业、银行、交通运输、贸易等行业协会)组成的民间机构。 ●1992年,《见索即付保函统一规则》(国际商会出版 物第458号); ●1992年,《多式运输单据规则》(国际商会出版物第 481号); ●1993年修订的《跟单信用证统一惯例》(国际商会出 版物第500号); ●1995年修订的《托收统一规则》(国际商会出版物第 522号); ●1996年,《跟单信用证项下银行间偿付统一规则》(国 际商会出版物第525号); ●1998年,《国际备用证惯例(ISP98)》(国际商会出 版物第590号); ●1999年修订的《2000年国际贸易术语解释通则》(国 际商会出版物第560号); ●2000年,国际保理商联合会制定《国际保理业务惯例 规则》; ●2002年,《跟单信用证统一惯例(UCP500)关于电子 交单的附则(eUCP)1.1版本》(2007年7月1日起实施); ●2007年修订的《跟单信用证统一惯例》(国际商会出 版物第600号,2007年7月1日起实施); ●2007年修订的《审核跟单信用证项下单据的国际标准 银行实务(ISBP)》(国际商会出版物第681号,2007年7月1日起实施); 2008年修订的《跟单信用证项下银行间偿付统一规则》(国际商会出版物第725号)。 第二章国际结算中的票据

《国际结算》习题集 (80个选择题,30个英文简答题,10个中文简答题) 第一章总论 1.Incoterms2010定义的11种价格条款中,卖方能较好地控制交货程序以能选择运输及保险的是(A )。 A.C组 B.F组 C.E组 D.前三者都错误 2.出口信用保险(ECI)防范(B )。 A.出口商信用风险 B.进口商信用风险 C.出口国外汇管制风险 D.进口国货币升值风险 Q1 What does FOB mean? Who pays the freight? FOB means ‘free on board’.Buyer pays all costs after goods have been delivered over shipsrail. Q2 What basic documents must be supplied for a CIF Shipment? Cost,freight prepayment,bill of lading,insurance documents. Q3 A buyer in Turkey buys three combine harvesters from an exporter in Paris on ex works terms for shipment to Izmir –list the costs to be borne by the buyer. Transport to port of shipment Ocean freight. Transport to port of destination insurance.

进出口贸易第六章国际结算案例

第六章国际结算 [案例1] 某笔进出口业务,约定分两批装运,支付方式为即期不可撤销信用证。第一批货物发送后,买方办理了付款赎单手续,但收到货物后,发现货物品质与合同严重不符,便要求开证行通知议付行对第二批信用证项下的货运单据不要议付,银行不予理睬。后来议付行对第二批信用证项下的货运单据仍予议付。议付行议付后,付款行通知买方付款赎单,遭到买方的拒绝。问:(1)银行处理方法是否合适?(2)买方应如何处理此事为宜? 案例分析: 答:(1)银行的处理方法是合适的。本案凭即期不可撤销信用证支付方式结汇。在信用证结算方式下,信用证是一种自足文件,银行在输信用证业务时,只根据信用证的有关规定审核出口商提交的单据,只要“单证一致,单单一致”,银行就承担第一性的付款责任。因此,本案中的议付行对第二批货物的议付,是符合信用证业务的做法的。 [案例2] 某纺织品进出口公司与国外按CFR条件签订一份棉织品出口合同,合同规定装运期为10月份,但未规定具体开证日期。外商拖延开证,我方见装运期快到,从9月底开始,连续多次电催外商开证。10月5日,收到开证的简电通知书(详情后告),我方因怕耽误装运期,即按简电办理装运。10月28日,外商开来信用证正本,正本上对有关单据做了与合同不符的规定,我方审证时未予注意,交银行议付时,银行也未发现,开证行即以单证不符为由,拒付货款。试分析:我方应从此事件中吸取哪些教训?

案例分析: 教训有:(1)在合同中一般应明确规定买方开到信用证的期限,而在本合同中却未做出此项规定,考虑欠周。(2)装运期为10月份,而出口公司直到9月底才开始催证,为时过晚。(3)10月5日收到简电通知后,即忙于装船,过于草率。(4)以信用证付款的交易,即使合同中未规定开证期限,按惯例买方有义务不迟于装运期开始前一天将信用证送达卖方,而本案的信用证迟至装运期开始后第23天才送达,显然违反惯例。我出口公司理应向外商提出异议,并保留以后提出索赔的权利,而我方对此却只字未提。(5)收到信用证后理应认真地、逐字逐句地审核,而我方工作竟如此疏忽大意。 [案例3] 我某丝绸进出口公司向中东某国出口丝绸织制品一批,合同规定:出口数量为2100箱,价格为2500美元/箱CIF中东某港,5-7月份分三批装运,即期不可撤销信用证付款,买方应在装运月份开始前30天将信用证开抵卖方。合同签订后,买方按合同的规定依时将信用证开抵卖方,其中汇票条款载有“汇票付款人为行/开证申请人”字样。我方在收到信用证后未留意该条款,即组织生产并装运,待制作好单据到付款银行结汇时,付款银行以开证申请人不同意付款为由拒绝付款。问:付款银行的做法有无道理?为什么?我方的失误在哪里? 案例分析: 银行做法有理。本案中,信用证条款了银行承担第一性付款责任的性质,使本信用证下的第一付款人为行和/或开证申请人,只要开证申请人不同意付

第一章国际结算导论 一、 1、支付工具划账冲抵 2、票据单据银行 3、协定贸易结算 4、货物单据化所有权 二、 1错 2错 3对 4错 5错 6对 三、 1A 2C 3A 4C 第二章国际结算中的票据 一、 1、拒付退票 2、2007年4月3日 3、商业本票银行本票 4、银行汇票商业汇票 5、光票跟单汇票 6、非票据义务人义务被保证人 二、 1错 2错 3错 4对 5错 6错 三、 1B 2B 3D 第三章汇款 一、 1、(1)remitter (2)payee (3)remitting bank (4)paying bank 2、(1)outward remittances (2)inward remittances 3、(1)T/T (2)M/T (3)D/D 4、(1)chips (2)fed wire (3)bank’s internal payment by book entries 5、(1)mail advice (2)payment order 6、(1)bank’s cheque (2)bank’s promissory note 7、draft on center 8、(1)goods sold (2)selling on consignment 9、略 二、 1对 2对 3错 4对 5错 6错 三、 1D 2B 3A 4A 5C 6A 第四章托收 一、 1、(1)acceptance (2)payment 2、(1)bills of exchange (2)invoices

3、(1)clean (2)documentary (3)direct 4、(1)principal (2)remitting bank (3)collecting presenting (4)drawee 5、(1)collection instruction (2)URC522 6、(1)blank (2)special 7、(1)address (2)presentation (3)address 8、(1)payment D/P (2)acceptance D/A (3)tenor draft (4)paid at sight acceptance (5)signed trust receipt (6)promissory notes (7)letter of undertaking 9、(1)collection bills purchase (2)advance against collection (3)accommodation bills for discount (4)trust receipt 10、略 二、1对 2错 3错 4对 5对 6对 7对 8错 9错 10错 第五章信用证 一、 1、有条件 2、代理行 3、背对背信用证 4、信用证的有效期内 5、符合信用证条款规定的单据 6、开证行 7、受益人提交的单据 8、进口商/申请人 9、第一性的 10、偿付行 二、BCACB DBBCB ADAAA DB 三、错对错对对错错对对错 四、(单选)CBCCD ACCDB 五、 1、分析:BANK1的拒付理由成立。因为此份信用证规定的有效期到期地点是在法国的开证行,而不是通知行中国银行江苏分行。在本案中,中国银行江苏分行仅仅是寄单行,甲公司将单据在有效期内交给寄单行并不能满足信用证的要求,对于这种境外到期的信用证,甲公司应该在至少一个邮程(至少5天)前将单据交给寄单行中国银行江苏分行,这样,单据才能在有效期前到达开证行柜台。 2、分析:从理论上说,由于信用证支付方式是银行信用,开征银行承担第一性的付款责任,信用证项下的付款是一种单据买卖,因而,只要受益人提交的单据符合信用证的规定,开证行就应履行付款义务,本案中,尽管我方出运前获悉开证申请人已经倒闭,但因有开证行第一性的付款保证,所以,如果我方根据信用证的规定装运出口,及时制作一整套结汇单据在信用证的有效期内提交相关银行是可以获得支付保证的,但是,从实务的角度来看,信用证尽管是开证行承担第一性的付款责任,但信用证项下的款项最终是来自进口商的支付,在进口商已经倒闭的情况下,开证行势必百般挑剔,即使出口商有绝对把握单据质量无从挑剔,遇到开证行无理挑单,在货物已经出运,可能面临高额滞港费用及其他费用的情况下,进行一项跨国诉讼也是一项吃力的事情,因此出口商在着这种情况下必须

第六章跟单信用证项下单据的审核 基本要求: 1、识记并理解UCP600中对单据的要求; 2、识记并理解银行在审单过程中坚持的基本原则,并会运用原则来分析案例; 3、了解常见的单证不符点,能分析并在实务操作中尽量避免出现类似的不符点; 4、了解银行对存在不符点单证的处理。 习题: 1、下列单据中,属于单据正本的是(ABC ) A.出单人手写单据 B.出单人的正本信笺纸上打印的、无签字的单据 C.单据的第二联 D.注明副本的单据 2、下列说法中正确的是(AC ) A.当L/C中规定提交“commercial invoice in duplicate”时,则提交商业发票一正一副既可 B.当L/C中规定提交副本单据时,不能用正本代替 C.信用证中规定的所有单据都至少要交一份正本 D.当L/C中规定“inspection certificate issued by official bureau”时,出口商必须找官方权威的检验机构出具检验证书,否则银行不接受 3、试述银行在审单过程中坚持的基本原则。 4、简述议付行或付款行对于存在不符点单据的处理。 5、简述开证行对于存在不符点单据的处理。 6、若信用证中规定“Cottonseed oil 100M/T 150USD per M/T CIF Singapore Total mount: 15000 USD”,请问出口商的装运数量可以在95M/T 至105M/T 范围内波动;若信用证规定“Cottonseed oil about 100M/T 150USD per M/T CIF Singapore Total mount: 15000 USD”,则出口商装运数量可以在90M/T~100M/T 范围内波动,单价为150USD per M/T 150USD per M/T ,总金额为USD13500~USD15000 。 7、下面说法中,错误的是(ABC ) A.当信用证中要求由well-known inspection bureau 对货物进行检验并出具检验报告时,在我国最好找CCPIT以及商检局进行检验。 B. Shipping documents是指包括汇票在内的所有单据。 C.所有单据的日期都不能晚于装运日期。 D.即使信用证没有要求,运输单据和保险单据也必须签字并注明日期。 8、信用证中要求:“Beneficiary’s certificate stating that one set of non-negotiable documents has been sent directly to applicant. ”则出口商应如何出具单据(ABC ) A.出具一份“Beneficiary’s certificate”,写明信用证要求内容 B.不单独出具,在商业发票上注明一套非议付单据已经直接寄交开证申请人 C.出具名为“certificate”的单据,在证明原产地的同时,说明非议付单据寄交开证申请人 D.不予理会,因为这是非单据化条件 9、下列单据中,必须由出具人签字的是(BC ) A.商业发票 B.海运提单 C.原产地证明 D.装箱单 10、下列哪些情况中,有关银行将会拒付(D ) A.L/C要求发票显示“Letter of Credit No.123”,而出口商提交的商业发票中显示“L/C No.123” B.L/C要求提交一正三副共4份装箱单,但是出口商提交的四份装箱单均为正本

际结算习题国际结算习题 第一章绪论 一、填空 1、国际结算就是处于两个国家的当事人通过( 银行)办理的( 货币)收支业务。 2、国际结算的方式,基本有三大类:汇款方式、( 托收)方式、( 信用证)方式。 3、国际结算包括( 国际贸易结算)与( 国际非贸易结算)两大部分内容。 二、选择题 1、现代国际结算的中心就是( D )。 A、票据 B、买卖双方 C、买方 D、银行 2、以下由( B )带来的结算被归入国际非贸易结算中。 A、国际运输、成套设备输出、国际旅游 B、国际金融服务、侨民的汇款、国际旅游 C、侨民的汇款、国际商品贸易、国际技术贸易 D.有形贸易、无形贸易、国际文化交流 3、最初的国际贸易就是用黄金白银为主作为支付货币的,但黄金白银作为现金用于国际结算,存在着明显的缺陷就是( D )。 A.清点上的困难 B.运送现金中的高风险 C.运送货币费用较高 D.以上三项 4、甲国向乙国提供援助款100万美元,由此引起的国际结算就是( D )。 A.国际贸易结算B.非贸易结算C.有形贸易结算D.无形贸易结算 5、国际贸易结算就是指由( C )带来的结算。 A、一切国际交易 B、服务贸易 C、有形贸易 D、票据交易 6、下列哪些事项引起的国际结算就是非贸易结算( ABD )。 A.我国某著名运动员向悉尼奥运会捐赠10000美元 B.甲国无偿援助乙国美元500000美元 C.非洲某国向美国购买药品若干 D.中国银行上海分行与纽约花旗银行轧清上年往来业务 第二章国际贸易结算票据概述 一、填空 1、汇票的收款人即抬头有三种表示方法,分别就是( 来人)、( 指示性) 、( 限制性) 。

1、如何理解国际贸易结算的概念? 国际结算是指为清偿国际间债权债务关系而发生在不同国家之间的货币收付行为。国际贸易结算是指以商品进出口为背景,即由有形贸易引起的国际结算,它是国际贸易的基础和国际结算的重要组成部分。它建立在商品交易货物与外汇两清的基础上,又称为有形贸易结算。 2、现金结算与非现金结算、现汇结算与记账结算的区别? 现金结算是指通过收付货币或现金来结算清债权债务关系。但现金结算很不安全、风险大,需负担运送现金过程中的各项费用,占用和积压资金,影响企业资金的周转率。非现金结算是指使用各种支付工具,通过银行间的划账冲抵来结清债权债务关系。与现金结算相比,它的优点在于迅速、简便,可以节约现金和流通费,加快了资金的循环和周转,促进了国际间经济贸易关系的发展。 现汇结算是指通过两国银行对贸易往来,用来兑换货币进行的逐笔结算,这是国际贸易结算的主要形式。记账结算是指两国银行使用记账外汇进行的定期结算。记账外汇是两国政府签订的支付协定项下收付的外汇,只能用于支付对方国的债务,不能自由运用。 3、国际贸易结算有什么特点? 1)国际贸易的产生和发展是结算的基础与前提;2)国际贸易结算与金融学科密切相关;3)国际贸易结算是现代商业银行的中间业务;4)国际贸易结算实行推定交货的原理。 4、列举国际贸易结算常用的国际惯例或规则。 国际贸易结算常用的国际惯例或规则有: 《托收统一规则》、《跟单信用证统一惯例》、《见索即付保函统一规则》等。 5、如何从理论上理解贸易术语的两个临界点?

贸易术语必须在理论上订立两个临界点。第一个是交货临界点,又称风险临界点,货物运到这个临界点,从法律观念上可以认为卖方已经尽到交货责任,将货物交于买方,故在这个临界点以前货物遇到风险发生损失由卖方承担责任,在这个临界点之后货物遇到风险发生损失由买方承担责任。第二个是费用临界点,在这个临界点以前发生的运费由买方负责,在这个临界点之后发生的运费由买方负担。 6、略 第二章 1、简述票据的特点及功能。 票据具有设权性、无因性、要式性、流通性、可追索性。票据的功能有: 汇兑功能、支付功能、信用功能、融资功能。 2、汇票、本票、支票各有什么特点? 汇票(Bill of Exchange,Draft)是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。从以上定义可知,汇票是一种无条件支付的委托,有三个当事人: 出票人、付款人和收款人。根据我国票据法规定,汇票必须记载下列事项: 表明“汇票”的字样;无条件支付的委托。应理解成汇票上不能记载支付条件。 确定的金额;付款人名称;收款人名称;出票日期;出票人签章。 本票的特点:1)本票是无条件的支付承诺;2)在名称和性质上不同;3)本票不必办理承兑;4)本票只有一张。 支票的特点:1)支票的出票人必须具备一定条件;2)支票为见票即付;3)支票的付款人仅限于银行;4)支票的出票人是主债务人;5)支票人一般不附带利息条款;6)对于超过法定或合理的流通期限,晚提示付款的支票,付款

国际结算练习题第五章

第五章国际结算中的单据 基本要求: 1、识记基本单据与附属单据的分类,各种单据的含义与特点 2、了解运输类单据的主要种类: (1)海运提单的特点、主要内容、种类,并会制作海运提单 (2)空运单的使用 (3)铁路运单的使用及UCP600中的特殊规定(正副本) 3、识记保险类单据的主要类型与各自的特性,理解保险单的主要内容并能根据信用证要求制作保险单,理解保险单的转让 4、识记商业发票的特性及其主要内容,能够熟练的依据信用证制作商业发票; 5、识记包装类单据的主要类型及各自的运用,能够制作装箱单; 6、了解检验类证书的一些特殊要求; 7、理解普惠制原产地证与一般原产地证的区别与出具机构,会制作普惠制原产地证; 8、了解其他一些附属单据,包括受益者证明、装船通知。

习题: 1、以下( B )为物权凭证 A. 商业发票 B. 空白抬头的海运提单 C. 保险单 D. 记名提单 2、以除了( C )之外必须有签发者授权签字或盖章 A. 跟单汇票下 B. 海运提单 C. 商业发票 D. 保险单 3、一提单对所运货物批注如下:“ONE WOODEN CASE BE STRENGTHENED BY TWO IRON STRIPS”。这份提单是( B ) A .直达提单 B .清洁提单 C .肮脏提单 D .倒签提单 4、除非L / C特别规定,一般说来,“清洁已装船”运输单据即指( A ) A .单据上有on board批注和承运人签章,但没有对货物及/或包装缺陷情况的描述和批注 B .既没有on board批注和签章, 也没有对货物及/或包装缺陷情况的描述和批注 C .单据上注明on deck 字样, 并由承运人签章

2020智慧树,知到《国际结算(山东联盟)》 章节测试完整答案 智慧树知到《国际结算(山东联盟)》章节测试答案 第一章 1、国际贸易结算发展与支付方式的变革关系密切。 答案: 对 2、实行多边结算意味着各国必须使用美元才能了结国际债权债务。 答案: 错 3、商品和服务进出口是发生于任意两国之间的经济往来,因此大多数国家实行的是双边结算制度。 答案: 错 4、商品进出口款项的结算属于 A.双边结算 B.多边结算 C.贸易结算 D.非贸易结算 答案: 贸易结算 5、以下 ( )引起的货币收付,属于“非贸易结算”。 A.服务供应 B.资金调拨 C.设备出口

D.国际借贷 答案: 设备出口 6、国际结算制度的核心即是( )。 A.信用制度 B.银行制度 C.贸易制度 D.外汇管理制度 答案: 信用制度 第二章 1、本票是出票人的支付命令。 答案: 错 2、划线支票是只可提取现金的支票。 答案: 错 3、汇票是出票人的支付承诺。 答案: 错 4、汇票上金额须用文字大写和数字小写分别表明。如果大小写金额不符,则以小写为准。 答案: 错 5、汇票的付款期限的下述记载方式中, ( ) 必须由付款人承兑后才能确定具体的付款日期。 A.at sight B.at XX days after sight

C.at XX days after date D.at XX days after shipment 答案: at XX days after sight 6、以下关于支票的说法,正确的是 A.是一种无条件的书面支付承诺 B.付款人可以是银行,工商企业或个人 C.可以使即期付款或远期付款 D.是以银行为付款人的即期汇票 答案: 是以银行为付款人的即期汇票 第三章 1、银行办理业务时通常无法占用客户资金的汇款方式是 A.电汇 B.票汇 C.信汇 D.以上都是 答案:电汇 2、采用寄售方式来出售商品时, ( )承担的风险很大 A.进口商 B.代销商 C.银行 D.出口商 答案:进口商

国际金融(第五版)-课后习题以及答案

国际金融全书课后习题以及答案 第一章国际收支 复习思考题 一、选择题 1.《国际收支和国际投资头寸手册》(第六版)将国际收支账户分为( )。 A.经常账户B.资本账户 C.储备账户D.金融账户 2.国际收支反映的内容是以交易为基础的,其中交易包括( )。 A.交换B.转移 C.移居D.其他根据推论而存在的交易 3.经常账户包括( )。 A.商品的输出和输入B.运输费用 C.资本的输出和输入D.财产继承款项4.下列项目应记入贷方的是( )。 A.反映进口实际资源的经常项目 B.反映出口实际资源的经常项目 C.反映资产增加或负债减少的金融项目 D.反映资产减少或负债增加的金融项目 5.若在国际收支平衡表中,储备资产项目为–100亿美元,表示该国( )。 A.增加了100亿美元的储备B.减少了100亿美元的储备 C.人为的账面平衡,不说明问题D.无法判断 6.下列( )账户能够较好地衡量国际收支对国际储备造成的压力。 A.货物和服务账户差额B.经常账户差额 C.资本和金融账户差额D.综合账户差额7.因经济和产业结构变动滞后所引起的国际收支失衡属于( )。 A.临时性不平衡B.结构性不平衡C.货币性不平衡 D.周期性不平衡E.收入性不平衡 8.国际收支顺差会引起( )。 A.外汇储备增加B.国内经济萎缩 C.国内通货膨胀D.本币汇率下降 二、判断题 1.国际收支是一个流量的、事后的概念。( ) 2.国际货币基金组织采用的是狭义的国际收支概念。( ) 3.资产减少、负债增加的项目应记入借方。( ) 4.由于一国的国际收支不可能正好收支相抵,因而国际收支平衡表的最终差额绝不恒为零。( )

第五章国际结算融资习题答案 一、名词解释 打包贷款出口押汇进口押汇买方远期信用证买方远期信用证开证授信 额度信托收据提货担保出口商票融资票据贴现 打包贷款:是指以出口商收到的进口方银行开来的信用证正本作为抵押向银行申请发放贷款的融资方式,旨在提供出口商备货阶段的周转资金。 出口押汇:是指出口商向当地银行提出押汇申请,将全套出口单据提交银行,由银行按照票面金额扣除从押汇日到收款日利息及有关费用,将净额付给出口商的一种融资方式。 进口押汇:进口押汇是指进口商的开证行收到出口方提交的信用证项下或进口代收项下的单据并审核无误后,进口商出现资金困难无力按时对外付款,由开证行先行代其付款,使客户取得短期的资金融通。 买方远期信用证:也称为假远期信用证,是开证行开出远期信用证,同时在信用证条款中承诺单证相符情况下即期付款,开证申请人到期偿付开证行的信用证。 开证授信额度:也称为进口开证额度,是开证行对于在本行开户且资信良好的进口商在申请开立信用证时提供的免收保证金或不要求其办理抵押的最高资金限额。 信托收据:也称信托提单、留置权书或信托证,是指进口商承认以信托的方式向银行借出全套商业单据时出具的一种保证书。 提货担保:提货担保是指信用证规定提交全套海运提单,而货物先于

全套正本单据到达港口,进口商为及时提货而向开证行申请出具的,用于向船公司办理提货手续的书面担保文件。 出口商票融资:出口商票融资是指出口商在采用赊销(OA)、承兑交单(DA)等方式向进口商销售货物或提供服务时,出口商按照合同规定出运货物或提供服务后,将出口商发票项下应收账款债权转让与银行,向银行申请资金融通,银行在不承担进口商付款风险,并向出口商保留融资追索权的前提下,以贴现方式买入出口商业发票项下应收款项,为客户提供短期资金融通。 票据贴现:是指远期信用证项下的汇票或跟单托收项下汇票经开证行或承兑银行承兑后,在到期日前由银行从票面金额中扣减贴现利息及有关手续费后,将余款支付给持票人的一种融资方式。 二、判断对错 1.√ 2.× 3.× 4.√ 5.× 6.√ 7.√ 8.√ 三、不定项选择 1.B 2. C 3. ABCD 4. ABCD 5.ABD 6.BCD 7.ABCD 8.BD 四、简答题 1.出口托收押汇与出口信用证押汇的区别是什么? 出口托收押汇背景为商业信用,信用证出口押汇为银行信用;出口托收押汇一般为部分押汇,信用证出口押汇几乎为全部货款。 2.真假远期信用证的主要区别是什么? 真假远期信用证融资的相同点是其融资都是通过远期信用证项下的远期汇票的承兑与贴现实现的,但两者有较大差别 (1)贸易合同规定的付款期限不同。真远期信用证与合同的付款

参考答案 1、判断题 (1)(错误)该支付手段必须用于国际结算。 (2)(错误)买入价是指报价行愿意以此价买入标的货币的汇价,卖出价是报价行愿意以此价卖出标的货币的汇价。客户向银行买入外汇时,是以银行报出的外汇卖出价成交,反之,则是以银行报出的买入价成交。 (3)(错误)无论是在直接标价法还是间接标价法下,升、贴水的含义都是相同的,即:升水表示远期汇率高于即期汇率,贴水表示远期汇率低于即期汇率。 (4)(正确)因为远期外汇的风险大于即期外汇。 (5)(错误)举例说明,A币与B币的市场价值均为10元,后B币下跌为8元,则A 币较B币升值(10-8)/8=25%,B币较A币贬值(10-8)/10=20%。 (6)(错误)外汇银行将根据自身的风险承受能力及保值成本决定是否轧平。 (7)(错误)还必须考虑高利率货币未来贴水的风险。只有当套利成本或高利率货币未来的贴水率低于两国货币的利率差时才有利可图。 (8)(错误)根据利率平价说,利率相对较高国家的货币未来贴水的可能性较大。 (9)(错误)购买力平价理论认为,汇率的变动是由于两国物价变动所引起的。 (10)(错误)两者的结论恰恰相反。如当本国国民收入相对外国增加时,国际收支说认为将导致本币汇率下跌,外汇汇率上升;而弹性货币分析法则认为将使本币汇率上升,外汇汇率下跌。 2、选择题 (1)C (2)A (3)C (4)A (5)B 3、(1)银行D,汇率1.6856 (2)银行C,汇率7.7960 (3)1.6856×7.7960=13.1409GBP/HKD 4、银行B,1.6801 5、(1)现在美国出口商拥有英镑债权,若不采取避免汇率变动风险的保值措施,则2个月后收到的英镑折算为美元时相对10月中旬兑换美元将损失(1.6770-1.6600)×100,000=1,700美元。 (2)利用远期外汇市场避险的具体操作是: 10月中旬美出口商与英国进口商签订供货合同时,与银行签订卖出10万2个月远期英镑的合同。2个月远期汇率水平为1GBP = USD 1.6645/58。这个合同保证出口商在付给银行10万英镑后一定得到1.6645×100,000=166,450美元。 这实际上是将以美元计算的收益“锁定”,比不进行套期保值多收入(1.6645-1.6600)×100,000=450美元。 当然,假若2个月后英镑汇率不但没有下降,反而上升了。此时,美出口商不能享受英镑汇率上升时兑换更多美元的好处。 6、该银行可以做“6个月对12个月”的远期对远期掉期交易。 (1)按“1英镑=1.6730美元”的远期汇率水平购买6个月远期美元500万,需要5,000,

《国际结算》作业绪论 一、单项选择题 1、银行在办理国际结算时选择往来银行的先后顺序,最先选择的应是()。 A、帐户行 B、联行 C、非帐户行 D、代理行 2、一家银行的总行与分支行以及各分支行之间的关系,是()关系。 A、联营银行 B、联行 C、代理行 D、帐户行 二、不定项选择题 1、目前,国际贸易结算中,绝大多数是()结算。 A、现金 B、非现金 C、现汇 D、记帐 2、银行在国际贸易结算中居于中心地位,具体而言,其作用是()。 A、办理国际汇兑 B、提供信用保证 C、融通资金 D、减少汇率风险 三、简答题 为什么银行能成为当代国际结算的中心? 第一篇国际结算中的票据

一、名词解释 1、汇票 2、本票 3、支票 4、背书 5、提示 6、承兑 二、将下列英语译成中文 of exchange bill in due course order order recourse draft draft ’s acceptance draft for payment 三、判断题 1、对于未说明开立依据的票据,受票人可以表示拒绝。 2、提示付款即持票人在合理时间内,向受票人提示并要求即时付款,因此,所提示的汇票就是即期汇票。 3、汇票的出票人在汇票的受票人承兑汇票后,即解除了对汇票的责任。 4、票据的付对价持票人的权利不受其前手权利缺陷的影响。 5、票据的正当持票人在汇票被拒付后行使追索权,必须严格按照汇票的顺序逆向进行。 6、远期汇票在受票人做出承兑之前,出票人是其主债务人;在受票人做出承兑之后,出票人才成为该汇票的从债务人。

7、背书人在背书汇票时写明“不得追索”字样,则持票人对该汇票丧失追索权。 8、虽然都是票据,但汇票可以有承兑行为,本票和支票则没有承兑行为。 9、汇票用于国际贸易结算时,通常都开出正、副本。两者具有同等效力,但在付款人对其中一份付款之后,另一份即自动失效。 10、本票的出票人是该本票的主债务人,即使是远期本票,也不必办理承兑手续。 四、单项选择题 1、汇票的付款期限的下述记载方式中,( )必须由付款人承兑后才能确定具体的付款日期。 sight ××days after sight ××days after date ××days after shipment 2.下列三种汇票中,注明( )是不可转让的。 to Johnson Co. Ltd. Only B. pay to Johnson Co. Ltd. and its order to bearer to the order of Johnson Co. Ltd. 3.严格地说,跟单汇票所指的“单”,是指( )。 A、商品检验单 B、商品包装单 C、货运单据 D、商业发票 4、根据我国票据法规定,当票据上金额的大小写不一致时,( )。