我国大豆期货价格波动规律研究 大豆作为一种季节性的农产品,每一年度的生产供应情况直接决定了最终的商品供需格局,从而影响到价格水平的高低。在大豆的期货交易活动中,不同合约的价格也会因各年度、各季节的不同而产生变化,但是由于其“一岁一枯荣”的特点,其不同的波动中间,必然存在一些不变的规律。而对于这些规律的寻求和探讨,有利于投资者把握其价格变动轨迹,掌握一定的市场先机,减少参与期货市场的风险,提高盈利水平。 下面我们就从三个方面来分别探讨一些影响大豆期货价格变动的因素及其波动规律:(一)大豆年度价格规律 为了探讨大豆期货价格的年度规律,我们选取了从95年到现在,大连商品期货交易所的连豆指数来反映这些年来大豆期货价格的变动趋势。首先通过下图,让我们从直观上来感受一下这十几年大豆价格是如何变化的。 通过观察,我们将这十几年的连豆价格指数走势大体划分为四个阶段:

第一个阶段:缓慢周期阶段 这是大豆的一个完整的价格上涨和下跌周期,包括95-97年的牛市行情和97-99年的熊市行情。 第二个阶段:震荡整理阶段 从99年开始,大豆的价格连续了四年的震荡走势。 第三个阶段:灾害突发阶段 这是一次由天气引发的,基本面发生重大变化的突发事件,从而导致了一场比较突然和迅速的牛市拉升行情。而后随着灾情的解除和第二年产量的大幅增长,价格又急速跌回到原来的平台,维持震荡直到06年。 第四个阶段:商品大牛市阶段 这是07年开始的这波波澜壮阔的牛市行情。这波牛市不仅仅有基本面的因素,大量投机资金涌入商品市场,也对价格起到了推波助澜的作用。 对应于这四个阶段,我们从产量和供需方面来看一下他们之间的关系。 1. 供应与价格关系 (1)首先,我们来看一下美国大豆的产量与连豆价格的对比图:

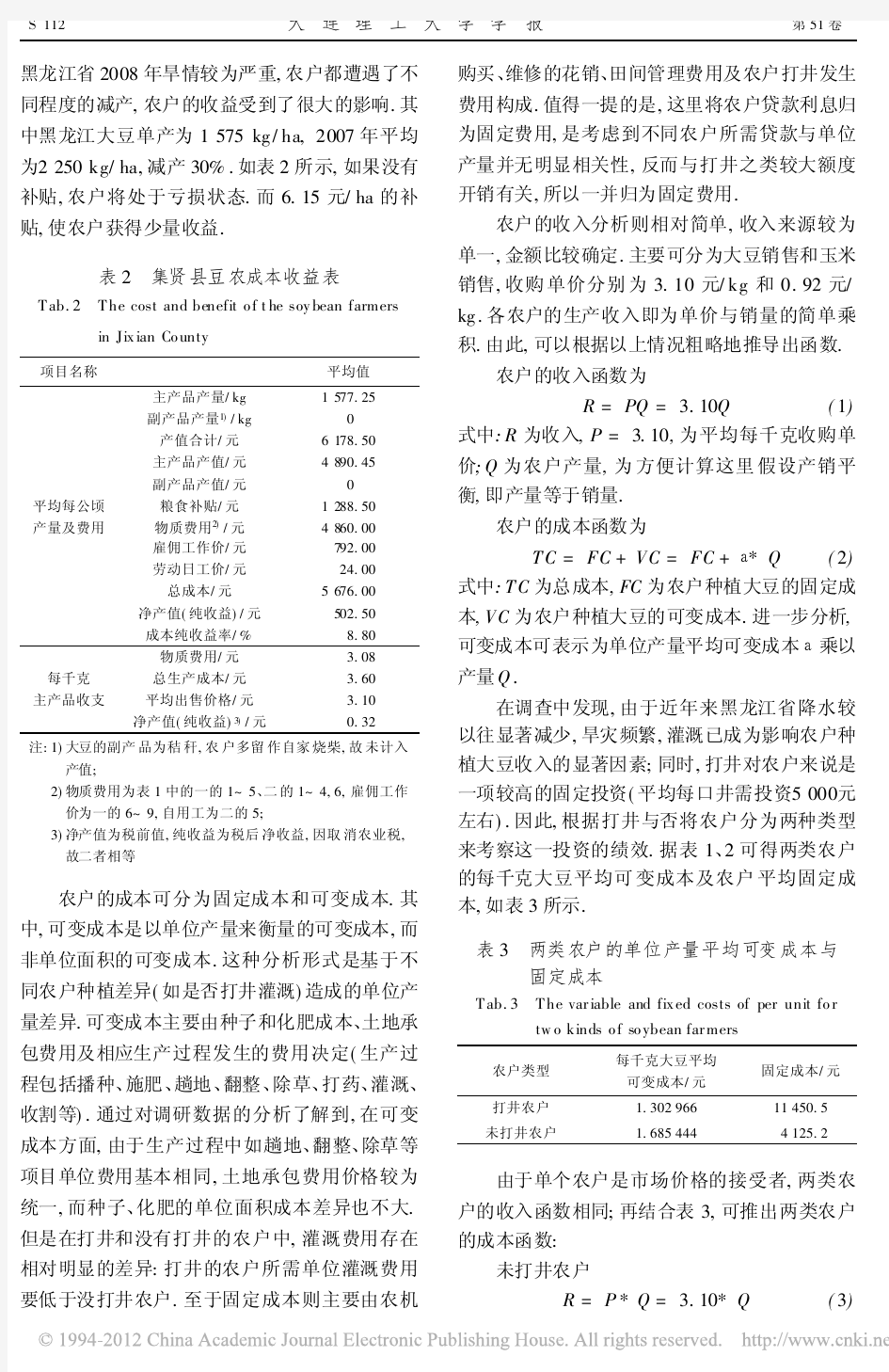

中国大豆价格波动及风险预警研究 中国大豆产业是国家基础性产业之一,大豆的价格作为基础性价格,大豆价格的变动将会导致社会整个物价水平的变动,以致关系到农业发展乃至我国经济的稳定。因此,通过对中国大豆价格的预测及其预警研究,可以解决中国大豆市场的相关问题,为其他农产品的价格预测及预警研究提供一个参考。本文在充分分析国内外研究现状、中国大豆价格体系的建立、国大豆市场供给和需求情况基础上,主要研究中国大豆价格波动的动因、中国大豆价格的预测和中国大豆价格的预警问题。首先,本文研究影响中国大豆价格的主要因素,包括宏观环境、供给因素和需求因素对中国大豆价格波动问题。 其次,针对中国大豆价格把握不够准确的问题,本文主要研究基于灰色预测方法的中国大豆价格预测。然后,针对中国大豆价格的风险问题,本文主要主要研究基于决策树方法的中国大豆价格预警方法问题。最后,针对研究过程中暴露出的大豆产业问题,本文提出中国大豆价格波动调控的政策目标和建议、加快大豆市场的产业化发展、完善我国大豆市场的价格预警机制奠定了理论基础和模型支持。具体内容如下:(1)研究影响中国大豆价格的因素,主要包括宏观环境(通货膨胀率、居民食品价格指数、汇率、利率、农村固定资产投资和国家财政用于的农业支出)、供给因素(物质与服务费用、人工成本、土地成本、大豆产量、大豆播种面积、美国大豆价格和大豆进口量)和需求因素(总人口、农村人均纯收入、城镇居民家庭人均可支配收入、玉米价格、花生价格和菜籽价格),研究上述19个因素从1990年至2011年的变化情况,并定性分析对中国大豆价格的影响。 (2)研究上述19个变量与中国大豆的关系。本文采用非线性拟合方法对各因素与中国大豆价格的关系进行拟合,以误差平方根、拟合优度和误差均方根为评价指标,通过带波动表达和不带波动表达两个角度加以分析。通过构建模型来刻画中国大豆价格与宏观环境因素、供给因素和需求因素之间的关系,实证结果表明模型拟合效果较好,模型能够较好解释现实情况。(3)主要采用主成分分析方法(多远统计分析方法)建立中国大豆价格与宏观经济、供给因素和需求因素的19个因素的关系。 首先对采集的数据进行标准化处理,之后,提取相关性较高的指标,然后提取2个主成分,最后建立大豆价格与各因素的关系,检验合理。(4)主要研究在对比

大豆价格预测 一、大豆现有价格,均衡数量 据美国农业部发布的最新油料展望报告显露:08中国大豆产量为1500万吨,而今年大豆产量可能略高于上年. 原因是玉米种植效益低于大豆,农户将增大大豆种植面积。美国农业部称,虽然中国政府政策鼓励玉米生产,但是今年玉米播种面积可能减少4%,农户可能将更多的耕地转播上大豆,因为大豆种植效益要高于玉米。所以预测2009年中国大豆产量将从上年的1500万吨上升至

1560万吨。而据国家大豆储备量来看,2009年大豆储备量未有太大变化,因此,估算出大豆2009年销量约为1560万吨。 大豆价格

据此表图分析,中国大部分城市大豆价格在3600到3990元之间,其中价格以3720元到3920元居多。因此,约算出大豆的需求价格约为3800元。 可做出大豆的供需图 此图为大豆供需图

二、影响大豆需求的因素 1.价格 大豆价格近几年持续走低,而在国内一系列政策的出台支持豆制品的情况下又有所回升。所以近期大豆价格有所增加。但目前价格变动不大。因此,大豆的需求量没有太大变化。 2.消费者收入 在跨国企业雄厚资本冲击下,国内油脂企业市场份额相对减少。国内油脂企业收益相对减少,但大豆的总消费群体对于大豆的需求并未减少。因此,国内市场对大豆的需求总量呈现下滑趋

势,需求量相对减少,需求曲线向左略微平移。 3、相关产品价格 由于豆制品的丰富营养近几年渐渐被广大消费者得知,且豆类的脂肪含量也相对较高,豆油的需求量与日俱增,大豆油的市场价格主办提升,豆奶等豆制品的价格也稳步提升。而国内市场对于小麦的需求供应以近持平,但因为年关将近,面粉制造业在短期内还会有需求的增长,而国际市场对于小麦的需求量也有所增加,因此,小麦在近期内的价格仍有提升。所以,根据以上分析,大豆的需求量将会增加,需求曲线向右移动。

大豆期货投资分析报告 一、大豆概况 (一)大豆品种与用途 大豆属一年生豆科草本植物,俗称黄豆。中国就是大豆得原产地,已有4700多年种植大豆得历史。20世纪30年代,大豆栽培已遍及世界各国。全球大豆以南北半球分为两个收获期,南美(巴西、阿根廷)大豆得收获期就是每年得35月,而地处北半球得美国与中国得大豆收获期就是910月份。因此,每隔6个月,大豆都能集中供应。美国就是全球大豆最大得供应国,其生产量得变化对世界大豆市场产生较大得影响。我国就是国际大豆市场最大得进口国之一,大豆得进口量与进口价格对国内市场大豆价格影响非常大。 大豆分为转基因大豆与非转基因大豆。1994年,美国孟山都公司推出得转基因抗除草剂大豆,成为最早获准推广得转基因大豆品种。由于转基因技术可以使作物产量大幅增长,截至2008年,转基因大豆种植面积占全球大豆总面积已扩充至70%,美国、巴西、阿根廷就是转基因大豆主产国,中国就是非转基因大豆主要生产国,大豆作物生产主要集中在黑龙江、吉林、辽宁、内蒙古、河南、山东等省区。我国得大豆因其非转基因性与高蛋白质含量而受到国内外消费者得青睐。 大豆就是一种重要得粮油兼用农产品,既可以食用,又可用于榨油。作为食品,大豆就是一种优质高含量得植物蛋白资源,她得脂肪、蛋白质、碳水化合物、粗纤维得组成比例非常接近于肉类食品。大豆得蛋白质含量为35%45%,高出谷物类作物67倍。联合国粮农组织极力主张发展大豆食品,以解决目前发展中国家蛋白质资源不足得现状。作为油料作物,大豆就是世界上最主要得植物油与蛋白饼粕得提供者。每吨大豆可生产出大约0、18吨得豆油与0、8吨得豆粕。用大豆制取得豆油,油质好、营养价值高,就是一种主要食用植物油。作为大豆榨油得副产品,豆粕主要用于补充喂养家禽、猪、牛等得蛋白质,少部分用在酿造及医药工业上。 (二)大豆期货合约 1

大豆根瘤菌 大豆根瘤菌可以进行生物固氮然后供给给豆科植物,可用于使大豆增产,目前有一些对促进结瘤效率的相关研究,扩大豆科植物—根瘤菌共生体系,是我国减少化学氮肥用量的最有效途径。 基本信息 中文学名大豆根瘤菌 拉丁学名 Bradyrhizobium japonicum 科慢生根瘤菌科 属大豆根瘤菌属 基本概况 大豆根瘤菌是一种活的微生物制剂根瘤内的根瘤菌与豆科植物互利共生:豆科植物通过光合作用制造的有机物,一部分供给根瘤菌;根瘤菌通过生物固氮制造的氨,则供给豆科植物.。 技术应用 大豆生产中使用根瘤菌是一项成熟的、广泛使用的技术,能够大幅度地提高大豆生长期中的自身固氮能力,供给充足的氮素,供大豆生产所需。大豆根瘤菌有液体、固体两种剂型。固体型根瘤菌采用拌种或土施方式应用。液体型根瘤菌采用浸种方式使用。也可以在种子包衣时加入大豆根瘤菌剂,但是要注意包衣剂和根瘤菌剂之间应相互匹配,不能因种衣剂药效抑制根瘤菌的活性。 一、增产增效情况 根据大田示范结果,大豆应用根瘤菌,可以使大豆产量提高10%以上,同时大豆的蛋白质含量提高2%、粗脂肪含量提高1~2%,每亩净收入增加40~50元。 二、技术要点 1、选择合适的大豆根瘤菌品种采集大豆生产区的主要土壤类型,进行土壤、根瘤菌匹配试验,筛选活性强、效果好、适应当地土壤和气候的大豆根瘤菌品种。 2、采用适宜的施用方法根据大豆根瘤菌的剂型,固体菌剂采用拌种或造粒后随大豆种子、肥料穴施;液体菌剂采用浸种方式使用。也可以在种子包衣时加入大豆根瘤菌菌剂,但要注意包衣剂和根瘤菌剂之间应相互匹配,不能因种衣剂药效抑制根瘤菌的活性。 3、合理用量菌剂拌种时每亩用量0.5千克,菌剂造粒后随大豆种子、肥料穴施时每亩用量1~2千克;液体菌剂浸种时用量0.5千克;种子包衣时用量根据包衣剂要求的用量。 大豆根瘤菌是一种活的微生物制剂,在储藏、运输、使用过程中,要避免温度过高或者过低;同时不能与杀菌剂类农药混用。 三、适宜区域和范围

大豆期货价格影响因素及投资策略分析 内部编号:(YUUT-TBBY-MMUT-URRUY-UOOY-DBUYI-0128)

大豆期货价格影响因素及投资策略分析 目录 摘要:大豆作为重要的农产品和生产原料,供给的充足和价格的稳定对于国民经济发展有着重要的意义,研究其价格的影响因素也有重要的意义。本文重要针对国外大豆期货价格和国内CPI指数为重点,来判定国内豆一期货的价格走势,通过数据回归结果,来验证其有效性,从而得出结论,希望那个本文的研究内容可以给一些相关人士有效的参考价值。 关键词:大豆期货;芝加哥交易所;CPI指数;供给 一、引言 1993年中国期货市场开始试点时,农产品期货就作为主要期货品种开始推向市场,其交易量在我国整个期货交易市场中占较大比例。大豆期货从年中国期货

市场试点开始,就是农产品期货市场上主要交易品种之一,同时,和其他农产品期货相比,大豆在我国期货交易多年的历史中,是非常成功的农产品期货品种之一。作为期货市场的较强代表性品种之一,对大豆期货市场的研究对研究整个农产品期货交易市场有很大的指导和借鉴意义。 二、现状 (一)2016年度国内大豆期货价格变动 大连商品交易所大豆期货合约的标的物是黄大豆。 2002年3月,由于国家转基因管理条例的颁布实施,进口大豆暂时无法参与期货交割,为此,大商所对大豆合约进行拆分,把合约拆分为以食用品质非转基因大豆为标的物的黄大豆1号期货合约和以榨油品质转基因、非转基因大豆为标的物的黄大豆2号期货合约。近年来,随着我国榨油业发展迅速,榨油用大豆已成为我国大豆市场的主流品种,其生产、流通和加工都具有相当规模,形成了完整的产业链条。本文主要以豆一作为分析对象,2016年1月—10月每月15日(15日不开盘则选取最近的交易日)大连交易所豆一期货价格的收盘价如下表所示: 2016年1月—10月每月15日国内大豆期货价格(单位:元/吨)

ARIMA模型在大豆价格分析预测中的应用 作为我国最为重要的粮食作物之一的大豆,它的价格波动会直接对我们的生产以及生活产生很大的冲击。此外,大豆的价格波动还有可能会造成其他粮食作物价格的波动,而这些农产品的价格关乎整个农业的持续发展,甚至还有可能会影响到国家的经济稳定。因此,为了减小大豆价格的波动会对我们生产生活的影响,将对大豆价格进行短期预测。 在对大豆价格进行预测时所采用的模型为ARIMA模型。数据采用的是中华粮网数据中心2015年至2016年每周的大豆平均价格,并根据这些数据建立了ARIMA(2,1,2)模型。并根据此模型对2017年1月至4月的全国的大豆均价进行了预测,其预测价格与实际价格相比,平均误差率仅为2.4811%,说明该模型预测效果不错,可以用来对大豆价格进行预测。但由于模型还不能反映大豆价格的全部信息,因此在对大豆价格进行预测时,还需要提高对国际价格变动的敏感性,才能得出更科学合理的预测结果。 1.1 背景 大豆作为最重要的粮食作物之一,其历史非常之悠久且大豆中含有多种人体必需的营养物质。随着经济社会的发展,人们生产生活水平逐年提高,人们越来越青睐大豆及其大豆制品,人们对大豆以及豆制品的需求也就呈逐年上升趋势。而由于我国对大豆行业的不重视,使得我国的大豆行业发展跟不上国内需求上涨的步伐。中国本国生产的大豆根本满足不了人们的需要,因此我国每年必须从其他国家进口大豆。依据国家统计局公布的《中华人民共和国2016年国民经济和社会发展统计公报》显示,在2016年大豆的进口量为8 391万吨,与上一年相较增长2.7%,进口额为2 247亿元,比上一年相较增长4.1%。而在1996年,其进口量只有111.44万吨。而就在这短短20年的时间里,大豆的进口量已经翻了75番。随着大豆进口量的不停增长,中国如今已经发展为全球范围内进口大豆数量最多的国家。随着全球化的发展,在造成大豆价格的波动因素中,国际市场要素的比重越来越高。随之而来的挑战就是中国丧失了制定大豆价格的话语权。而大豆作为最重要的油料、食品加工的原料以及作为饲料来说,它的产业链相对来说是比较长的。因此,不但食用油的供应与需求会受到其价格波动的干扰,而且还会对畜牧养殖的成本产生非常大的不确定性。此外,大豆的价格

大豆期货价格影响因素及投资策略分析 目录 摘要 (2) 关键词 (2) 一、引言 (3) 二、现状 (4) (一)2016年度国内大豆期货价格变动 (4) (二)2016年度国外大豆期货价格变动 (4) (三)2016年度我国CPI指数的变动 (5) 三、影响因素分析 (7) (一)国际期货影响 (7) (二)需求影响 (7) 四、回归分析 (8) (一)国内大豆期货价格和国外大豆期货价格回归分析 (8) (二)国内大豆期货价格和CPI指数回归分析 (8) 五、价格预测走势 (9) (一)走势分析 (9) (二)价格区间分析 (10) 六、投资策略分析 (11) 七、结论 (12) 参考文献 (13) 附件 (14) (一)国内大豆期货价格和国外大豆期货价格回归分析 (14) (二)国内大豆期货价格和CPI指数回归分析 (15)

摘要:大豆作为重要的农产品和生产原料,供给的充足和价格的稳定对于国民经济发展有着重要的意义,研究其价格的影响因素也有重要的意义。本文重要针对国外大豆期货价格和国内CPI指数为重点,来判定国内豆一期货的价格走势,通过数据回归结果,来验证其有效性,从而得出结论,希望那个本文的研究内容可以给一些相关人士有效的参考价值。 关键词:大豆期货;芝加哥交易所;CPI指数;供给

一、引言 1993年中国期货市场开始试点时,农产品期货就作为主要期货品种开始推向市场,其交易量在我国整个期货交易市场中占较大比例。大豆期货从年中国期货市场试点开始,就是农产品期货市场上主要交易品种之一,同时,和其他农产品期货相比,大豆在我国期货交易多年的历史中,是非常成功的农产品期货品种之一。作为期货市场的较强代表性品种之一,对大豆期货市场的研究对研究整个农产品期货交易市场有很大的指导和借鉴意义。

影响大豆价格变动的因素 2008-08-18 15:44 1、国际大豆供需状况 目前,世界大豆四大主产国分别为美、巴西、阿根廷和中国。从近年来这些国家的生产情况看,美国是目前世界上头号大豆生产国,其产量占世界大豆总产量的一半以上,巴西是第二大大豆生产国,我国的大豆生产居于世界第四位。其中,美国出口量居世界第一位,出口量占其总产量的1 /3左右,且近几年呈不断上升之势,对国际市场依赖很大。巴西、阿根廷大豆出口量世界排名第二和第三位,由于大豆的季节性关系,南美和美国大豆交替供应着世界市场。 世界大豆的总需求量近十年来逐年增长,从91/92年度的10975.6万吨增加到97/98年度的14458万吨,增长近30%。近两年的需求总量增幅分别为 3 .81%和6.18%。 世界大豆的总进口量也呈逐年增长的趋势。欧共体是最主要的大豆进口地区,每年进口量在1500万吨上下,但近几年进口总量几乎没有新的增长;亚太地区是仅次于欧共体的世界第二大豆市场,其中日本每年进口约5 00万吨。中国的进口量近年来迅猛增长,是世界大豆进口增长的源动力之一。 2、我国大豆的供给与需求 自80年代以来我国大豆的年产量一直保持在一千万吨左右,直到1993年,我国大豆的播种面积出现飞跃性增长,达945.4万公顷,产量达1 530.7万吨,分别比上一年度增长31%和47%,单产也有较大幅度的提高。94年种植面积略有减少,为922.2万公顷,而产量却创记录地达到1 600万吨。此后,大豆生产却出现了新的徘徊,近几年甚至呈现萎缩的趋势。 从大豆进出口情况看,1995年之前我国一直是大豆净出口国。但在1993、1994年我国大豆连续两年大丰收后,由于玉米、小麦、稻谷国家定购价提价幅度远远高于大豆,而大豆生产成本又大大高于其他粮食作物,致使大豆种植面积大幅减少。1 995、1996年,我国大豆连续两年减产,国内供给不足,需求却持续旺盛,大豆价格居高不下。为此,国家及时调整进出口政策,增加进口,减少出口,1 995年我国首次成为大豆净进口国,并一直持续至今。

详解大豆市场分析的12个要点 为方便广大新投资者理解大豆市场,纠正一些不客观的理解,笔者在此写出自己的感受,供大家参考。 一、供需方面:供需是决定价格的关键因素。库存消费比是比较重要的一个概念,投资者在分析供需数据时,不能简单地只看具体数据,还应进行横向和纵向对比分析。在大豆市场,相对于前几年,南美大豆产量和出口市场份额在不断提升,市场影响力在增强。因此,不能只关注CBOT大豆只关注美国大豆市场,南美大豆市场也不能忽视。在国内,东北大豆播种面积的统计,有时会跟政府统计数据有一些出入。这是因为有“黑地”的存在,这块产量有时能达到政府公布数据的5%至10%。 二、内外盘相关性方面:由于中国大豆进口依存度达到70%,因此国际大豆市场的变化更容易传递到大连大豆盘面上。内外盘期货价格的传递是以进口大豆价格为导线的。因此,在分析内外盘时除了要考虑大豆价格本身外,还要考虑汇率和运费等。 三、套利分析方面:在国内,油脂市场的套利机会和可选择性是最丰富的。不管是跨期套利,还是跨品种套利,以及跨市场套利都可见其市场踪影。但在实际分析套利机会时,首先,要注意交割品问题,比如1号大豆交割品为国产大豆,但沿海油厂通常是采用进口转基因大豆,并不能在1号大豆合约上交割。其次,要注意新旧季合约的套利风险,比如今年关注度较高的809和901大豆的跨期套利,由于两者处于新旧季,所以不能简单地用卖近买远策略。第三,套利操作要采用适当的方式进行,比如是按比价,还是按绝对值价差;是按同金额操作,还是按同手数操作。这些都是必须认真考虑的。 四、压榨利润方面:首先,压榨利润的公式计算如下:1吨大豆压榨利润=豆油销售价格×0.18+豆粕销售价格×0.785-大豆采购价格-加工费。这是国产大豆按18%的出油率和78.5%的出粉率,而如果是进口大豆则要进行调整。这是因为国外转基因大豆的出油率能达到20%以上。因此,分析压榨利润要先考虑是国产大豆还是进口大豆。其次,要明白压榨利润的分析意义。一般来说,如果压榨利润增加就会促使油厂加大生产,进而大豆采购增加对大豆价格形成利多。但大豆采购增加后,大量压榨将会导致豆油、豆粕库存增加,对产成品形成压力。第三,要注意有时油厂为了平衡其压榨利润,也会对产成品报价作调整。比如,豆粕消费旺盛时,报价提高,这时油厂利润改善从而加大大豆采购和压榨,此时虽然满足豆粕需求,但是也使得豆油库存增加,最终对豆油价格形成压力。反之,豆油也一样。因此,关注压榨利润驱动因素,对分析豆类价格是很有必要的。 五、产业链方面:在大豆加工产业链分析上,首先要注意设计产能与实际产能的关系比例,比如整体设计产能大大超过市场的实际产能需要,必然会影响到各个油厂对原料的竞争性采购,其行业影响将是长远的。其次,关注加工产业的资本结构。目前外商控制的实际加工产能已超过国企和民营,其抗风险能力远强于后两者。加工产业链的合理布局有

Statistics and Application 统计学与应用, 2019, 8(1), 127-133 Published Online February 2019 in Hans. https://www.doczj.com/doc/0f4226489.html,/journal/sa https://https://www.doczj.com/doc/0f4226489.html,/10.12677/sa.2019.81014 Analysis on the Changes of Soybean Import Trade in China under the Situation of Trade War —Analysis of Imports by 2017-2018 Ting Zhou College of Sciences, North China University of Technology, Beijing Received: Jan. 20th, 2019; accepted: Feb. 4th, 2019; published: Feb. 11th, 2019 Abstract Soybean is an important strategic crop in China, but its demand has long been dependent on im-ports, especially from the United States. Under the background of the Sino-U.S. trade war, we use the descriptive statistics method to analyze the change of soybean import trade in China in the last two years. To deal with the situation of trade war between China and the United States, China’s soybean trade relations provide ideas for the formulation of soybean industrial policy and early warning of economic problems that may arise in the future. Keywords Soybean Trade, Trade War, Descriptive Statistics 贸易战形势下我国大豆进口贸易变化 情况分析 ——以2017~2018年进口量分析 周婷 北方工业大学理学院,北京 收稿日期:2019年1月20日;录用日期:2019年2月4日;发布日期:2019年2月11日

影响大豆价格变动的因素 1、国际大豆市场需求大豆主要进口国:欧盟、日本、中国、东南亚国家和地区。欧盟、日本的大豆进口量相对稳定,而中国、东南亚国家的大豆进口量变化较大。稳定的进口量虽然量值大但对国际市场价格影响甚小,不稳定的进口量虽然量值小,但对国际市场价格影响很大。例如,中国与东南亚国家在95、96年对大豆的需求的迅速增长导致芝加哥大豆期价的上涨。美国农业部在每月上、中旬发布《世界农产品供求预测》对主要进口国的需求情况作分析并进行预测。美国农业部还在每月中旬发布《油籽:世界市场与贸易》作为上一报告的分报告,内容更为专业、详细,包括菜籽、棉籽、花生、葵籽等。 2、期末结存量.。期末结存量具有双重的作用,一方面,它是商品需求的组成部分,是正常的社会再生产的必要条件;另一方面,它又在一定程度上起着平衡短期供求的作用。当本期商品供不应求时,期末结存将会减少;反之就会增加。因此,分析本期期末存量的实际变动情况,即可从商品实物运动的角度看出本期商品的供求状况及其对下期商品供求状况和价格的影响。以大豆为例,美国农业部在每月发布的《世界农产品供求预测》中公布各国大豆的库存情况,主要生产国美国、巴西、阿根廷的库存情况对芝加哥大豆期价的中长期走势产生影响,并存在很大的相关性。 3、大豆季节性供应大豆种植、供应是季节性的。国内、美国大豆的收获期在每年的10-11月份,南美国家大豆的收获期在每年的4-5月份,一般来说,在收获期,大豆的价格比较低。美国农业部在每月中旬发布的《世界农产品供求预测》中预测世界大豆等农产品的供应量,以及分国别的供应量。这一报告对芝加哥大豆期价有相当大的影响。美国农业部在每月中旬发布的《油料作物概况》对世界油料作物的供应量作预测。这些资料对了解国际市场的变化,掌握芝加哥大豆期价的变化规律是有帮助的。 4、大豆种植面积的变化。国内大豆种植面积预测报告由国家统计局农调队在每年3月中、下旬发布。美国大豆种植面积预测报告━━《种植展望》:美国农业部在每年三月底在Int ernet网上发布。并在月度报告━━《世界农产品供求预测》调整。目前来看,美国大豆种植面积的预测报告对芝加哥大豆期货价格影响较大,可以用3-4月间期价变化来说明。国内市场参与者对国内大豆种植面积预测报告关注较少,因此,这一报告对大连大豆期价变化影响较小。实际上这是一个重要的参考数据,将来会对市场产生影响。 5、主产区种植期内气候因素、生长情况及收获进度在每年的5月-9月份,芝加哥大豆期价的炒作因素中重要的是气候因素,美国农业部每周三发布《每周气象与作物公报》。美国农业部在每周一发布《作物进展》报告,内容包括播种进度、生长情况和收获进度,是大豆期价的一重要炒作因素。对大豆而言,5月份-6月份,《作物进展》报告美国大豆播种进度。6月份-8月份,《作物进度》报告美国大豆开花、生长等作物生长进度报告。8月份-10月份,《作物进度》报告美国大豆收获进度。

中国大豆产业危机 大豆,我国古称“菽”,为五谷之一,包括黄豆、青豆、黑豆等,原产于我国,世界各国栽培的大豆都是直接或间接由我国传播出去的。1936年中国大豆产量占世界总产量的91.2%,但如今仅位居世界第四,前三名美国、巴西、阿根廷2008年的产量分别为8050万吨、5760万吨、3220万吨,而我国2008年的大豆产量为1610万吨。另一方面,中国市场年消费大豆约5000万吨。海关发布的数据显示,2008年中国进口大豆3744万吨,比上一年增长21.5%;2009年进口大豆4255万吨,同比增长13.7%,创历史最高纪录。 然而,一个与民生密切相关的我国大豆产业,却受制于四大跨国粮商—美国ADM (Archer Daniels Midland)、邦吉(Bunge)、嘉吉(Cargill)和法国路易达孚(Louis Dreyfus),它们占据了中国进口大豆量的80%,在中国小包装食用油市场上占有的份额为75%。 自2001年我国加入WTO、2002年取消大豆进口关税和配额限制之后,国外大豆潮水般涌入中国,2005年中国成为世界上最大的大豆进口国。国内大豆业不会忘记2004年之痛。2004年,国际粮商得知当年3月中国采购团到美国采购大豆的消息,芝加哥期货交易所大豆价格从220美元/吨暴涨至391美元/吨,创15年来新高。中国采购团在此背景下硬着头皮签署了购买合同,随后大豆价格跌至266美元/吨,国内大豆产业遭受重创,压榨行业巨幅亏损。国际粮商乘机兼并中国大豆加工骨干企业,控制其大豆采购权。如大连华农曾经是我国最大的大豆压榨企业集团,但由于在2004年价格波动中损失惨重,不得不将广东东莞的压榨厂转让给嘉吉,将广东湛江压榨厂部分股权转让给德国托福,将南京华农的部分股权转让给邦吉;山东三维集团不得不将日照大海油脂企业转让给邦吉。一年间中国1000家规模以上大豆压榨企业被压缩到90家,其中64家被外资控制,占据中国榨油总量份额的85%,从此我国大豆产业链被外资打断,并形成“南美人种大豆、中国人买大豆、美国人卖大豆并决定价格”的格局。 更重要的是,进口大豆均为转基因大豆。2008年转基因大豆占有我国77%的市场份额。转基因大豆和大豆油之所以能迅速占领国内市场,主要原因是其出油率高,一般在19%~22%,成本低,价格低,而国产大豆出油率为16%~17%。据悉,大豆出油率每差一个百分点,加工10万吨大豆,其效益相差1500万元。在此冲击下,就连我国大豆主产区、占全国大豆产量近一半的黑龙江省,当地60多家大豆加工企业经常停产,进口转基因大豆油在黑龙江占有的市场份额高达80%,地产非转基因豆油难觅踪迹。 黑龙江被称为国产大豆的“最后堡垒”。与沿海油脂企业直接加工进口的转基因大豆不同,当地食用油企业多年来加工的是本地产的非转基因大豆。但这一不成文的行规或共识在转基因大豆的围剿之下,正面临严峻考验,如黑龙江农垦总局下属的九三油脂本来是坚定的“东北原生大豆”加工商,近年来被迫在大连、天津、广西沿海等地开设了几家工厂专门加工进口大豆,以摆脱生存危机。 中国大豆正面临被淘汰出局而趋于灭绝的困境,对此中国大豆协会于2010年2月向国家有关部门提出了“攘外”方案,内容主要是促进我国大豆企业做大做强,降低对外依赖度,

大豆价格上涨原因分析 2015年8月10日 日前大豆价格出现上涨态势,可从下列几个因素考虑到底是什么原因导致的这种价格上涨。 1、大豆期货价格的上涨。 2、东北大豆种植面积的下降造成的价格上涨预期可能加速大豆刺激大豆加工企业增加采购,造成短期大豆价格的上涨。 3、近期进口大豆流向受控! 4、进口限制谣言所致? 下面来具体分析上述可能导致近期大豆价格出现上涨的潜在因素。 1、大豆期货价格的上涨。 豆一指数到2015年8月10日走势

豆一1509到2015年8月10日走势 豆一1601到2015年8月10日走势 从上述豆一指数、豆一1509、豆一1601三个大豆期货品种(其实豆一1511的走势同上述三品种走势一样)走势可看出,价格的明显上涨发生在7月28日,持续到8月10日。大豆期货价格的上涨

是因为投资者对大豆远期价格存在上涨预期所致,那么是什么原因导致投资者对大豆远期价格存在上涨预期呢?或者说如果这种预期是正确的,那么导致大豆价格远期会上涨的原因是什么呢?搞清楚这个原因问题,就能明白为什么大豆现货价格在上涨。 2、东北大豆种植面积的下降造成的价格上涨预期可能加速大豆刺激大豆加工企业增加采购,造成短期大豆价格的上涨。 文华财经评论文章:2015年东北大豆种植面积在没有其他意外发生的情况下,预计将较去年下降30%以上。据调查,黑龙江哈尔滨、绥化等地种植面积将较去年减少50%以上,齐齐哈尔、牡丹江等地种植面积将降低30-40%,黑河、佳木斯等地大豆种植面积虽然将进一步下降,但降幅应该在30%以下。 大豆种植面积的下降会造成未来东北大豆供给的偏紧,根据供需平衡原理,自然会造成大豆价格远期可能的价格上涨,这种价格上涨预期会刺激大豆加工企业增加采购,造成短期大豆价格的上涨。 3、近期进口大豆流向受控!详看附件相关报道。 4、进口限制谣言所致? 年份大豆进口数量(万吨) 2008 3744 2009 4255 2010 5480 2011 5264 2012 5838

国内豆油贸易利用大豆期货套期保值分析 豆油是一种高品质食用油,近年来,我国豆油产量和消费量逐年增加,市场价格变化日趋势剧烈。随着我国加入WTO后,对豆油配额逐步开放,加上从2006年起,取消豆油关税配额制和准国家专营制。国内豆油价格将受国际豆油价格波动的影响更直接,产生的波动也会更加剧烈。当前,国内豆油期货还未上市,根据豆油贸易企业对规避现货价格波动风险的需求,可依据品种相近、价格走势大致相同的原则,在国内大豆期货市场上对豆油现货进行套期保值,以规避豆油贸易的生产、加工、进口、销售等环节出现的不却定风险。 由于豆油是大豆压榨的下游产品之一(还有豆粕),因此,现货豆油与现货大豆的价格走势有着密切的连带关系,两者之间每吨除成本不同、价格高低不同外,价格趋势在大部分时间都是相同的。随着近年来国内大豆、豆油的缺口,对进口大豆、豆油依赖程度的增加,连豆期货与CBOT大豆期货、CBOT豆油期货之间的关联度越来越大,并且建立起相互影响、相互促进的基本一致的运行趋势,故对国内豆油现货利用连豆期货套期保值提供了可行性的基础。 一、企业提供的套期保值需要的基础背景资料如下: 某豆油贸易公司,欲从事豆油现货利用连豆期货市场进行套期保值业务。 公司具体情况为: 1、月进口豆油能力5万吨,直接从美国或国内港口订购豆油货源, 2、仓储能力为5-8万吨, 3、月销售能力为5万吨。 二、依据上述基础资料确定套期保值的原则如下: 作为豆油进口、加工、销售一条龙企业,利用好连豆期货市场做好套期保值业务,无疑是目前市场状况下必须予以重视的问题。特别是近年来,随着大豆及相关市场价格的剧烈波动,给与大豆相关的下游产品之一的豆油生产经营企业带来巨大的经营风险。而如果利用好套期保

大豆进口影响因素研究 为了改善我国大豆进口持续急剧增加的不利局势,基于1993至2009年间的数据,运用灰色关联分析法分析了我国历年大豆的产量、国内外价格、人民币对美元名义汇率、食用消费量、豆粕及豆油需求量等因素与大豆进口量之间的关系。结果表明影响大豆进口的主导因素为豆油需求,其次是国内外价格、大豆产量和食用消费,最后是人民币对美元的名义汇率。基于该结论,针对性地提出了增加农业投入力度,培育优质高产大豆;促进生产、流通环节成本的降低,提高国产大豆的价格竞争力;提高我国大豆的产量,发挥我国非转基因大豆的优势等的政策建议。 标签:灰色关联分析;大豆进口;影响因素 1 引言 随着改革开放的深入,1996年中国开放了大豆市场,降低了大豆进口关税,使得当年大豆进口量突破100万吨,达到110.7万吨。2004年我国成为世界上最大的大豆进口国。近年来随着国民收入水平的提高,我国对大豆的需求日益增加,供需缺口的增大使得我国大豆进口量激增,2012年突破5000万吨,进口达到5838.48万吨,大豆进口的年均增长率达到66.3%。大量的进口大豆冲击着国内大豆的市场,豆农收入严重降低,生产积极性受到挫伤,加上近年人民币对美元不断升值,促使大豆进口不断增加。作为最主要的食用植物油油料之一,大豆在我国国民生活中具有极其重要的地位,关系着国家粮食安全,但是近年来我国大豆产业的发展形势极其严峻。因此分析我国大豆进口的影响因素,找出主要因素并采取有效的应对措施对于我国大豆产业发展不利局面的改善具有重要意义。 目前研究我国大豆进口的文章较多,很多学者认为我国大豆的进口激增主要是由于我国大豆不具有国际竞争力,如张淑荣、李广测算出1996-2004年美国、巴西、阿根廷等大豆主产国的大豆产业的市场占有率、RCA指数、TC指数,对我国大豆产业的国际竞争力进行了评估和实证分析,得出了我国大豆产业不具有国际竞争力的结论。但研究文章大多都是定性陈述了我国大豆及其制成品生产、消费、贸易的现状,并指出存在的问题。这些研究主要着眼于宏观政策上。虽也有采用定量分析,但主要是采用回归分析法研究影响大豆进口的各因素,如刘彦坤、武戈建立了多元回归模型并进行定量分析,对模型进行了多重共线性的诊断与处理,自相关与异方差的检验,研究结果表明国内大豆产量与大豆进口量呈高度的负相关,大豆油与豆粕的产量与大豆进口量呈高度正相关。学者们从不同角度对我国大豆进口变动及影响因素进行了较深入研究,为本研究提供了研究基础,但针对各影响因素与大豆进口的密切程度的研究还有欠缺。本文运用灰色关联分析法,对影响我国大豆进口的因素进行实证分析,以期找出影响我国大豆进口的主要因素,进而提出改善我国大豆进口的不利局面的对策。 2 实证分析

大豆期货基本面分析报告 大豆期货基本面分析报告:一、大豆品种概况 1、大豆种植历史 大豆属一年生豆科草本植物,别名黄豆。中国是大豆的原产地,已有4700多年种植大豆的历史。欧美各国栽培大豆的历史很短,大约在19世纪后期才从我国传去。本世纪30年代,大豆栽培已遍及世界各国。 2、大豆种植季节及方式 从种植季节看,大豆主要分为春播、夏播。春播大豆一般在4-5月播种,9-10月收获。东北地区及内蒙古等地区均种植一年一季的春播大豆。夏播多为小麦收获后的6月份播种,9-10月份收获,黄淮海地区种植夏播大豆居多。从种植方式看,东北、内蒙古等大豆主产区,种植方式一般以大田单一种植为主;而其他地区,则多与玉米、花生等作物间作种植。 3、大豆分类 根据种皮的颜色和粒形,大豆可分为黄大豆、青大豆、黑大豆、其它色大豆、饲料豆 (秣食豆)五类。黄大豆的种皮为黄色,脐色为黄褐、淡褐、深褐、黑色或其它颜色,粒形一般为圆形、椭圆形或扁圆形。大连商品交易所大豆期货合约的标的物是黄大豆。 4、大豆期货 2002年3月,由于国家转基因管理条例的颁布实施,进口大豆暂时无法参与期货交割,为此,大商所对大豆合约进行拆分,把合约拆分为以食用品质非转基因大豆为标的物的黄大豆1号期货合约和以榨油品质转基因、非转基因大豆为标的物的黄大豆2号期货合约。 近年来,随着我国榨油业发展迅速,榨油用大豆已成为我国大豆市场的主流

品种,其生产、流通和加工都具有相当规模,形成了完整的产业链条。黄大豆2号期货合约的主要特点是以含油率(粗脂肪含量)为核心定等指标,它将满足榨油相关企业保值避险的需求,有助于吸引更多的大豆压榨、贸易企业积极参与期货套期保值,有效回避大豆采购和国际贸易中的价格风险,极大地提高企业生产经营的稳定性。 大豆期货基本面分析报告 二、大豆的分类 大豆按种皮的颜色和粒形分五类: 1、黄大豆:种皮为黄色。按粒形又分东北黄大豆和一般黄大豆两类。 2、青大豆:种皮为青色。 3、黑大色:种皮为黑色。 4、其它色大豆:种皮为褐色、棕色、赤色等单一颜色大豆。 、饲料豆(秣食豆) 大豆期货基本面分析报告 三、大豆的用途 大豆是一种重要的粮油兼用农产品,既能食用,又可用于榨油。 1、食品用途 大豆是一种优质高含量的植物蛋白资源,它的脂肪、蛋白质、碳水化合物、粗纤维的组成比例非常接近于肉类食品。大豆的蛋白质含量为35%-45%,比禾谷类作物高6-7倍。氨基酸组成平衡而又合理,尤其富含8种人体所必需的氨基酸。大豆制品如豆腐、千张、豆瓣酱、豆腐乳、酱油、豆豉等,食味鲜美,营养丰富,是东亚国家的传统副食品。联合国粮农组织极力主张发展大豆食品,以解决目前发展中国家蛋白质资源不足的现状。 2、油料用途

大豆期货价格影响因素及投资策略分析

大豆期货价格影响因素及投资策略分析 目录 摘要 (3) 关键词 (3) 一、引言 (4) 二、现状 (6) (一)2016年度国内大豆期货价格变动 (6) (二)2016年度国外大豆期货价格变动 (7) (三)2016年度我国CPI指数的变动 (8) 三、影响因素分析 (11) (一)国际期货影响 (11) (二)需求影响 (11) 四、回归分析 (12) (一)国内大豆期货价格和国外大豆期货价格回归分析 (12) (二)国内大豆期货价格和CPI指数回归分析 (12) 五、价格预测走势 (13) (一)走势分析 (13) (二)价格区间分析 (14) 六、投资策略分析 (16)

七、结论 (17) 参考文献 (18) 附件 (20) (一)国内大豆期货价格和国外大豆期货价格回归分析 (20) (二)国内大豆期货价格和CPI指数回归分析 (22) 摘要:大豆作为重要的农产品和生产原料,供给的充足和价格的稳定对于国民经济发展有着重要的意义,研究其价格的影响因素也有重要的意义。本文重要针对国外大豆期货价格和国内CPI指数为重点,来判定国内豆一期货的价格走势,通过数据回归结果,来验证其有效性,从而得出结论,希望那个本文的研究内容可以给一些相关人士有效的参考价值。 关键词:大豆期货;芝加哥交易所;CPI指数;供给

一、引言 1993年中国期货市场开始试点时,农产品期货就作为主要期货品种开始推向市场,其交易量在我国整个期货交易市场中占较大比例。大豆期货从年中国期货市场试点开始,就是农产品期货市场上主要交易品种之一,同时,和其他农产品期货相比,大豆在我国期货交易多年的历史中,是非常成功的农产品期货品种之一。作为期货市场的较强代表性品种之一,对大豆期货市场的研究对研究整个农产品期货交易市场有很大的指导和借鉴意义。

近期大豆价格的分析 一、大豆简介 大豆是重要的粮油兼用作物,是一种高蛋白、高脂肪、高能量的食物。大豆的蛋白质含量高达40%,含油率一般为17%~25%。国际上大豆主要被用作油料榨油。大豆油富含维生素A和D,是优质的食用油。大豆经过提油后所形成的豆粕是一种重要的饲料。多年来,世界大豆的产量一直居各类油料作物之首,对其需求也一直呈增长势头。大豆的种植以亚洲、北美和南美面积为最大,美国、阿根廷、巴西、中国是大豆的主要生产国。 大豆是一种价格剧烈波动的国际性商品。影响大豆价格的因素是多方面的,其中在播种、生长和收获季节的气候条件是重要因素,供求状况、库存、进出口和政府农业政策也是重要因素。 二、大豆期货交易 在国际期货市场上,芝加哥期货交易所、东京谷物交易所都进行大豆期货合约交易。在我国,大豆期货合约在大连商品交易所交易。2001年6月6日,国务院颁布实施了《农业转基因生物安全管理条例》,农业部于2002年1月发布了与《条例》相配套的《农业转基因生物安全评价管理办法》、

《农业转基因生物标识管理办法》及《农业转基因生物进口安全管理办法》,并于3月20日开始执行。大豆作为我国进口量最大的转基因粮食品种,在《办法》中被列入农业转基因生物目录。为了配合我国转基因政策,大连商品交易所对大豆合约进行了修改,于2002年3月15 13挂牌交易2003年3月、5月和7月“黄大豆1号期货合约”,合约标的物为非转基因黄大豆。为防止陈化大豆进入大豆期货市场,黄大豆1号合约中对大豆陈化指标进行修改,从而逐步实现新旧合约的交接。2004年12月22 13,黄大豆2号合约在大连商品交易所上市,它是采用以含油率为交割质量标准的大豆合约,国产大豆和进口大豆均可参与交割,没有转基因和非转基因之分。 三、影响价格的因素-市场的供给与需求 随着元旦春节油脂备货期的到来,油厂压榨积极性有所提高,中国进口大豆需求会再度高涨,消费旺季的来临将给豆类价格的反弹提供较好的时机。国储定向低价销售的400万吨国产大豆流向油厂后,国储库存变得异常薄弱。特别是在今年国产大豆面积大幅减产后,国储急需从国际市场上寻求大豆来补充国家储备。除了国储库存紧俏外,进口大豆港口库存最近几个月也持续回落,7月份最高700万吨,8月底655万吨,9月底600万吨,10月540万吨。10月份,虽然因假期因素国内油厂开机率在国庆节当周有所回落,但在