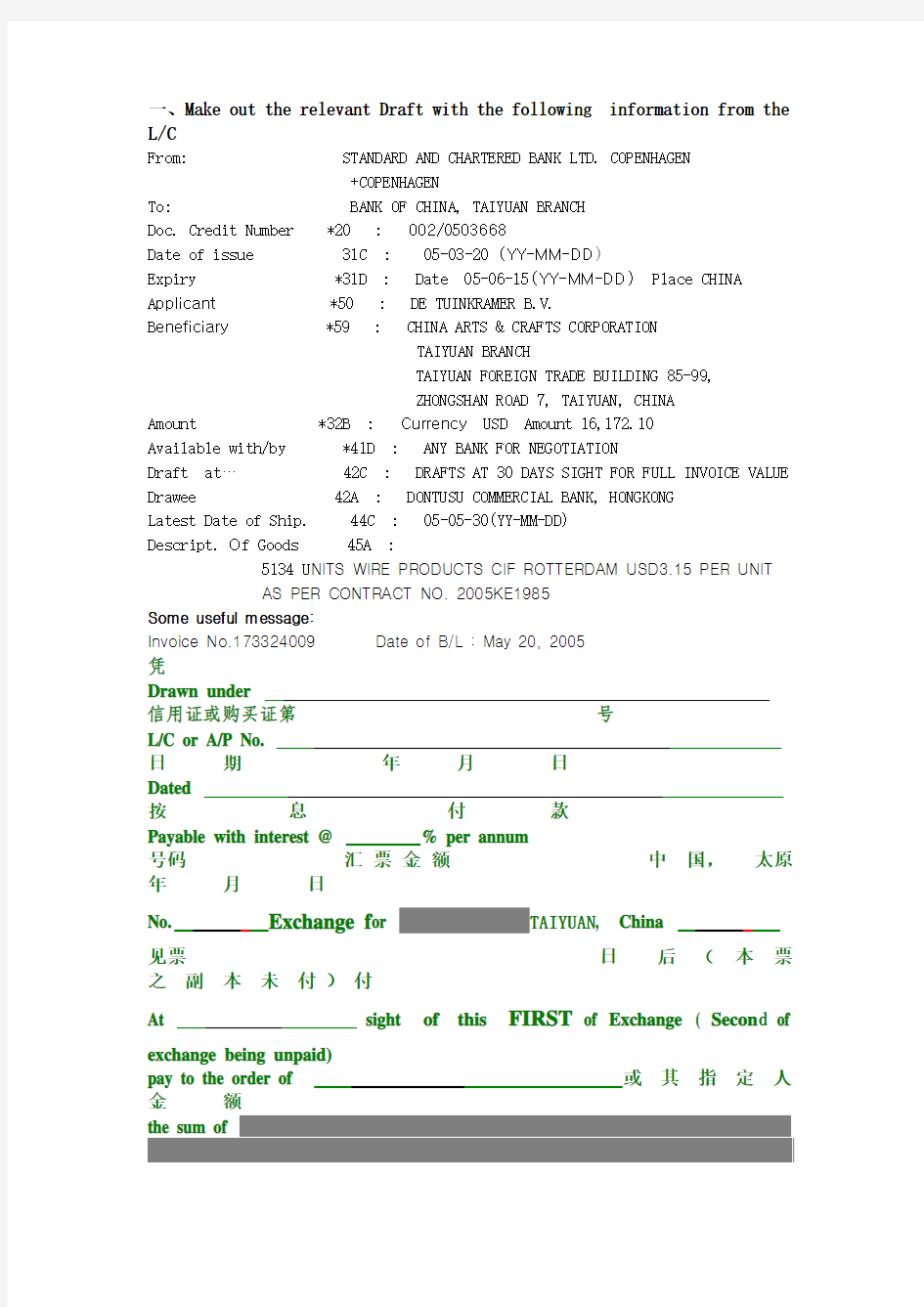

一、Make out the relevant Draft with the following information from the L/C

From: STANDARD AND CHARTERED BANK LTD. COPENHAGEN

+COPENHAGEN

To: BANK OF CHINA, TAIYUAN BRANCH

Doc. Credit Number *20 : 002/0503668

Date of issue 31C : 05-03-20 (YY-MM-DD)

Expiry *31D : Date 05-06-15(YY-MM-DD) Place CHINA

A pplicant *50 : DE TUINKRAMER B.V.

B eneficiary *59 : CHINA ARTS & CRAFTS CORPORATION

TAIYUAN BRANCH

TAIYUAN FOREIGN TRADE BUILDING 85-99,

ZHONGSHAN ROAD 7, TAIYUAN, CHINA

Amount *32B : Currency USD Amount 16,172.10

Available with/by *41D : ANY BANK FOR NEGOTIATION

Draft at… 42C : DRAFTS AT 30 DAYS SIGHT FOR FULL INVOICE VALUE Drawee 42A : DONTUSU COMMERCIAL BANK, HONGKONG

Latest Date of Ship. 44C : 05-05-30(YY-MM-DD)

Descript. O f Goods 45A :

5134 U NITS WIRE PRODUCTS CIF ROTTERDAM USD3.15 PER UNIT AS PER CONTRACT NO. 2005KE1985

Some useful message:

Invoice No.173324009 Date of B/L : May 20, 2005

凭

Drawn under

信用证或购买证第号

L/C or A/P No.

日期年月日

Dated

按息付款

Payable with interest @ % per annum

号码汇票金额中国,太原年月日

No. Exchange f or TAIYUAN, China

见票日后(本票之副本未付)付

At sight of this FIRST of Exchange ( Secon d of exchange being unpaid)

pay to the order of 或其指定人金额

the sum of

此致

To:

二、Make out the relevant Draft with the following information from the L/C

根据下列内容填制汇票一份。

ISSUING BANK: DEUTSCHE BANK (ASIA) HONGKONG

L/C NO. AND DATE: 756/05/1495988, NOV. 20, 2004

AMOUNT: USD19,745.00

APPLICANT: MELCHERS (H.K) LTD., RM.1210, SHUNTAK CENTRE, 200 CONNAUGHT ROAD, CENTRAL, HONGKONG

BENEFICIARY: CHINA NATIONAL ARTS AND CRAFTS IMP. & EXP. CORP. GUANG DONG (HOLDINGS) BRANCH.

WE OPENED IRREVOCABLE DOCUMENTS CREDIT AVAILABLE BY NEGOTIATION AGAINST PRESENTATION OF THE DOCUMENTS DETAILED HEREIN AND OF BENEFICIARY’S DRAFTS IN DUPLICATE AT SIGHT DRAWN ON OUR BANK.

INV. NO.: ITBE001121

DATE OF NEGOTIATION: DEC. 20, 2004

凭

Drawn under ………………………………………..…………………..

信用证第号

L/C No…………………………….………

日期

Dated ………………………………….

按息付款

Payable with interest @....…………....% per annum

号码汇票金额

中国,广州年月日

No: ………….……Exchange for

Guangzhou, China………………...…

见票日后(本汇票

之副本未付)

At……..…………………Sight of this FIRST of Exchange (Second of exchange being unpaid)

pay to the order of 或其指定人

付金额

The sum of

To……………………..

………………………………………..

训练三:商业发票的缮制

一、Make out the relevant invoice with the following information from the L/C. Doc. Credit Number *20 : 6764/05/12345B

Date of issue 31C : 050516 (YY-MM-DD)

Expiry *31D : Date 050831(YY-MM-DD) Place CHINA Applicant *50 : THOMAS INTERNATIONAL COMPANY LIMITED

1/F WINFUL CENTRE, SHING YIP STREET,

KOWLOON,HONGKONG

Beneficiary *59 : FENGYUAN LIGHT INDUSTRIAL PRODUCTS

IMP. AND EXP. CORP.

P. O. BOX 789, SHANGHAI, CHINA

Amount *32B : Currency USD Amount 10,560.00

……

Partial Shipments 43P : NOT ALLOWED

Transshipment 43T : ALLOWED

Loading in Charge 44A : CHINA PORT

For Transport to…44B : ANTWERP

Latest Date of Ship. 44C : 050815(YY-MM-DD)

Descript. Of Goods 45A :

APPLICANT’S ITEM NO. HW—045 WOODEN HANGER, 66,000 PCS, THE

PACKING IS 100PCS PER STRONG EXPORT CARTON OF 3.00 CUFT

@ USD16.00 PER CARTON CIF ANTWERP INCLUDING 3 PCT COMMISSION

AS PER SALES CONFIRMATION NO.484LFVS15783

SHIPPING MARKS--: GH—1904—001 (IN A DIAMOND)

C/NO:

Documents required 46A :

*SIGNED COMMERCIAL INVOICE IN QUADRUPLICATE

Some useful information:

Port of Loading: Shanghai Port of Transshipment: Hong Kong S.S.: TONGMEI V.155/FARROR Date of B/L : AUG.2, 2005

Invoice No.2005C8K4897

二、Make out the relevant invoice with the following information from the L/C.

Doc. Credit Number *20 : 002/0503668

Date of issue 31C : 05-03-20 (YY-MM-DD)

Expiry *31D : Date 05-06-15(YY-MM-DD) Place CHINA Applicant *50 : DE TUINKRAMER B.V.

Beneficiary *59 : CHINA NATIONAL ARTS & CRAFTS CORPORATION

TAIYUAN BRANCH

TAIYUAN FOREIGN TRADE BUILDING 85-99,

ZHONGSHAN ROAD 7, TAIYUAN, CHINA

Amount *32B : Currency USD Amount 16,172.10

……

Partial Shipments 43P : NOT ALLOWED

Transshipment 43T : ALLOWED

Loading in Charge 44A : QINGDAO, CHINA

For Transport to…44B : ROTTERDAM

Latest Date of Ship. 44C : 05-05-30(YY-MM-DD)

Descript. Of Goods 45A :

5134 UNITS WIRE PRODUCTS CIF ROTTERDAM USD3.15 PER UNIT

AS PER CONTRACT NO. 2005KE1985

Documents required 46A :

*SIGNED COMMERCIAL INVOICE IN FIVE COPIES CERTIFYING THAT

GOODS ARE AS PER INDENT NO.ABC567 OF 05.02,25 QUOTING

L/C NO.

Some messages from the Shipping Order:

Shipping mark: DE TUINKRAMER B.V.

ROTTERDAM

C/NOS. 1—171

Port of loading: Qingdao Port of discharge: Rotterdam W/T Hong Kong

S.S.: QINGYANG V. 126/VINONA B/L Date:May 20, 2005

Packed in 171 wooden cases Invoice No. 173324009

XX银行银行汇票业务管理办法及操作规 程 第一章基本规定 第一条基本概念 银行汇票是出票银行签发的,由其在见票时按照实际结算金额无条件支付给收款人或持票人的票据。单位和个人各种款项结算,均可使用银行汇票。 银行汇票的出票人指签发银行汇票的银行,收款人指从银行提取汇票所汇款项的单位和个人,付款人指负责向收款人支付款项的银行,代理付款人是代理本系统出票银行或跨系统签约银行审核支付汇票款项的银行。 银行汇票的出票和付款限于中国人民银行和参加“大额支付系统”的各商业银行等银行机构办理。跨系统银行签发的转账银行汇票的付款,应通过同城票据交换将银行汇票和解讫通知提交给同城的有关银行审核、支付后抵用。代理付款人不得受理未在本行开立存款账户的持票人为单位直接提交的银行汇票。 银行汇票分为现金银行汇票和转账银行汇票。 (一)现金银行汇票可以转账也可以用于支取现金,转账银行汇票只能办理转账。 (二)现金银行汇票不能背书转让,转账银行汇票可以背书转让。 (三)现金银行汇票的申请人和收款人必须均为个人。 第二条基本规定

(一)银行汇票的提示付款期限自出票日起1个月。按到期月的对日计算,无对日的,月末日为到期日。期限最后一日是法定休假日的,以休假日的次日为最后一日。 持票人超过提示付款期限提示付款的,代理付款行不予受理。 (二)签发转账银行汇票,不得填写代理付款人名称。 (三)持票人提示付款时,必须向代理付款行提交银行汇票(第二联)和解讫通知(第三联),并将实际结算金额和多余金额准确、清晰地填入银行汇票和解讫通知的有关栏内。未填明实际结算金额和多余金额或实际结算金额超过出票金额的,银行不予受理。 (四)银行汇票的实际结算金额不得更改,更改实际结算金额的银行汇票无效。 (五)银行汇票可以背书转让,但填明“现金”字样的银行汇票不得背书转让。 背书转让以不超过出票金额的实际结算金额为准。 (六)如果遇汇票专用章不清、密押编押有误、印刷质量有问题、存在疑点等情况,应主动办理汇票查询。 (七)出票银行对超过付款提示期限或其他原因要求退款的银行汇票,申请人在票据权利时效期内作出书面说明,并提供有效个人身份证明或单位证明,同时提供银行汇票(第二联)和解讫通知(第三联),可以办理退款。 (八)出票银行对于转账银行汇票的退款,只能转入原申请人账户;对于符合规定填明“现金”字样银行汇票的退款,可以退付现金。 (九)银行汇票丧失,出票银行凭失票人提供的人民法院出具的其享有票据权利的证明为其办理付款或退款。 (十)申请人缺少解讫通知要求退款的,出票银行应于银行汇票提示付款期满一个月后办理。

1、案例分析题出票人甲将票据交付给受款人乙乙通过背书将票据转让给丙丙又将票据转让给丁丁又将票据转让给戊戊为最后持票人。请问在这一系列的当事人之间谁是票据上的前手和后手这样的区分有何意义答①甲、乙、丙、丁、戊所处的地位是相互独立的在前者被称为前手在后者被称为后手。例如甲为乙的前手乙为甲的后手甲、乙、丙、丁均为戊的前手戊则同时是甲、乙、丙、丁的后手。②前手与后手的区分意义在于票据上的当事人行使追索权时只能由后手向前手追索而前手不能向后手追索。所以在前后手的关系中前手为债务人后手为债权人。 2、案例分析题1998年1月湖南天易公司与福建华茂发展公司签订了名为联营实质上是借贷性质的《联营合同》约定华茂公司向天易公司借款人民币500万元湖南交通银行衡阳某分行下简称为交行对该借款作担保并给天易公司出具了担保书。之后天易公司签发了以浙江某服装厂为收款人到期日为1998年8月底的500万元商业汇票一张还同该厂签订了虚假的《购销合同》将该汇票与合同一并提交给农业银行某县支行下简称为农行请求承兑双方签订了《委托承兑商业汇票协议》。天易公司告知农行拟使用贴现的方式取得资金并承诺把该汇票的贴现款项大部分汇回该行由该行控制使用。其后该农行承兑了此汇票。而后收款人浙江某服装厂持票到建设银行浙江某分行贴现并将贴现所得现款以退货款形式退回给天易公司后者则按《联营协议》的约定将此款项全部借给华茂发展公司。汇票到期后农行以受天易公司等诈骗为理由拒绝付款给贴现行而当天易公司要求华茂发展公司及交行归还借款时该行则以出借方签发汇票套取资金用于借贷不合法为由拒绝承担保证人责任。请问1此案中哪些属于票据关系2此案中有哪几种非票据关系3农行和交行的理由能否成立为什么答1天易公司的出票、农行的承兑、浙江某服装厂向建行浙江某分行的贴现构成了本案中的汇票的出票人、收款人、承兑人、背书人及被背书人之间的一系列的票据债权债务关系即本案的票据关系。2在本案中存在以下几种非票据关系①票据原因关系。将套取的资金用于非法借贷是本案中一系列出票、承兑等票据行为的真正原因它们在本案中是以各种合同关系体现出来的。②票据资金关系该关系以天易公司同农行某县支行签订的《委托承兑商业汇票协议》体现出来。3农行和交行的理由均不能成立。因为付款人一旦承兑其即成为确定的付款人承担保证到期支付票款的责任不得以资金关系抗辩善意的持票人。交行是票据基础关系的当事人同样不得以他人的票据关系系非法来作为借贷担保关系的抗辩理由。本案中天易公司与华茂发展公司的借贷关系显然是无效的交行应依法就其过错承担赔偿责任。 3、案例分析题1995年8月6日某市天吉电器集团公司与某县对外贸易公司化工建材分公司签订一份价值203765元的天吉冰柜、天吉空调购销合同。合同签订后化工建材公司预付货款8万元天吉公司供给化工建材公司价值202797元的电冰柜和空调。电器公司在催要货款过程中双方于1995年8月17日又签订一份价值492800元的空调、冰柜购销合同。为付款化工建材公司向刘某借款并从某县支行申领到一张以刘某为户名的20万元现金汇票交付给电器公司此款包括8月6日的合同款122797元余下款作为8月17日合同的预付款。电器公司持该汇票到某市分行要求兑现。因汇票密押错误某市分行拒付。电器公司遂将该银行诉之法院。法院在审理中查明汇票密押错误系某县支行工作失误所致。在电器公司要求兑付汇票过程中某县支行先后发出4封电报催收。付款单位以有纠纷和汇票方汇款人刘某挪用公款为由电告某市分行协助不要解付要求汇票作废处理退回某县支行。此外在电器公司要求兑付汇票过程中某县检察院出具通知函以刘某挪用公款为由要求某县支行不得更改密押。其间某市分行根据内部结算办法规定先后发出几封电报给某县支行要求进行查询答复、更改密押但某县支行始终未更改密押。?6?1 试问某市分行是否应承担付款义务为什么某县分行应否承担责任答某市分行应该承担付款义务。因为根据票据的无因性原则某市分行应否解付的依据在于持票人所持汇票是否有效如果银行汇票的形式符合法定要求则银行应五条件付款。在本案中由汇票的形式看发票人是某县支行付款是某市分行收款人为电器公司其形式合法从汇票记载的内容看也符合法律的规定从其取得方式看天吉电器集团公司从某县支行申领取得途径亦是正常的。而根据票据的无因性付款方某市分行所负的审查义务也仅限于以上各项内容而不必审查收、付双方的原因关系以及双方是否存在纠纷等实质性的内容。因此该汇票是有效的某市分行应该承担付款义务。根据我国有关法律的规定密押错误系某县支行的工作失误造成应由其承担过错责任在本案中某县支行应承担不解付的连带责任。 4、案例分析题2001年7月间某工商银行A市分行某办事处相当于县级支行办公室主任李某与其妻弟密谋后利用工作上的便利盗用该银行已于1年前公告作废的旧业务印鉴和银行现行票据格式凭证签署了金额为人民币100万元的银行承兑汇票一张出票人和付款人及承兑人记载为该办事

银行承兑汇票管理流程 为加强对银行承兑汇票的管理,规范承兑运作,防范票据风险及资金风险,特制定本流程,请严格遵照执行。 一、银行承兑汇票的定义及特点 (一)定义 银行承兑汇票(以下简称:承兑汇票)是由银行担任承兑人的一种可流通票据,本管理流程所指承兑汇票仅指银行承兑汇票,不包括商业承兑汇票,公司不收取商业承兑汇票。 (二)特点 1.银行担任承兑人。 2.承兑汇票到期日无条件向收款人支付汇票金额。 3.付款期限,最长不得超过6个月;即银行承兑汇票票据所记载从"出票日期"起至"汇票到期日"止,最长不得超过6个月。 二、承兑汇票票面记载的七大主要要素 (一)确定的大、小写支付金额。 (二)付款人名称、账号、开户行。 (三)收款人名称、账号、开户行。 (四)承兑协议编号、付款行行号、地址。 (五)承兑(付款)银行经办人私章。 (六)大写出票日期、大写到期日期。 (七)出票人签章、承兑(付款)银行盖章。 三、承兑汇票管理人员配置及职责 (一)出纳负责具体负责本单位承兑汇票的收、付业务与安全管理。负责承兑汇票的台账登记;负责承兑汇票收据的返回、粘贴及通报;负责承兑汇票的盘点;负责承兑汇票的背书等。 (二)财务负责人负责安排本单位承兑汇票支付、贴现、安全管理、保管及背书;负责风险票据的法律联系及维权工作等。 四、银行承兑汇票的交接登记管理 各单位在办理银行承兑汇票收、付业务中,应建立银行承兑汇票台账(附

件1)将收票日期、出票人、收款人、付款行、票号、票面额、出票日期、到期日、付款单位等信息登记在承兑汇票台账上做好签收记录,使公司从收票、入账、保管、支付、签收、再入账等每个环节都能予以追溯,达到防范资金风险的目的。 五、承兑汇票收、付管理细则 (一)承兑汇票的收取 1.承兑汇票核实主体 ⑴各单位出纳是承兑汇票管理的首要核查人员与责任主体,按承兑汇票的要素与要求对收到的承兑汇票进行严格审核,减少公司的资金风险和损失。 ⑵各单位财务负责人是承兑汇票核查人员,在出纳核实的基础上进一步进行专业核查与判别,按承兑汇票的要素与要求对收到的承兑汇票进行严格审核,减少公司的资金风险和损失。 2.承兑汇票收取的范围 为降低银行承兑汇票风险,对无长期往来,对方资质与偿还债务能力有限、风险较大的单位背书的承兑汇票不得收取。在确保风险可控与锁定,特别是与公司有长期业务往来、具有偿债能力并能进行追述的单位背书的承兑汇票可以收取。若因市场原因,销售部门要求收取的,由销售单位提出申请,报经集团财务总监和总经理签批同意后,方可收取。具体收取注意事项如下: ⑴银行承兑汇票收取的前提条件是销售合同签订时必须注明可以承兑结算,合同中不注明的不能收取。 ⑵银行承兑汇票票面及粘单需清晰完整,不能破损、水渍、油渍等,粘单中背书印章需连续清晰,外资银行出具的承兑不能收取,本地银行无法托收。 ⑶银行承兑汇票票面要素要完整无误。出票日期1月、2月要加零,10日、20日、30日要加零,其他均不可加零,出票日期至到期日一般为6个月(特殊短期票2个月、3个月可咨询出票银行),出票人及出票银行均需加盖印章,缺一不可,注意核对出票人和收款人信息与加盖的章是否一致,必须完全相符,出票金额大小写需相符。 ⑷银行承兑汇票后背书需连续,不能有回头背书,即包括出票人在内的所有单位不能重复出现,只能有一次,被背书人处或书写或盖章,必须清晰,书

银行承兑汇票操作步骤 银行承兑汇票的签发与兑付,大体包括如下步骤: 签订交易合同 交易双方经过协商,签定商品交易合同,并在合同中注明采用银行承兑汇票进行结算。作为销贷方,如果对方的商业信用不佳,或者对对方的信用状况不甚了解或信心不足,使用银行承兑汇票较为稳妥。因为银行承兑汇票由银行承兑,由银行信用作为保证,因而能保证及时地收回货款。 签发汇票 付款方按照双方签订的合同的规定,签发银行承兑汇票。银行承兑汇票一式四联,第一联为卡片,由承兑银行支付票款时作付出传票;第二联由收款人开户行向承兑银行收取票款时作联行往来账付出传票;第三联为解讫通知联,由收款人开户银行收取票款时随报单寄给承兑行,承兑行作付出传票附件;第四联为存根联,由签发单位编制有关凭证。 备注:付款单位出纳员在填制银行承兑汇票时,应当逐项填写银行承兑汇票中签发日期,收款人和承兑申请人(即付款单位)的单位全称、账号、开户银行,汇票金额大、小写,汇票到期日,交易合同编号等内容,并在银行承兑汇票的第一联、第二联、第三联的“汇票签发人盖章”处加盖预留银行印签及负责人和经办人印章。 汇票承兑 付款单位出纳员在填制完银行承兑汇票后,应将汇票的有关内容与交易合同进行核对,核对无误后填制“银行承兑协议”,并在“承兑申请人”处盖单位公章。银行承兑协议一式三联,其内容主要是汇票的基本内容,汇票经银行承兑后承兑申请人应遵守的基本条款等。

支付手续费 按照“银行承兑协议”的规定,付款单位办理承兑手续进向承兑银行支付手续费,由开户银行从付款单位存款户中扣收。按照现行规定,银行承兑手续费按银行承兑汇票的票面金额的千分之一计收,每笔手续费不足10元的,按10元计收。 承兑期限最长不超过6个月。承兑申请人在银行承兑汇票到期未付款的,按规定计收逾期罚息。

《认识浮力》教学设计 教学内容:9.1认识浮力 教学目标: 1、知识与技能: (1)知道什么是浮力及浮力产生的原因,知道浮力的大小跟那些因素有关? (2)学习用弹簧测力计测浮力的大小。 2、过程与方法 (3)通过实验与探究,感受浮力、认识浮力。 (4)经历探究浮力的大小与哪些因素有关的过程,学习使用控制变量法。 3、情感态度与价值观 (5)亲身参与科学探究的过程,在活动中大胆提出自己的猜想,能实事求是地记录数据,并根据实验数据提出自己的见解,有与他人合作交流的愿望。 教学方法: 实验法、讲授、、观察等法。 教学重点: 1、浮力的概念的建立 、“称重法”测浮力2.

教学难点: 1、浮力产生的原因 2、浮力的大小与那些因素有关 教学过程: 一、引入新课 传说大约两千年前,罗马统帅狄杜进兵耶路撒冷,攻到死海岸边,下令处决俘虏来的奴隶。奴隶们被扔入死海,并没有沉到水里淹死,却被波浪送回岸边。狄杜勃然大怒,再次下令将俘虏扔到海里,但是奴隶们依旧安然无恙。狄杜大惊失色,认为奴隶们受到神灵保佑,屡淹不死,只好下令将他们全部释放。由此引入浮力。 二、进行新课 (一)什么是浮力 [多媒体展示]:图9-1图片 [讨论]: (1)这里面的物体除了受重力以外,还受什么力?方向如何?(2)浮力的施力物体和受力物体分别是什么?浮力的方向是怎样 的? [总结]:液体和气体对浸在其中的物体产生向上的浮力。一般用F表示。 [活动]:浮力的现象在我们的生活中很普遍,能否列举几个事例呢?学生尽可能列举一些常见的事例。.

[实验]:比较金属块在空气和水中时弹簧测力计的示数。实验后请学生汇报实验方法、观察到的现象和实验结论。 [总结]:金属块浸入水中后弹簧测力计的示数变小,说明石块受到了向上托的力,可见石块在水中受浮力。 [提问]:刚才的实验说明沉在水中的物体也受到浮力,你能通过实验进一步知道石块受到的浮力是多大吗? [讨论]:弹簧测力计的示数减小是由于金属块受到浮力造成的,所以弹簧测力计减小的示数等于浮力。 [总结]:浮力=物重G-物体浸在液体中时弹簧测力计的示数F,即 F=G-F 浮[讨论]:如果换用其他液体进行实验,你也会得到同样的结果吗?[总结]:浸在任何液体物体都会受到液体竖直向上的托力,这就是浮力。 (二)浮力是怎样产生的 [引入]:我们知道了什么是浮力,不禁想到浸在液体中的物体为什么受到向上的浮力? 多媒体课件展示图9-3。 利用多媒体进行分析浮力是怎样产生的。 中的内容,并思考讨论其中问题。2:教材活动]阅读[ [总结]:因为液体的压强随深度的增加而增大,所以物体下表面受

10.1浮力教学设计 一、教材分析 (一)教材内容: 1.什么是浮力。 2.决定浮力的大小因素。 (二)教材地位:浮力是前面学过力和压强等知识的延伸,之后又是作为物体沉浮条件和应用等知识的基础,因此具有承前启后的重要作用。 二、学情分析 15岁左右的初中生的思维是逐步由形象思维向抽象思维过渡。因此在教学中要积极引导学生利用已掌握的力和压强等知识,通过理论分析获取浮力知识,发展抽象思维能力。 三、教学目标 (一)知识与技能: 1.知道什么是浮力。 2.知道浮力的大小和什么因素有关。 (二)过程与方法: 通过探究掌握实验探究物理问题的方法。 (三)情感态度与价值观: 养成实事求是,尊重自然规律的科学态度和团队合作精神。: 四、教学方法 教法:讲授法、探究实验法、多媒体辅助教学法。 学法:讨论法、探究学习法。 五、教学重难点 重点:了解浮力的决定因素。 难点:实验探究浮力的决定因素。

六、教学过程 新 1.浮力 (1)在图1 的实验上通过二力平衡的分析,认识浮力及方向。 引出浮力的概念:浸在液体中的物体受到向上的力。 引导学生举例。 (2)测量铝块浸没水中所受的浮力。 先测出铁块在空气中的重力G,再把铝块浸没在水中,看看示数有什么变化,读出示数F。 分析论证;弹簧测力计受到的示数变小了,说明铝块受到向上的浮力作用。浮力与弹簧 拉力的合力与重力平衡,即 浮 =G—F。 图2 图3 (3)浮力产生的原因 结合上一章的液体内部深度越大,压强越大的结论,引导学生对浮力产生的原用 分析出浮力 举例: 面上的轮船, 游泳的人。 回答: 渐变小 做笔记 观看实验 认真听课 养

银行承兑汇票操作流程 依法从事经营活动的企业法人以及其他组织,在承兑信用社开立存款帐户,可以申请办理银行承兑汇票业务,办理时应严格执行国家有关法律法规,以真实、合法的商品和劳务交易为基础,并在交易合同中注明以承兑汇票作为结算工具和方式。禁止办理无商品交易和劳务交易的银行承兑汇票。 申请条件 1、在当地工商行政管理部门登记注册,依法从事经营活动并持有经年审有效地营业执照,实行独立经济核算的企业法人或其他组织。 2、在信用社开立结算账户(原则上要求开立基本结算账户),并有两年以上的结算业务往来。 3、承兑申请人与汇票收款人之间具有真实、合法的商品交易关系。 4、与信用社有真实的委托付款关系。 5、资信良好,具有支付票款的可靠资金来源和能力。 6、必须在我社存有不低于汇票票面金额50%的保证金,并实行专户管理。同时,就敞口风险金额(即汇票金额剔除保证金后的余额)提供信用社同意接受的担保。 1、办理要求 (1)最低保证金缴存不低于50%; (2)签发银行承兑汇票最长期限不超过6个月; (3)单笔金额不超过500万元(全额保证金除外); (4)出票人的资产负债率不超过70%; (5)按银行承兑汇票金额的5‰向出票人一次性收取承兑手续费; (5)银行承兑汇票由县级联社依照短期贷款单笔、单户余额权限统一审批。超过权限的,向办事处或省联社报备; (6)银行承兑汇票纳入企业统一授信进行管理。 2、申请所需资料 (1)填写《银行承兑业务申请书》; (2)经会计(审计)事务所年审过的近三年度和当期资产负债表、损益表、

现金流量表。成立不足三年的企业,提供其成立期限相当的财务会计报表; (3)承兑申请所依据的商品交易合同、增值税发票、货运凭证等原件及复印件; (4)《企业法人营业执照》副本或复印件及年检证明; (5)《国、地税务登记证》复印件及年检证明; (6)公司章程、经董事会或股东会审议并出具申请开立承兑汇票的正式文件; (7)法人代表、负责人或代理人的身份证明复印件; (7)核对后的法人代表、负责人或代理人的签字样本; (8)经年检的贷款卡及查询码; (9)在人民银行IE查询系统查询借款人负债、对外担保等情况资料; (10)拟设置抵(质)押物权属证明复印件; (11)开户许可证复印件; (12)企业股东会(董事会)同意办理汇票抵押的决议; (13)承兑人要求提供的其他文件资料。 3、调查阶段 了解客户信息,掌握其经营变化情况,重点调查出票人经营行业风险、产品的市场风险、管理状况、财务状况、资金回笼情况,是否有足够的资金支付到期汇票金额以及对担保人担保能力的变化和抵(质)押物状况的价值变化的分析。 (1)调查承兑申请事项是否建立在真实合法的商品、劳务交易基础上。 ①出票人和担保人的身份与资格是否真实有效; ②出票人和担保人提供资料是否真实合法; ③出票人申请承兑是否正属于货款支付或劳务支付,是否符合规定用途,是否存在以银行承兑汇票套取资金; ④购销合同标的物是否属于国家、政策禁止生产经营的范围,或是国家禁止流通物或未经许可的限制流通物,或是国家法律、政策所不允许的行为; ⑤购销合同内容是否超过出票人营业执照的经营范围和经营方式; ⑥通过对出票人的实地调查,对其生产经营、材料储备的查验,是否属于出票人生产经营需要;

银行汇票业务 一、填空题 1、银行汇票是由出票银行签发的,由其在见票时按照实际结算金 额无条件付款给收款人或持票人的票据。 2、银行汇票的种类:现金银行汇票、转账银行汇票。 3、有关现金银行汇票的有关规定:申请人和收款人均为个人需要 在兑付地支取现金的,必须在“银行汇票申请书”内填明代理付款人名称并交存现金;现金银行汇票不得背书转让;现金银行汇票丧失后可以挂失止付。 4、银行汇票必须记载事项:印制“银行汇票”字样、表明无条件 支付的承诺、出票金额、付款人名称、收款人名称、出票日期和出票人签章。 5、银行汇票允许背书转让,背书转让必须连续,背书使用粘单的, 由第一个使用粘单的背书人加盖骑缝章。 6、签发转账银行汇票一律不填写代理付款行名称,支付结算办法 另有规定的除外。 7、银行汇票编押人员在书写密押值出现错误时,不得涂改,必须 重新签发汇票。银行汇票的多余金额栏的多余金额填写有误可以更改一次,更改后由持票人签章证明。 8、银行汇票的提示付款期限是自出票日起一个月。持票人超过付 款期限提示付款得,代理付款人不予受理。 9、银行汇票的实际结算金额低于出票金额的,应在多余款收账通

知多余金额栏填写多余金额,加盖转讫章,通知申请人。 10、填明“现金”字样及代理付款行的汇票丧失可以办理挂失止付。失票人到代理付款行或出票行挂失时,提交三联“挂失止付通知书”。 11、按照规定可以背书转让的票据持有人,因票据被盗、遗失或者灭失,可以向票据支付地的基层人民法院申请公示催告。人民法院决定受理申请,应当同时通知支付人停止支付,并在3日内发出公告,催促利害关系人申报权利。公示催告得期间,由人民法院根据情况决定,但不得少于60日。 12、银行汇票丧失,失票人需凭人民法院出具的其享有该汇票票据权利、实际结算金额的证明以及单位公函或本人身份证明,向出票银行请求付款或退款。 13、银行汇票金额以中文大写和小写同时记载,二者必须一致,二者不一致的汇票无效。 二、选择题 1、汇票出票行为的绝对必要记载事项不包括( A )A、出票地B、出票日期C、收款人名称D、付款人名称 2、以出票人、背书人等票据债务人为被背书人的背书称为( C ) A、期后背书 B、空白背书 C、回头背书 D、无担保背书 3、犯罪分子变造票据的变造方法有:(A、B、C、D) A、涂改法 B、粘贴法 C、挖补法 D、刀刮法 4、申请开办全国银行汇票业务的营业机构,必须经(B)审批并核

银行承兑汇票贴现操作流程【票据结算】 银行承兑汇票贴现涉及到银行的相关业务操作,它有着一整套完整的 贴现流程。 一、贴现业务受理 1、持票人向开户行申请银行承兑汇票贴现,银行市场营销岗位客户经理根据持票人提出的业务类型结合自身的贴现业务政策决定是否接受持票人的 业务申请。 2、银行客户经理依据持票人的业务类型、期限、票面情况结合本行制定的相关业务利率向客户作出业务报价。 3、持票人接受业务报价后,银行正式受理业务,通知持票人准备各项办理业务所需的资料。其中包括: ·申请人营业执照副本或正本复印件、企业代码证复印件(首次办理 业务时提供); ·经办人授权申办委托书(加盖贴现企业公章及法定代表人私章) ·经办人身份证、工作证(无工作证提供介绍信)原件及经办人、法 定代表人身份证复印件; ·贷款卡原件及复印件; ·加盖贴现企业财务专用章和法定代表人私章的预留印鉴卡; 更多内容请访问: 轻松记账,自己管账理账;免费使用: ·填写完整、加盖公章和法定代表人私章的贴现申请书;

·加盖与预留印鉴一致的财务专用章的贴现凭证; ·银行承兑汇票票据正反面复印件; ·票据最后一手背书的票据复印件,填写《银行承兑汇票查询申请书》,由客户经理持银行承兑汇票复印件和填写完整的《银行承兑汇票查询申 请书》交清算岗位办理查询。 4、清算岗位根据承兑行确定的查询方式,属本行的在系统内网上查询,属他行的填写银行承兑汇票一式三联查询书,通过交换向承兑行查询票据的真 实性。如承兑行为民生银行、招商银行、交通银行、华夏银行、光大银行、中 信银行、兴业银行、浦东发展银行、广东发展银行、深圳发展银行的,市场营 销岗位客户经理则需另行填写特殊业务划拨申请书,向承兑行所属系统在本地 的分支机构支付每笔30元的查询费用委托查询。 5、收到结算部门提供的承兑人查复书后,市场营销岗位换人进行电话复查,核对汇票的票面要素,复查无误后通知贴现企业,持贴现所需的资料和 已背书完整的承兑汇票前来办理业务。 6、首次办理业务的贴现企业,需持开户资料(申请人营业执照副本或正本复印件、企业代码证复印件)至银行会计部门办理开户(临时账户)手续。 7、客户经理进行票面初审,检查银行承兑汇票背书是否完整;审核完毕后客户经理填写票据收执,陪同客户将银行承兑汇票移交给票据审核岗位; 票据审核岗位在核对票据原件和票据收执后,在票据收执上加盖收讫章,交由 客户保管。 8、客户经理对客户提供的票据交易文件进行初审,客户经理填妥《商业汇票贴现申请审批书》并签字,负责电话查复的客户经理在电话查复一栏中 签字。营销主管进行复审并在审批书中签字确认。如有特殊情况,则需客户经 理在特殊事项说明一栏中注明,并由营销主管签字确认。营销主管复审完毕后,客户经理交各项跟单资料至风险审核岗位,并办理交接手续。 二、资金申报 客户经理测算业务资金需求,提前向资金营运部门申报预约资金。 三、票据审查 票据审核岗位对贴现票据进行票面审查。审查完毕后,及时通知客户 经理票据瑕疵情况和退票情况,由客户经理负责与客户进行沟通,商量对瑕疵 票据是否出具说明。票据审查岗位在审批书中签字。

2017年银行票据业务工作计划范文 票据从传统的纯结算工具发展到今天的结算、融资一体化的金融工具,已经倍受银行和企业的关注和重视。对企业来说企业向银行融资并不就只有贷款一条途径,通过票据签发和承兑一样可以融资,而且融资成本大大降低,并且可以加速资金周转。对于银行来说,商业银行竞争票据业务,不单纯是为了赢利,票据业务对改善银行资产结构、降低资产风险、加速资金周转作用明显。中国商业银行的资产中,银行票据贴现业务被视为信贷业务,其占用银行的信贷规模,但却不会出现逾期现象,传统意义上该类信贷业务的不良资产几乎为零。因此,各家银行把大力发展票据贴现业务作为商业银行有效降低不良贷款率的一项具有战略意义的手段,以期提高商业银行的资产质量和市场竞争力,不仅如此,银行还可以通过加快转贴现速度来加速资金周转,以达到和流动资金贷款持平甚至更高的利润。上半年来,…..分行根据总行票据融资业务统一归口管理的方案精神,在统一归口管理基础上构建以机构准入为前提,以全员营销为基础,以集中办理为核心,以利益返还为保证的全新集约经营模式,彻底改变票据融资业务分散办理、粗放经营的现状,实行集中办理、集约化经营,从实质上实现风险管理与经营绩效水平的全面提升。 1—6月…金融同业票据贴现情况单位:万元,% 行名累计发生额占比同比± 余额占比同比± 工行 9797 50.9 7200 4302 53.2 2887 农行 2075 10.8 -462 678 8.4 -1423 中行 5936 30.8 -762 2145 26.5 1016 建行 1434 7.5 1391 963

11.9 920 小计242 100 7367 8088 100 3400 由此看出,。票据中心的集约化经营取得了显著成效,上半年在金融同业的贴现中处于领先地位,占据市场份额的50%,同比增加了7200万元,远高于其他金融机构。但是。票据业务的开展仍然存在着较大问题: 一、虽然和辖内其他金融机构比较占有优势,但是和系统内其他票据中心比起来我们差距还很远。辖内广场、邵东、塔北等支行的业务较集中,其他行区则业务较少,甚至有些行区没有办理和营销任何业务,体现了我们行区内业务开展不均衡。 二、挖掘票源不足,票源过于集中。这是我们当前最大的问题,也是明年要解决的首要问题。 三、票面质量不高,不能及时转贴现至汇通支行票据中心,导致资金成本过高,在托收过程中也容易造成逾期,使资金不能按时收回。 四、总行文件规定不能办理“飞行票据”以及“两外”的票据,就将我们的营销范围局限在。辖内,而。上半年共签发银行承兑汇票 8.3亿,我行共签发 1.3亿,只占 16.6%,这就加大了我们营销的难度,促使我们在营销本行的优质客户的同时,更要积极营销在他行开户的优质客户。 五、营销人员专业化程度不高,对票据知识知之甚少,不能按照总行的《票据买入办法》来营销票据,如:地方性商业银行的票我们只能办理北京和上海的,但营销人员却不知道,营销来后才得知不能办理,而且不能按照买入标准来营销票据,导致很多票据票面质量不高。明年票据业务开展的初步设想及改进方案:

汇票的流转程序 汇票的流转程序一般有出票→提示→承兑→背书→付款等。 1、出票(DRAW或ISSUE) 出票包括两个动作:一是写成汇票(DRAW),即在汇票上写明有关内容,并签名。二是交付(DELIVER)。将汇票交付给收款人,只有经过交付,才真正建立了债权,完成了出票手续。也有出票人为避免持票人对其追索责任,在出票时加注“WITHOUT RECOURSE TO DRAWER”(对出票人不得追索)的词句。 2、提示(PRESENTATION) 提示是指持票人将汇票提交付款人,要求付款和承兑的行为。付款人看到汇票叫做见票(SIGHT),如系即期汇票,付款人见票后立即付款;如系远期汇票,付款人见票后办理承兑手续,到期立即付款。 3、承兑(ACCEPTANCE) 承兑是指付款人对远期汇票表示承担到期付款责任的行为。其手续是由付款人在汇票正面写上“承兑”(ACCEPTED)字样,注明承兑的日期,并由付款人签名。付款人承兑后,就叫做承兑人。承兑人有在远期汇票到期时立即付款的责任。 承兑交付可以有两种: (1)付款人承兑后,将汇票交给持票人留存,于到期时由持票人向承兑人提示付款。 (2)付款人承兑后,把汇票留下,而以“承兑通知书”(ACCEPTED BILL ADVICE)交给正当持票人,到期凭以付款。 汇票的承兑有两种方式: (1)一般承兑(GENERAL ACCEPTANCE),或称普通承兑。 作一般承兑时,汇票付款人对汇票的内容一概接受,无条件地承兑。承兑作于正面。如:ACCEPTED SEP.03,2003 XXXXX(SIGNED) (2)限制承兑(QUALIFIED ACCEPTANCE),或称保留性承兑。 承兑人作承兑时外加一些对汇票内容的修改。常见的限制承兑有:

某某农村商业银行股份有限公司 银行承兑汇票操作规程 (草案) 第一章总则 第一条为规范银行承兑汇票的业务操作,确保银行承兑汇票业务的稳步健康发展,根据《中华人民共和国票据法》、《票据管理实施办法》、《支付结算办法》和《某某农村商业银行股份有限公司银行承兑汇票管理办法》等有关的法律法规,特制定本操作规程。 第二条本规程所称银行承兑汇票是指由承兑申请人签发,并向某某农村商业银行股份有限公司(以下简称本行)申请,经本行审查同意承兑的商业汇票。本规程所称承兑是指汇票付款人,即本行承诺在汇票到期日支付汇票金额的票据行为。 第三条银行承兑汇票的签发应遵循诚实、守信的原则,并具有真实的商品交易关系。 第四条为防范资金风险,本行办理银行承兑汇票业务应遵循安全性、流动性和效益性原则。 第二章承兑 第五条业务开办申请。本行在具备办理银行承兑汇票业务条件后向省联社提出开办银行承兑汇票申请,同时上报以下资料: (一)本行开办银行承兑汇票业务申请; (二)本行上季度资本充足率测算表;

(三)本行上年末及申请当期的业务状况表和资产负债表; (四)本行银行承兑汇票实施细则; (五)本行银行承兑汇票业务操作流程。 第六条承兑申请。出票人向本行申请办理银行承兑汇票时,必须先向本行业务部门提交办理银行承兑汇票的书面申请书。内容应包括: (一)申请人简介及基本经营情况; (二)申请汇票的金额、期限和用途; (三)承兑申请人承诺汇票到期日无条件兑付票款等内容; (四)本行要求的其他内容。 第七条资格审查。业务部门接到申请后应在符合贷款管理办法要求的前提下,按以下条件对出票人的资格进行审查。 (一)在本行开立存款基本账户或一般账户并依法从事经营活动的法人及其他经济组织; (二)具有到期支付汇票金额的可靠资金来源; (三)近三年在农村合作金融机构无不良贷款、欠息及其他不良纪录等; (四)本行要求的其他条件。 第八条提交资料。在业务部门对申请人资格审查合格后,承兑申请人应向本行提交以下资料: (一)通过年检的企业法人营业执照及企业法人代码证、法定代表人身份证明原件及复印件;董事会(股东会)关于办理银行承兑汇票的决议;

2020年银行票据业务工作计划范文 票据从传统的纯结算工具发展到今天的结算、融资一体化的金融工具,已经倍受银行和企业的关注和重视。对企业来说企业向银行融资并不就只有贷款一条途径,通过票据签发和承兑一样可以融资,而且融资成本大大降低,并且可以加速资金周转。对于银行来说,商业银行竞争票据业务,不单纯是为了赢利,票据业务对改善银行资产结构、降低资产风险、加速资金周转作用明显。中国商业银行的资产中,银行票据贴现业务被视为信贷业务,其占用银行的信贷规模,但却不会出现逾期现象,传统意义上该类信贷业务的不良资产几乎为零。因此,各家银行把大力发展票据贴现业务作为商业银行有效降低不良贷款率的一项具有战略意义的手段,以期提高商业银行的资产质量和市场竞争力,不仅如此,银行还可以通过加快转贴现速度来加速资金周转,以达到和流动资金贷款持平甚至更高的利润。上半年来,.....分行根据总行票据融资业务统一归口管理的方案精神,在统一归口管理基础上构建以机构准入为前提,以全员营销为基础,以集中办理为核心,以利益返还为保证的全新集约经营模式,彻底改变票据融资业务分散办理、粗放经营的现状,实行集中办理、集约化经营,从实质上实现风险管理与经营绩效水平的全面提升。1-6月...金融同业票据贴现情况单位:万元,%行名累计发生额占比同比±余额占比同比±工行979750.97202030253.22887农行207510.8-4626788.4-1423中行593630.8-762214526.51016建行

14347.5139196311.9920小计19242100736780881003400由此看出,。。。票据中心的集约化经营取得了显著成效,上半年在金融同业的贴现中处于领先地位,占据市场份额的50%,同比增加了7200万元,远高于其他金融机构。但是。。。票据业务的开展仍然存在着较大问题:一、虽然和辖内其他金融机构比较占有优势,但是和系统内其他票据中心比起来我们差距还很远。辖内广场、邵东、塔北等支行的业务较集中,其他行区则业务较少,甚至有些行区没有办理和营销任何业务,体现了我们行区内业务开展不均衡。二、挖掘票源不足,票源过于集中。这是我们当前最大的问题,也是明年要解决的首要问题。三、票面质量不高,不能及时转贴现至汇通支行票据中心,导致资金成本过高,在托收过程中也容易造成逾期,使资金不能按时收回。四、总行文件规定不能办理"飞行票据"以及"两外"的票据,就将我们的营销范围局限在。。。辖内,而。。。上半年共签发银行承兑汇票8.3亿,我行共签发1.3亿,只占16.6%,这就加大了我们营销的难度,促使我们在营销本行的优质客户的同时,更要积极营销在他行开户的优质客户。五、营销人员专业化程度不高,对票据知识知之甚少,不能按照总行的《票据买入办法》来营销票据,如:地方性商业银行的票我们只能办理北京和上海的,但营销人员却不知道,营销来后才得知不能办理,而且不能按照买入标准来营销票据,导致很多票据票面质量不高。明年票据业务开展的初步设想及改进方

银行承兑汇票托收办理流程 银行承兑汇票的到期托收,需要填写“托收凭证”,并将汇票后背书栏补齐,在最后被背书栏加盖本单位预留印鉴。 一、托收凭证的填写 各银行的托收凭证样式都是统一的,只是印刷不同,因而不能通用。凭证需要填写的有: 1、委托日期:即该凭证送交银行柜台的日期 2、付款人全称:应该注意的是,银行承兑汇票和商业承兑汇票的承兑人不同,银行承兑汇票的承兑人是银行,所以,此处即为票面显示的“付款行全称”栏内付款行行名 3、付款人账号:付款人账号栏不填,由银行查询填写 4、付款人地址:若票面有付款行详细地址则按地址填写,如没有,需要查询到该付款行隶属于何省何市(或县) 5、付款人开户行:“付款人开户行”栏与“付款人”栏一样,均为承兑行行名 6、收款人全称:即为收款单位 7、收款人账号:为收款单位送交托收银行本单位账号 8、收款人地址:收款单位隶属省、市(县) 9、收款人开户行:收款单位送交托收行行名 10、金额:票面金额大写、小写 11、款项内容:“货款”等 12、托收凭据名称:“银行承兑汇票”并需填写托收的本张承兑右上角的汇票号码 13、附寄单证张数:此栏有些银行不要求填写,有些银行要求,所附寄的即为本需托收汇票,一般写“一张” 本托收凭证共五联,要求复印填写,每张填写内容一致。填完后在第二联左下角指定处加盖本单位预留印鉴。 以下为托收凭证样板

二、补齐汇票后背书栏 汇票后的被背书栏理论上由每手背书人填写,但在实务操作中到期托收的汇票后被背书栏常常是空白的,需要由到期托收人逐栏填补以前各家被背书栏。这样做危险非常大,万一将某家名称填错,需要追溯至该家由该家出具证明并在同张证明上加盖公章和预留印鉴三个印章。银行承兑汇票的流通期最长为六个月,在这期间,完全可能经手几十家。一旦写错,需要追溯证明的时候,对方公司很可能和本企业没有任何业务联系,连联系方式都无法找到,就算找到对方也可能置之不理导致托收方无法托收。所以,除了“慎之又慎”别无它法,在填写之前,请先凝神静气,或者祈祷一番。 以下为背书栏: 三、在最后被背书栏加盖本公司预留印鉴 在以上三方面完成之后,就可以把托收凭证和汇票原件交与托收银行柜台,柜台将以第一联作为回单交还托收人。并将所委托托收汇票寄到开票行予以查询。如无误到期即可解付。 托收凭证样板 托收凭证一式五联,第一联是回单,是收款单位开户银行给收款单位的回单联;(托收单位) 第二联贷方凭证,是收款单位委托开户银行办理托收款项后的贷方凭证;(托收银行) 第三联借方凭证,是付款单位开户银行支付货款的借方凭证联;(付款银行)

10.1 概述 10.1.1 定义 商业汇票贴现是指商业汇票的持票人将未到期的商业汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。 10.1.2 种类 商业汇票贴现包括商业承兑汇票贴现和银行承兑汇票贴现。现时期建设银行只办理本章附件2-10-1所列《承兑银行名单》中的商业银行及建设银行其他分支机构承兑的银行承兑汇票贴现。 办理商业承兑汇票贴现须由总行特不授权。 10.1.3 对象 经工商行政治理机关或主管机关核准登记的企业(事业)法人或其他经济组织。 10.1.4 条件 1.申请人在贴现银行开立存款帐户; 2.与出票人或其前手之间具有真实合法的商品、劳务交易关系; 3.申请贴现的商业汇票合法有效,未注明“不得转让”字样; 4.汇票的承兑人符合建设银行的规定; 10.1.5 用途 申请人短期资金周转。 10.1.6 期限

贴现期限自贴现之日起至汇票到期日止,最长期限不超过6个月。 10.1.7 金额 贴现金额按票面金额扣除贴现日至汇票到期前一日的贴现利息计算。 10.1.8 利率 按中国人民银行公布的再贴现利率基础上加百分点的方式确定,加点幅度按中国人民银行规定执行。汇票承兑人在异地的,贴现期限及利息的计算应另加3天的划款日期。

10.2 操作程序 建设银行办理商业汇票贴现业务的操作流程如图所示: 人申请

10.2.1 受理 受理程序同本《手册》第一篇第二章《信贷业务差不多操作流程》2.2.1中规定的程序是一致的,但在各个不同时期的工作内容应同时体现信贷业务的共性要求和商业汇票贴现业务的个性要求。 10.2.1.1 客户申请 差不多依据本《手册》第一篇第二章《信贷业务差不多操作流程》2.2.1.1中的相关要求办理。 10.2.1.2 资格审查 差不多依据本《手册》第一篇第二章《信贷业务差不多操作流程》2.2.1.2中的相关要求办理,同时应审查申请商业汇票贴现资金的用途是否符合规定,所持商业汇票是否为建设银行能同意的汇票,是否记载“不得转让”字样等。 10.2.1.3 提交材料 客户应提交如下的贴现业务材料: 1.中国建设银行贴现业务申请书(见附件2-10-2); 2.申请贴现的未到期商业汇票; 3.有效期内的营业执照、贷款卡(贷款证)及年检证明; 4.贴现票据项下的商品、劳务交易合同原件及复印件,以及能够证明票据项下的交易确已履行的凭证,包括与其直接前手之间的增值税发票和商品发运单据等复印件,或者其它能够证明商业汇票合法持有的证明; 5.若申请人为有限责任公司、股份有限公司、合资合作企业或承包企业等,如公司章程有相关规定的应提供有权机构同意

业务内容四个人结算业务处理 工作任务四银行汇票业务操作处理 业务活动个人银行汇票兑付 活动任务:2012年6月5日,客户孙维提交现金银行汇票和进账单,申请兑付现金,银行汇票系模拟银行广州市分行营业部签发,金额为26,400元,原申请人为刘秀明。模拟银行金苑支行经办人员按规定为其办理现金兑付手续。 活动目标:掌握个人银行汇票兑付业务的操作方法与基本要领,能按照业务规程正确进行个人银行汇票兑付业务操作。 操作流程:个人银行汇票兑付业务操作流程见图4-13所示。 图4-13 个人银行汇票兑付业务操作流程 操作步骤: 1.业务受理 代理付款行经办柜员受理持票人填交的银行汇票、解讫通知和三联进账单。 2.凭证审核 代理付款行经办柜员应认真审查一下有关内容: (1)汇票和解讫通知的号码、内容是否一致; (2)汇票是否真实,是否超过提示付款期限; (3)汇票填明的持票人是否在本行开户,与进账单上的名称是否一致; (4)汇票必须记载的事项是否齐全,出票金额,实际结算金额、出票日期、收款人名称等是否更改,其他记载事项的更改是否有出票行签章证明; (5)出票行的签章是否符合规定,加盖的汇票专用章是否与印模相符;

(6)压数机压印的出票金额是否由统一制作的压数机压印,与大写的出票金额是否一致; (7)汇票的实际结算金额是否在出票金额以内,与进账单金额是否一致,多余金额结计是否正确; (8)持票人是否在背面签章(见图4-14),背书转让汇票背书是否连续。 未在本行开户的持票人交来的银行汇票、解讫通知和第三联进账单时,除认真审核上述有关内容外,还必须审查持票人的身份证件,并要求提交持票人的身份证件复印件留存备查。 图4-14 银行汇票背面 3.账务处理和款项支付 经审核无误的银行汇票应根据情况的不同分别处理: (1)持票人在本行开立个人结算账户的,经审查无误后,在进账单第一联上加盖业务受理章后作业务受理证明交持票人(图4-15),进账单第二联作贷方凭证(见图4-16),汇票第二联作借方凭证附件(见图4-17),办理转账。会计分录为: 借:清算资金往来 贷:活期存款——持票人户 在进账单第三联上加盖转讫章作收账通知交持票人,在第三联汇票解讫通知上加盖转讫章,随联行借方报单划转出票行。